SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

В фокусе внимания долговые рынки, крупняк паркует кэш

- 15 октября 2014, 17:41

- |

Долговые рынки крупнейших экономик сегодня жгут. 10-летки США доходность упала на 8%, Бундсы (тоже на 10 лет) упала на 13%. А вот доходности «плохих» стран Европы (Испания и ИТалия) сегодня растут на 3,8 и 5,5 % соотвественно. До этого доходности по данным двум странам падали. Судя по всему инвесторы снова стали боться PIIGS, а также падающей мировой фонды, что гонят кэш в штатовские и немецкие облиги.

Суть: Пошла переоценка риска на мировых финансовых рынках. Поэтому волатильность в ближайшие месяц на мировых площадках будет только расти.

P.s. Доходность британских 10-леток тоже падает в цене на 7%

P.P.S. Цифры по дохам смотрел на сайте marketwatch, а он накрылся (к открытию штатовской фондовой секции), так же как накрывается смарт-лаб в период сильной волатильности.

Суть: Пошла переоценка риска на мировых финансовых рынках. Поэтому волатильность в ближайшие месяц на мировых площадках будет только расти.

P.s. Доходность британских 10-леток тоже падает в цене на 7%

P.P.S. Цифры по дохам смотрел на сайте marketwatch, а он накрылся (к открытию штатовской фондовой секции), так же как накрывается смарт-лаб в период сильной волатильности.

- комментировать

- ★2

- Комментарии ( 2 )

Вопрос к знатокам

- 09 октября 2014, 23:47

- |

Не люблю когда брокер на халяву моими бумагами пользуется. С акциями все понятно — их отправляем в реестр. А есть ли реестр у облигаций / офз?

Что происходит? Глобальный обзор. Сегодня немного

- 07 октября 2014, 13:43

- |

Заголовок зирохедж: Рынок облигаций идет к МЕГАТОТАЛЬНОМУ КРАХУ КУДА ХУЖЕ ЧЕМ В 2008.

Объяснение: залоги.

И главный залог, обеспечение по кредитам сейчас — это те же кредиты, только государственные.

А госдолг выкуплен центробанками… В общем мутная статья с интригующим заголовком >>>>

***

На ту же тему:

К вчерашнему разговору о глобальный дисбалансе (пузырь на рынке облигаций): в мире еще никогда не было столько долга и при этом долг еще никогда не был так сильно переоценен, как сейчас. Тема такая: если что-то пойдет не так, только золото сохранит ценность (когда точно произойдет коллапс бондовой пирамиды ответить невозможно). Любопытно, что этот как раз совсем и не отражено в цене золота:

Увеличение балансов центральных банков:

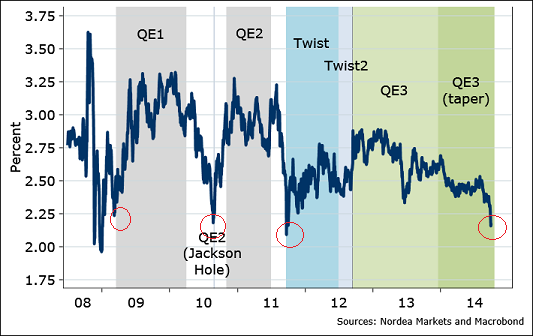

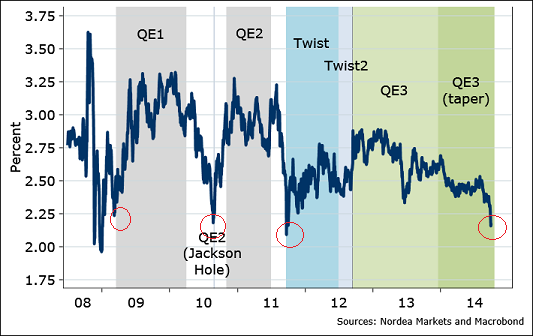

Судя по инфляционным ожиданиям, заложенным в TIPS, скоро нас ждет QE4! >>>

Ну и конечно ни о каком повышении ставок и близко речи быть не может:)

Кстати важно понимать, что укрепление доллара снижает импортные цены и прибивает инфляцию в США еще ниже.

( Читать дальше )

Объяснение: залоги.

И главный залог, обеспечение по кредитам сейчас — это те же кредиты, только государственные.

А госдолг выкуплен центробанками… В общем мутная статья с интригующим заголовком >>>>

***

На ту же тему:

К вчерашнему разговору о глобальный дисбалансе (пузырь на рынке облигаций): в мире еще никогда не было столько долга и при этом долг еще никогда не был так сильно переоценен, как сейчас. Тема такая: если что-то пойдет не так, только золото сохранит ценность (когда точно произойдет коллапс бондовой пирамиды ответить невозможно). Любопытно, что этот как раз совсем и не отражено в цене золота:

Увеличение балансов центральных банков:

Судя по инфляционным ожиданиям, заложенным в TIPS, скоро нас ждет QE4! >>>

Ну и конечно ни о каком повышении ставок и близко речи быть не может:)

Кстати важно понимать, что укрепление доллара снижает импортные цены и прибивает инфляцию в США еще ниже.

( Читать дальше )

Что происходит? Обзор всего

- 06 октября 2014, 14:17

- |

На этой неделе:

WOW: сигнапурский GIC стал крупнейшим иностранным акционером Газпрома, собрав 2% ($1,6 млрд)

Статья с анализом причин падения цен на нефть. Вывод: падение нефти будет затяжным, сокращение поставок ОПЕК маловероятно. Вероятно падение цен до 80 в следующем году (я с этим согласен). >>>

Минфин РФ предложил ввести штрафы за использование биткоинов.

За выходные биткоин упал на 18%. Цена биткоина $291 — минимум в этом году >>>

Письмо от Bridgewater:

***

Крупнейший пузырь сейчас на рынке облигаций, а не на рынке акций >>>

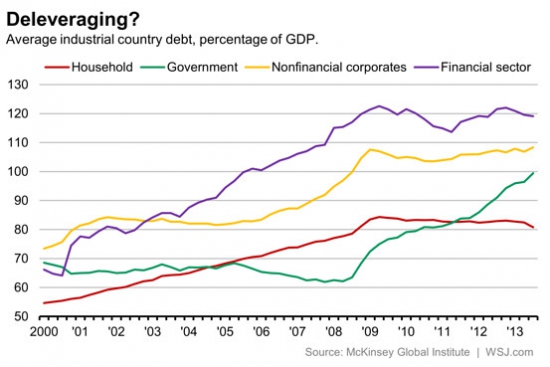

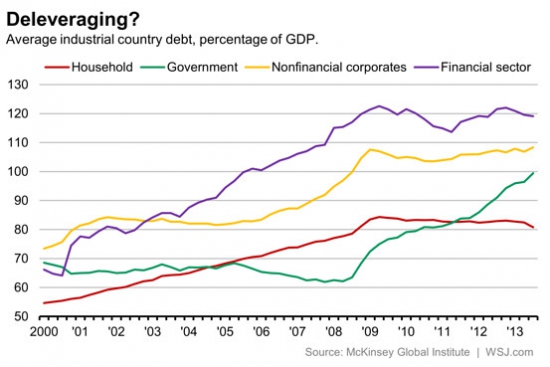

Делевериджинг

( Читать дальше )

- стартует сезон корпоративных отчетов США

- заседания BOE, BOJ, RBA

WOW: сигнапурский GIC стал крупнейшим иностранным акционером Газпрома, собрав 2% ($1,6 млрд)

Статья с анализом причин падения цен на нефть. Вывод: падение нефти будет затяжным, сокращение поставок ОПЕК маловероятно. Вероятно падение цен до 80 в следующем году (я с этим согласен). >>>

Минфин РФ предложил ввести штрафы за использование биткоинов.

За выходные биткоин упал на 18%. Цена биткоина $291 — минимум в этом году >>>

Письмо от Bridgewater:

- Основной вывод в том, что рынок закладывается под то что низкая вола будет оставаться низкой.

- Рынки опционов видят куда меньше риска tail event в ближайшее время

- Низкая вола толкает трейдеров в большие плечи и в большие риски

- Долги все еще большие, должники чувствительны к ставкам

- Условия в мире очень хрупкие и мир не готов к повышению ставок

- Оценка рынка акций США непривлекательна — деньги идут из кеша в активы и цены на акции росли быстрее чем финпоказатели, маржа и прибыль. Долгосрочная доходность американского рынка при такой оценке не лучше доходности облигаций

***

Крупнейший пузырь сейчас на рынке облигаций, а не на рынке акций >>>

Делевериджинг

( Читать дальше )

Что происходит? Глобальный обзор

- 26 сентября 2014, 12:28

- |

Вчера в США наконец-то падение. По объему не очень экстремальное.

Относительно -1,6% — всего 5-е падение в этом году больше чем на 1%

Nasd100 — макс падение с апреля

SPX — макс падение с июла

все 14 компонентов индекса упали — самое широкое с 3 февраля падение

VIX +18% — макс с июля

\

\

причины >>>

По отношению к выручке, американский рынок сейчас самый дорогой за всю историю:

Дэвид Бьянко из Дойче Банка рассказывает, как обычно рынок акций реагирует на повышение ставок ФРС >>>:

обычно идет распродажа после первого повышения, но масштаб продаж зависит от условий. Обычно это небольшая коррекция, которая быстро восстанавливается и далее в течение трех месяцев снова идет рост. Худшее наступает на поздних стадиях цикла повышения ставок.

( Читать дальше )

Относительно -1,6% — всего 5-е падение в этом году больше чем на 1%

Nasd100 — макс падение с апреля

SPX — макс падение с июла

все 14 компонентов индекса упали — самое широкое с 3 февраля падение

VIX +18% — макс с июля

\

\причины >>>

- сильно отвалился DAX, кто-то говорил, что на фоне того что Россия рассматривает заморозку иностранных активов после того как заморозили имущество лучшего друга всех россиян в Италии >>>

- большой institutional selling

- слабые Durable Goods (правда они в рамках ожиданий)

- последний день месяца, который попадает в отчетность хедж-фондов

- маленькая ликвидность — еврейский праздник

- распродажа High Yield

По отношению к выручке, американский рынок сейчас самый дорогой за всю историю:

Дэвид Бьянко из Дойче Банка рассказывает, как обычно рынок акций реагирует на повышение ставок ФРС >>>:

обычно идет распродажа после первого повышения, но масштаб продаж зависит от условий. Обычно это небольшая коррекция, которая быстро восстанавливается и далее в течение трех месяцев снова идет рост. Худшее наступает на поздних стадиях цикла повышения ставок.

( Читать дальше )

Ликвидность: среднее, стабильное

- 25 сентября 2014, 18:31

- |

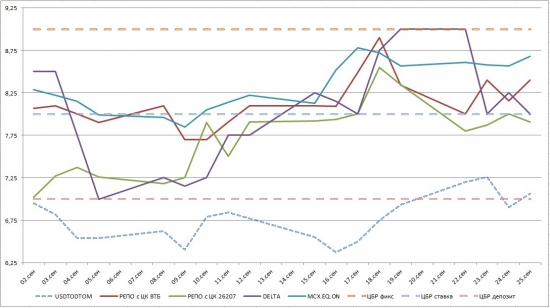

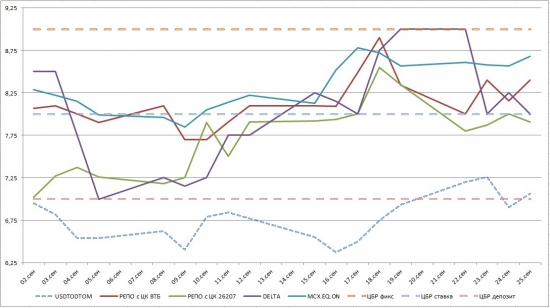

В сентябре (по крайней мере пока) ситуация со ставками была более-менее стабильна. Хотя ожидания по смене ключевой ставки несколько «нервировали» рынок. Если в начале месяца МБК и РЕПО с ЦК по ликвидной 207 бумаге «выделялись» из рынка своей близостью к депозиту ЦБР — то к середине/концу ситуация стабилизировалась в районе ключевой ставки. На прошлой неделе политическая нестабильность отразилась в том, что банки привлекались по ставкам близким к фиксированной.

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

Ситуацию со ставками можно назвать стабильной. Поскольку основной диапазон цен (%% ставок) находится в интервале ставок ЦБР (депозитная 7% — ключевая 8% — фиксированная 9%). И пока цены не начнут «стабильно» проходить «сопротивление» в 9% — говорить о какой-то «смене реальности» — рано. Цены движутся за ставкой в допустимом интервале.

Также по привлечению средств на аукционе РЕПО ЦБР отмечается «стабильность» в районе 2,5 трлн. Пока негативный сценарий (весенний) не развивается, однако проблема с залогами не снята. Хотя часть средств привлекаемых на этом аукционе «перешла» на аукцион 312-П (нерыночные активы).

( Читать дальше )

А вы купили облигации Мечела со 120% доходностью?

- 23 сентября 2014, 19:02

- |

А вы купили облигации Мечела со 120% доходностью?

Сегодня многие смарт-лабовцы, вдохновлённые Василием Олейником, жадно скупали акции обвалившегося Мечела. Я тоже решил, так сказать не оставать от рынка и решился купить ...

… но не акции))), а фикс. доходность Мечела по очень привлекательной цене. Сегодня облигации Мечела 14 выпуска с дюрацией 331 день, торговались с доходностью 135%. Я накупил по ср. доходности 120% на 4,9% средств от портфеля. Планирую продавать при приемлемом отскоке цен.

ВlackRock призвала навести порядок на рынке корпоративных бондов

- 23 сентября 2014, 16:46

- |

ВlackRock призвала навести порядок на рынке корпоративных бондов

2014-09-23 12:24:44.825 GMT

Мэри Чайлдз

23 сент. (Блумберг) — Крупнейшая в мире инвестиционная

компания BlackRock Inc. заявила, что рынок корпоративных

облигаций “вышел из строя” и нужно навести на нем порядок,

чтобы повысить качество ликвидности.

BlackRock, участвующая в управлении активами клиентов на

$4,3 триллиона, предлагает изменить условия на рынке, в

частности, потеснить банки в качестве основных посредников и

перевести сделки в электронный формат. Компания также призывает

поощрять корпоративных эмитентов размещаться на более

стандартных условиях, чтобы упростить работу на рынке.

Банки удерживают господство в сфере операций с

корпоративными бондами, несмотря на усилия BlackRock и других

крупных инвесторов, уже несколько лет пытающихся устранить их

( Читать дальше )

2014-09-23 12:24:44.825 GMT

Мэри Чайлдз

23 сент. (Блумберг) — Крупнейшая в мире инвестиционная

компания BlackRock Inc. заявила, что рынок корпоративных

облигаций “вышел из строя” и нужно навести на нем порядок,

чтобы повысить качество ликвидности.

BlackRock, участвующая в управлении активами клиентов на

$4,3 триллиона, предлагает изменить условия на рынке, в

частности, потеснить банки в качестве основных посредников и

перевести сделки в электронный формат. Компания также призывает

поощрять корпоративных эмитентов размещаться на более

стандартных условиях, чтобы упростить работу на рынке.

Банки удерживают господство в сфере операций с

корпоративными бондами, несмотря на усилия BlackRock и других

крупных инвесторов, уже несколько лет пытающихся устранить их

( Читать дальше )

"ФАС получила заявку МТС на покупку «Связного»" - АФК Система вышла на охоту за активам

- 15 сентября 2014, 21:49

- |

Конечно, это не указывает на то, что стороны пришли к решению и сделка совершится. В то же время, вполне допускаю, все эти переговоры начинаются на кулисами и важный аспект в этом — жизнь актива после сделки. Максим Ноготков — основной владелец Группы Связной хороший руководитель и выстроил лидера сотового ритейлера, это нереально крутая и сложная задача. У меня складывается впечатление что он был бы рад решить финансовые вопросы со Связным и одноименным банком, и заниматься комфортно другими своими проектам. Поскольку считаю управленцев в АФК Системе и МТС толковыми, а Ноготкова разумным, сделка достаточно вероятно произойдет, на каких условиях — для меня сейчас особо не важно.

Как эту информацию сейчас можно использовать? У Связного Банка выпущены облигации, насколько я понял, доходность из-за дисконта доходит до 19-20%

Почему считаю стороны договорятся о чем либо — АФК Система заинтересована в развитии, а это значит, развитии своих активов, МТС крутые ребята и смогут придумать как новый актив использовать с финансовой пользой.

( Читать дальше )

Как эту информацию сейчас можно использовать? У Связного Банка выпущены облигации, насколько я понял, доходность из-за дисконта доходит до 19-20%

Почему считаю стороны договорятся о чем либо — АФК Система заинтересована в развитии, а это значит, развитии своих активов, МТС крутые ребята и смогут придумать как новый актив использовать с финансовой пользой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал