SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Ситуация на рынке труда США в августе ухудшилась, наезд на крупные банки. Итоги недели.

- 03 сентября 2011, 21:15

- |

Голдманы и ряд других инвест домов, которые накануне выхода данных понижали прогнозы по NFP оказались правы, более того данные вышли хуже самых пессимистичных ожиданий. То что движение вверх по индексам на этой неделе было ложным я писал еще в начале пятидневки, чистой воды левитация наблюдалась по американским индексам. Количество рабочих мест не изменилось, данные за прошлые месяцы пересмотрели вниз на 58 тыс. Прирост заработной платы в годовом исчислении составил 1.9%, что почти в два раза ниже инфляции. Средняя продолжительность рабочей недели сократилась до 34.2 часов.

Голдманы и ряд других инвест домов, которые накануне выхода данных понижали прогнозы по NFP оказались правы, более того данные вышли хуже самых пессимистичных ожиданий. То что движение вверх по индексам на этой неделе было ложным я писал еще в начале пятидневки, чистой воды левитация наблюдалась по американским индексам. Количество рабочих мест не изменилось, данные за прошлые месяцы пересмотрели вниз на 58 тыс. Прирост заработной платы в годовом исчислении составил 1.9%, что почти в два раза ниже инфляции. Средняя продолжительность рабочей недели сократилась до 34.2 часов. Не менее знаменательным событием пятницы стало предъявление иска Федерального агентства жилищного финансирования FHFA против 17 крупнейших банков работающих в США. О намерении регулятора подать иск было известно еще в четверг, однако цифры и точные данные стали известны лишь после закрытия торгов пятницы.

Не менее знаменательным событием пятницы стало предъявление иска Федерального агентства жилищного финансирования FHFA против 17 крупнейших банков работающих в США. О намерении регулятора подать иск было известно еще в четверг, однако цифры и точные данные стали известны лишь после закрытия торгов пятницы.( Читать дальше )

- комментировать

- ★1

- Комментарии ( 49 )

Характер краткосрочных движений на рынке акций США.

- 30 августа 2011, 01:57

- |

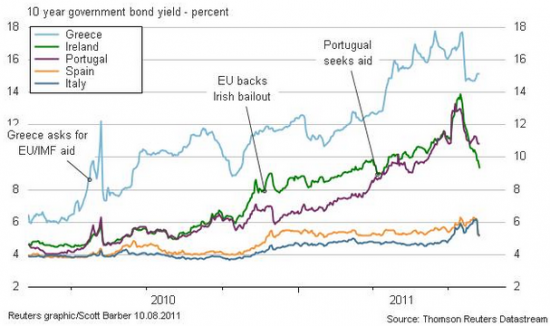

S&P500 сегодня показал существенное движение вверх, по итогам торгов рост составил 2.83%, в то время как объем по ES был на 1.9 млн. контрактов ниже средних значений (см.график). Катализатором движения стало слияние двух греческих неплатежеспособных банков в один греческий неплатежеспособный банк. Банк Alpha Bank SA купил EFG Eurobank Ergasias SA с целью создания крупнейшего кредитора в Греции. Греческие облигации несмотря на это продолжили обвальное падение в ожидании нового транша помощи, доходности по двухлеткам выросли до 46%. Зато индекс греческой биржи подскочил на 14%.

( Читать дальше )

Греция может столкнуться с дефолтом из-за требований финов

- 25 августа 2011, 20:44

- |

- Финляндия требует от Греции предоставить обеспечение по ее облигациям на сумму 18 млрд евро (Это условие было поставлено для того чтобы финляндия приняла участие в очередном раунде спасения Греции)

- Это может спровоцировать дефолт по этим облигациям.

- Сумма составляет 7% от выпущенного Грецией долга.

- Законы, которыми регулируются греческие облигации, требуют, чтобы для всех держателей облигаций было обеспечено равенство в правах.

- Если они дадут обеспечение под облигации финнам, то это может нарушить требование приоритетной выплаты по новым греческим бондам по сравнению со старыми. Если Греция даст гарантии финнам, то все держатели данного выпуска облигаций смогут избежать потерь по ним.

- Аналитики думают, что греческое правительство даже не задумывается об этом ввиду своей некомпетентности.

Рынок заимствований (ОФЗ, РЕПО, МБК)

- 24 августа 2011, 13:20

- |

Сегодня я хочу рассказать об облигациях, рынке ликвидности и планах Минфина по привлечению денег...

Облигации: за последний месяц ситуация на рынке ОФЗ несколько изменилась, ставки по ближним и средним несколько подросли, тогда как от 18 года на рынке ситуация стабильна. Рост ставок на коротких и средних составил порядка 0,3 – 0,5%. В основном, участники рынка торгуют 3-4 летние облигации. Серьезного спроса в «дальних» нет – они сейчас больше выполняют роль «индикативных». Рынок ОФЗ сейчас вернулся на уровни начала 2011 года.

На текущий момент Минфин серьезно «озадачен» проблемой привлечения денег. Рынок не готов «давать кредит» — аукцион 10 августа – предложение было 25 млрд., а спрос – лишь 230 млн. Недавний аукцион по ОФЗ 26206 со ставкой 7,7% при предложении 25 млрд. собрал 3,1. А при этом, нужно понимать, что бюджету требуются деньги – у нас «на носу» Олимпиада. Планы Минфина по «привлечению» на внутреннем рынке ОФЗ – в 2010 – 0,87 трлн. (выполнено), планы -в 2011 – 1,7 трлн.; 2012 и 2013 — по 2 трлн. в год заимствований на внутреннем рынке. Сейчас реальная инфляция в стране превышает 10% и к ноябрю, как можно предположить, вырастет до 13% => это приведет к росту %% ставок ЦБ => переход капитала из «фонды» в fix инструменты. Также у Минфина есть планы, о том, чтобы разрешить иностранцам работать на рынке ОФЗ – это несколько выведет отечественные долговые обязательства в мировой рынок – не плохое привлечение. Долг страны – маленький, поэтому имеет смысл в таком шаге. «Дальние» доходности при этом снизятся с 7% до 5%, хотя волатильность увеличиться. Рубль по отношению к доллару и евро – укрепится.

( Читать дальше )

Облигации: за последний месяц ситуация на рынке ОФЗ несколько изменилась, ставки по ближним и средним несколько подросли, тогда как от 18 года на рынке ситуация стабильна. Рост ставок на коротких и средних составил порядка 0,3 – 0,5%. В основном, участники рынка торгуют 3-4 летние облигации. Серьезного спроса в «дальних» нет – они сейчас больше выполняют роль «индикативных». Рынок ОФЗ сейчас вернулся на уровни начала 2011 года.

На текущий момент Минфин серьезно «озадачен» проблемой привлечения денег. Рынок не готов «давать кредит» — аукцион 10 августа – предложение было 25 млрд., а спрос – лишь 230 млн. Недавний аукцион по ОФЗ 26206 со ставкой 7,7% при предложении 25 млрд. собрал 3,1. А при этом, нужно понимать, что бюджету требуются деньги – у нас «на носу» Олимпиада. Планы Минфина по «привлечению» на внутреннем рынке ОФЗ – в 2010 – 0,87 трлн. (выполнено), планы -в 2011 – 1,7 трлн.; 2012 и 2013 — по 2 трлн. в год заимствований на внутреннем рынке. Сейчас реальная инфляция в стране превышает 10% и к ноябрю, как можно предположить, вырастет до 13% => это приведет к росту %% ставок ЦБ => переход капитала из «фонды» в fix инструменты. Также у Минфина есть планы, о том, чтобы разрешить иностранцам работать на рынке ОФЗ – это несколько выведет отечественные долговые обязательства в мировой рынок – не плохое привлечение. Долг страны – маленький, поэтому имеет смысл в таком шаге. «Дальние» доходности при этом снизятся с 7% до 5%, хотя волатильность увеличиться. Рубль по отношению к доллару и евро – укрепится.

( Читать дальше )

Чары Джексон-Хоул поддерживают рынок акций в США.

- 24 августа 2011, 01:15

- |

Джексон-Хоул(Jackson Hole), штат Вайоминг- один из лучших горнолыжных курортов США, так называемая Американская Швейцария. В городе все пропитано ароматом Wild West (Дикий Запад), в городе еще остались деревянные дома XIX века, в местных пабах пропитанных ковбойским духом можно выпить американский виски и послушать кантри.

После августа 2010 года, когда на ежегодной конференции мировой банковской элиты в Джексон Хоул Бернанке запустил вертолет, это местечко стало известно по всему миру. Станет ли и на этот раз Джексон Хоул площадкой для запуска очередного QE, главный вопрос, который стоит перед рынками. На этот раз симпозиум ФРС назначен на 26 августа, пятницу.

( Читать дальше )

Первым делом разума является различие истинного и ложного.

- 21 августа 2011, 14:09

- |

Говорил Камю Альбер- французский писатель и философ. Рынок акций в США возобновил снижение после не продолжительного отскока, s&p остается чуть более 1.5% до минимумов прошлой обвальной недели. Если обновим low, то welcome bear market!, однако наличие весомых противоречий исходя из опыта анализа рыночной ситуации заставляют серьезно усомниться. Ситуация становится крайне интересной, я бы даже сказал, что ранее с точки зрения интеллектуального интереса к движению рынков такого острого сюжета я не припоминаю. При процессе обработки текущих и потенциальных рыночных процессов, личной мой разум ни как не может прийти к консенсусу и окончательно настроиться на одну волну. Возможно стоит посмотреть на рынок более свежим взглядом спустя какое-то время, но все же приведу часть доводов и предположений, которые присутствуют на сегодняшний день.

( Читать дальше )

Новости по Аптекам 36,6

- 18 августа 2011, 10:20

- |

Как стало известно из источников в руководстве ОАО «Аптечная сеть 36,6

За неделю ЕЦБ скупил облигаций Италии и Испании на 22 млрд. евро.

- 15 августа 2011, 19:41

- |

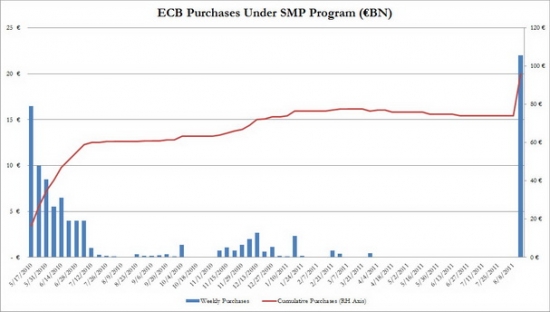

Сегодня вышли данные по портфелю ЕЦБ, за прошедшую неделю Трише скупил на рынке гособлигаций бумаг Италии и Испании на сумму 22 млрд. евро, портфель долговых бумаг периферийных стран вырос с 74 млрд. до 96 млрд. евро. Масштаб интервенций оказался действительно существенным, рынок захлебнулся в ликвидности от ЕЦБ.

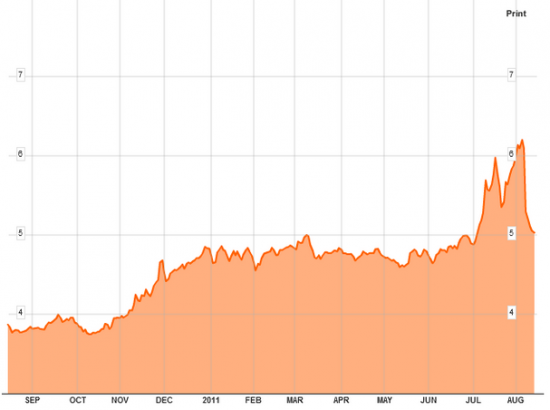

Благодаря интервенциям ЕЦБ доходности по всем выпускам удалось сбить на 1-1.5%. Испанские 10y находятся на уровне 5% (см.график).

По итальянским 10y ситуация аналогичная доходность держится возле 5%. Учитывая такой вброс ликвидности результаты не самые радужные, но все же ощутимые. Опыт предыдущих интервенций показал, что эффект краткосрочный, с этой точки интересно будет посмотреть, как долго ЕЦБ удастся держать доходности на текущих уровнях и сколько Трише еще готов потратить. Напомню вкачиваемая в рынок ликвидность будет изыматься из системы на недельные депозиты, тут ситуация интересна тем, что непонятно сможет ли ЕЦБ изымать такие объемы на недельные депозиты.

Ситуация с банками в Европе вроде бы относительно стабилизировалась однако нервозность в ходе торгов сохраняется, бумаги то уходят в минус то снова подрастают. Будем продолжать следить за ситуацией в Европе.

Аномалии на долговом рынке США.

- 12 августа 2011, 01:34

- |

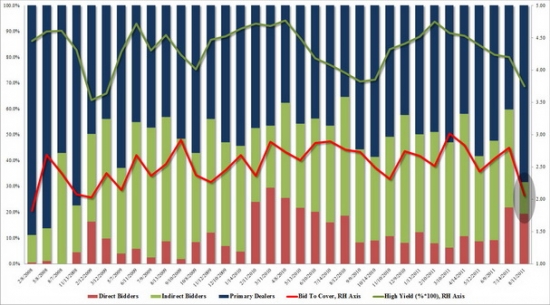

Вчера я был в шоке от аукциона по размещению 10-y трежерис сегодня долговой рынок также не дал скучать. Размещали вчера 10y трежерис объемом $24млрд., доходность по итогам аукциона составила 2.14%!, что является рекордно низкой доходностью, в июле размещали под 2.92%. Что самое интересное наблюдался беспрецедентный рост прямых участников-”Direct Bidder”-31.7% против 13.9 на пред. аукционе и около 7.5% в среднем(см.график). indirect bidders то есть нерезы скупили 35.4%.

Закрытие DOW вчера -521 пункт. Кстати после аукциона 10y биды в акциях совсем поубавились.

( Читать дальше )

Ситуация на долговых просторах Европы.

- 10 августа 2011, 15:58

- |

Несмотря на видимую стабильность ситуации, благодаря покупкам ЕЦБ, который уже третий день подряд покупает Испанские и Итальянские бумаги тем самым понизил доходности и не дает им расти, все же внутренняя напряженность сохраняется, это видно даже по акциям европейских банков. Испанские 10y сейчас находится около 5%(-4б.п д-ть), итальянские 10y 5.10% (-6б.п). По словам трейдеров ЕЦБ ецб покупает лотами объемом от 20 до 50 млн. евро. В сегодняшней аналитической записке Ника Фирузье из Nomura говорится, что появился скромный луч надежды в связи с небольшими но все же покупками со стороны инвесторов с частными денежными счетами. Тут безусловно интересно посмотреть смогут ли эти временные меры со стороны ецб удержать оборону.

На рынке страхового риска растут сегодня CDS на Францию и Германию, 5y cds на Францию(+4.8%) торгуются у исторических максимумов 163, немецкие(+4.0%) 83- макс c мартa 2009. Также подрастают риски на Италию, Испанию, Ирландию, Великобританию и Бельгию. Нервозность начала наблюдается после сообщений о о том, что сроки погашения греческих правительственных облигаций могут быть продлены до 2024 года вместо 2020 года. Акции французских банков падают на фоне роста cds BNP Paribas подешевели на 3,06% до 38,13 евро, Societe Generale – на 3,79% до 25,03 евро, Credit Agricole – на 2,44% до 6,72 евро. В других странах Intesa Sanpaolo -4.6%, Unicredit -3.8%.

В общем пока без бури, но все равно нервозность сохраняется.

UPD: EUR/USD акции банков резко падают после новых слухов о понижении рейтинга ААА Франции. Долговые риски CDS на Францию растут.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал