облигации

Мосбиржа разработала план торгов: в выходные смогут торговаться наиболее ликвидные акции, ОФЗ, корпоративные бонды с высоким рейтингом, а также фьючерсы и опционы – РБК

- 26 августа 2024, 08:07

- |

Московская биржа готовится к запуску торгов на фондовом и срочном рынках в выходные и праздничные дни. Торги будут включать наиболее ликвидные акции, облигации с высоким рейтингом, ОФЗ, а также фьючерсы и опционы. Основная торговая сессия начнется в 10:00 и завершится в 19:00 на фондовом рынке и в 18:50 на срочном.

Биржа уверяет, что нововведение отвечает запросам участников рынка, но брокеры выражают скептицизм из-за потенциальных рисков волатильности и снижения ликвидности. Для минимизации этих рисков Мосбиржа планирует сужать ценовые границы и использовать стабилизирующие механизмы.

Пока неизвестно, когда именно начнутся такие торги. Сейчас идет обсуждение с участниками рынка и регулятором.

Источник: www.rbc.ru/finances/26/08/2024/66c88a549a79478a9a2c3eb7

- комментировать

- Комментарии ( 0 )

На фоне роста ключевой ставки ЦБ лизинговые компании готовятся сокращать расходы и работать с меньшей маржинальностью, чтобы снизить риски значительного оттока клиентов – Ъ

- 26 августа 2024, 07:55

- |

Лизинговые компании (ЛК) сокращают расходы и снижают маржинальность, чтобы избежать оттока клиентов из-за роста ставок. Главной проблемой для отрасли является увеличение стоимости привлеченных средств. Крупные игроки, обладая большей финансовой гибкостью, пользуются растущим интересом инвесторов к их облигациям, несмотря на высокие ставки.

Банковские кредиты составляют 57% пассивов ЛК, а облигационные займы — 14%. В условиях роста ключевой ставки небольшие компании сталкиваются с трудностями при выходе на биржу, тогда как крупные продолжают привлекать капитал с повышенным спросом на их бумаги. ЛК предлагают купонные доходности на уровне ключевой ставки плюс 4–5%, что делает их привлекательными для инвесторов.

Компании стараются удерживать клиентов, снижая операционные затраты и диверсифицируя источники фондирования, но это не позволяет полностью компенсировать рост стоимости заимствований.

Источник: www.kommersant.ru/doc/6918256?from=doc_lk2-EMAшки купоны/дивиденды за неделю 19.08.24-25.08.24

- 26 августа 2024, 07:51

- |

На прошлой неделе пришли купоны/дивиденды от следующих компаний:

✅ 2024-08-19 Купон ООО «Ультра», Тип КД: INTR Выплата купонного дохода, Рег.номер 4B02-02-00481-R Дата регистрации 26.10.2023, № купона 9, Купонная ставка годовая, % 18.75. Дата фиксации реестра: 16.08.24 Размер выплаты на 1 цб (в руб.) — 15.41 или 2 388.55 RUR

✅ 2024-08-19 ООО «ДиректЛизинг», Тип КД: INTR Выплата купонного дохода, Рег.номер 4B02-02-00308-R-002P Дата регистрации 15.11.2023, № купона 9, Купонная ставка годовая, % 19. Дата фиксации реестра: 16.08.24 Размер выплаты на 1 цб (в руб.) — 13.53 или 1 095.93 RUR

✅ 2024-08-19 ООО «Транс-Миссия», Тип КД: INTR Выплата купонного дохода, Рег.номер 4B02-02-00447-R Дата регистрации 15.12.2023, № купона 8, Купонная ставка годовая, % 20.24. Дата фиксации реестра: 16.08.24 Размер выплаты на 1 цб (в руб.) — 16.64 или 1 281.28 RUR

✅ 2024-08-19 ООО «Кеарли Групп», Тип КД: INTR Выплата купонного дохода, Рег.номер 4B02-01-00151-L-001P Дата регистрации 03.06.2024, № купона 2, Купонная ставка годовая, % 21. Дата фиксации реестра: 16.08.24 Размер выплаты на 1 цб (в руб.) — 17.26 или 1 812.30 RUR

( Читать дальше )

21 августа погашены, находящиеся в моем портфеле, 6 облигаций "ГК Самолет выпуск 10".

- 26 августа 2024, 07:22

- |

Данные облигации я приобретал 25.05.2023 (5 шт) и 20.06.2023 (1 шт).

Всего купонами мне было выплачено 674 руб. Разница между ценой покупки и выплаченным номиналом составила 90 руб. Комиссия за сделки 18 руб. Итого профит: 746 руб (чистыми) или 12,6% полученной за 15 месяцев доходности (~10% годовых).

На момент приобретения указанного выпуска облигаций, ключевая ставка ЦБ составляла 7,5%.

Выплаченный номинал я направил на покупку:

🔹3 облигаций «Whoosh выпуск 2», серия 001Р-02 (RU000A106HB4).

▪️Погашение 02.07.2026.

▪️Купонная доходность 11,8%, выплаты ежеквартальные.

▪️Доходность к погашению 21,15%.

▪️Без амортизации и оферты.

▪️Рейтинг «высокий», дефолты эмитента отсутствуют.

▪️Сектор «транспорт».

🔹4 облигации «Новосибирскавтодор», серия БО-01 (RU000A108UJ6).

▪️Погашение 27.06.2026.

▪️Купонная доходность 19%, выплаты ежеквартальные.

▪️Доходность к погашению 20,39%.

▪️Без амортизации и оферты.

▪️Рейтинг «средний», дефолты эмитента отсутствуют.

( Читать дальше )

Доходности облигаций уносятся ввысь

- 26 августа 2024, 06:47

- |

Стоимость денег поднимается, настроения участников торгов портятся, рынок акций падает, идут вниз котировки облигаций, растут их доходности.

На нашем портфеле высокодоходных облигаций это мало заметно. Но хорошо заметно на графиках с динамикой доходностей. Приводим динамку доходностей для облигаций с кредитными рейтингами от B- до A+ (от ВДО до чуть выше ВДО). И график с доходностями ОФЗ с разными сроками погашения, на нем еще и история ставки денежного рынка (однодневных сделок РЕПО с ЦК).

( Читать дальше )

Агродом: над пропастью во ржи

- 25 августа 2024, 23:32

- |

Во вторник, 27 августа, для любителей пощекотать себе нервы и поднять уровень адреналина свой дебютный выпуск размещает ООО «Агродом». Кредитного рейтинга у эмитента пока нет, но, вроде, в следующем месяцы должны получить.

Параметры выпуска

| Выпуск | Рейтинг | Купон, % | Купон, ₽ | Купонный период |

Амортизация | Оферта/тип | Объем, млн | Сбор заявок | Дата размещения |

Квал |

| БО-01 | - | КС +6% | 20 | 91 | - | - | 200 | 27.08.2024 | ДА |

❓Кто такие и чем занимаются?

Компания осуществляет закупку зерновых, зерно-бобовых и масличных культур. Имеют собственную аккредитованную лабораторию, где проводят определение качества. Также занимаются обеззараживанием зерна и складов. На рынке с 2016 года.

География бизнеса – г. Саратов

〽️Крепок ли фундамент у этого агродома?

Финансовые показатели 1 кв. 2024 vs конец 2023

🔴Выручка 403 330 ⬇️ / 695 118

🟢Чистая прибыль 4 515 ⬆️ / 186

🟢Активы 125 439 ⬆️ / 95 315

🟢Капитал и резервы 43 966 ⬆️ / 39 451

🔴Долгосрочные обязательства 104 534 ⬆️ / 74 688

( Читать дальше )

Шок контент, раскрыты причины обвала нашего индекса!)

- 25 августа 2024, 22:16

- |

Лично я смотрю на акции и понимаю, что на данный момент времени они мне не нужны. Хватает кучи инструментов, которые тебе в данных условиях дадут большую доходность с гораздо меньшим риском. Одними спекуляциями коротких ОФЗ в данный момент при купонной доходности 17,5% легко можно минимум 5-6% накрутить на их волатильности. Но это если совсем не рисковать и не думать, а если немного включить голову, то рынок может еще пару идей кинуть. Как последний раз я писал про спекульнуть в коридоре длинными ОФЗ, где за три дня подарил 5%. А сколько таких моментов в году будет!)

( Читать дальше )

До 10% в юанях: свежие облигации ФосАгро П02-CNY и П03-CNY

- 25 августа 2024, 19:13

- |

Новый инструмент для тех, кто подумывает удобрить свой портфель валютными бондами. Может, хотя бы после этого он зазеленеет?🤔 Не так давно свежие выпуски с привязкой к юаням разместили ГТЛК, Газпром нефть и другой эмитент из сектора удобрений - Акрон. А теперь и ФосАгро решило предложить инвесторам аж сразу два выпуска в китайской валюте — на выбор.

🇨🇳Сбор заявок на юаневые облигации ФосАгро пройдет 27 августа, если верить Газпромбанку.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Газпромнефть, ТрансКонтейнер, Новосибирская обл., СКБ Лизинг, Новабев, Мособлэнерго, МВ Финанс.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🌱А теперь — помчали смотреть на новый выпуск ФосАгро!

🌻Эмитент: ПАО «ФосАгро»

( Читать дальше )

Время пришло

- 25 августа 2024, 18:35

- |

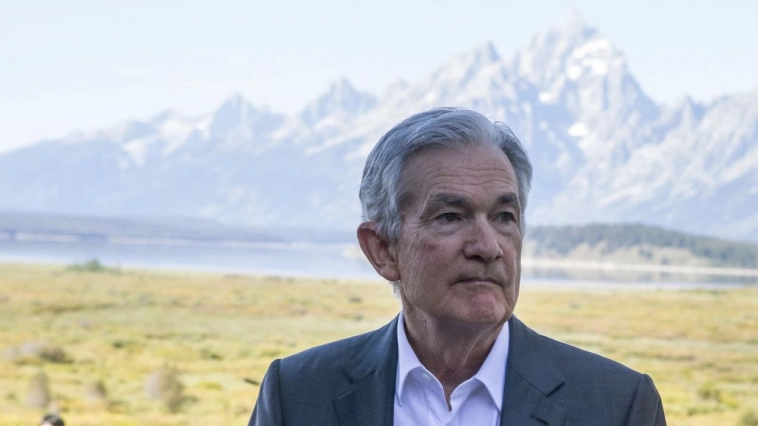

Пауэлл не подкачал.

Впервые было озвучено публично, что ФРС готова начать снижение ставок.

Рынки на позитиве. Растут🔼 и акции и облигации.

Фокус ФРС смещается с инфляции ( которая вроде как уверенно движется к плановым 2%) на рынок труда.

Если 6 сентября выйдет ещё один плохой отчёт по занятости и безработице, мы вполне можем увидеть и снижение на 0,5%

Самое главное, что тренд обозначен.

Моя рекомендация глобально не менялась в последние месяцы:

🔸В облигации смело входить: доходности продолжают снижаться, а цены расти и у этого движения ещё точно есть запас хода ( при этом за предыдущий год бондовые портфели уже принесли 8-10% в USD и 7-8% в EUR)

🔸Акции тоже можно покупать при условии, что покупки долгосрочные. Входить частями, тактически использовать просадки для формирования позиций.

Потрясти ещё вполне может, но отсиживаться в кэше в период снижения ставок я не вижу смысла.

Больше постов в телеграм канале:

t.me/maxinvest_pro

🤔 Что такое YTM и как ее считать?

- 25 августа 2024, 12:03

- |

Если вы только начали изучать облигации, то, вероятно, заметили, что доходность, которую пишет брокер рядом с наименованием облигации выше, чем ставка купона. Давайте разберемся в чем дело.

YTM (Yield to Maturity) — общий доход, ожидаемый от облигации, если облигация удерживается до погашения.

Этот вид доходности предполагает реинвестирование купонов внутри года и позволяет наиболее корректно сравнивать бумаги с разными параметрами (срок, купон, изменение цены)

На изображении, на примере недавнего выпуска облигаций Байсэл1Р1, показано как можно рассчитать YTM самостоятельно. Для этого в Excel необходимо расписать денежные потоки по облигации и даты их выплаты. Далее используем формулу ЧИСТВНДОХ(), которая и посчитает нам YTM.

Большинство инвесторов на практике используют калькуляторы доходности для подсчета, такие есть, например, на сайте Мосбиржи.

Более развернуто о важности этого параметра мы так же рассказывали в одной из серий обучающих видео 👉 YOUTUBE | ВК | RUTUBE

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал