опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

GME: итоги эксперимента по теханализу = -$284

- 03 сентября 2021, 18:35

- |

Теханализ сработал. Но цена не дошла до тейк-профита.

Я закрыл позицию. Результат = -$284.

Подробно:

В предыдущем посте я рассказал, что открыл позицию по акции GameStop (:GME).

Идея была протестировать фигуру теханализа «треугольник».

Теханализ сработал. Акция продолжила рост и пробила локальный хай:

Вопрос к моему посту был: «Когда фиксировать прибыль?»

В комментариях к посту подписчица предложила метод:

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Опционы NG/природный газ физлицам доступны? Пытался выставить заявку на сделку по NG пишет "Ошибка..Запрет брокера.." Брокер ВТБ, квал, заявка на покупку, продажей опционов не балуюсь.

- 02 сентября 2021, 17:04

- |

Опционы и ММВБ. Смутные ощущения.

- 02 сентября 2021, 13:43

- |

А ведь без опционов мне биржа не нужна. От слова СОВСЕМ.

А что вы думаете об опционах на ММВБ?

OptionFVV->OptionVictory: голосование за новую фичу и темная тема

- 02 сентября 2021, 12:49

- |

В Issue Tracker поступил запрос на фичу.

«С введением Московской биржей фьючерсов РТC-мини (текущий тикер RMU1) по индексу РТС МБ появилась возможность хэджировать дельтонейтральную опционную позицию мини контрактом (в 10 раз меньше „оригинального“ фьючерса). В аналитике OptionFVV сейчас нет возможности визуализировать опционные позиции с использованием мини фьючерсов вместо стандартного. Вполне вероятно, добавление этой функции будет удобно для пользователей, так как позволит использовать преимущества мини контрактов на индекс в торговле.

В частности, их использование позволит существенно уменьшить необходимый размер позиции для дельтонейтральной торговли (в десять раз) опционами на фьючерс РТС. И, с сайзом аналогичным ближним, более эффективно использовать дальние по сроку контракты. По идее, необходимый минимальный размер позиции по Ri, будет даже меньше, чем необходимо использовать в Si для дельтохеджирования дельтонейтральных позиций.

( Читать дальше )

Как застраховать свои инвестиции? Все про опционы

- 01 сентября 2021, 17:00

- |

Опционы относятся к производным финансовым инструментам, или деривативам. Данные инструменты называются производными потому, что их цена привязана к цене какого-то другого актива (например, акции, etf, нефти, валюты.) Актив, к цене которого привязана цена опциона, называется базовым (или базисным) активом. Говорят так: “опционы на Apple”, “опционы на золото” Отличие опционов от других деривативов в том, что их цена меняется нелинейно относительно цены базового актива.

Например, если цена акции растет на 5%, цена опциона может вырасти на 25%. Может быть ситуация, что базовый актив не изменился в цене, а опцион все равно вырос. Говоря философски, опцион — это инструмент, который позволяет зарабатывать сразу в трех измерениях: цена, время и настроение рынка. Если вы покупаете акцию, вы зарабатываете в одном измерении — ценовом. Вы ожидаете, что цена акции вырастет (плюс дивиденды). Насколько вырастет акция, такой и будет ваша прибыль.

( Читать дальше )

Идиотизм американских соцсетей...

- 01 сентября 2021, 08:37

- |

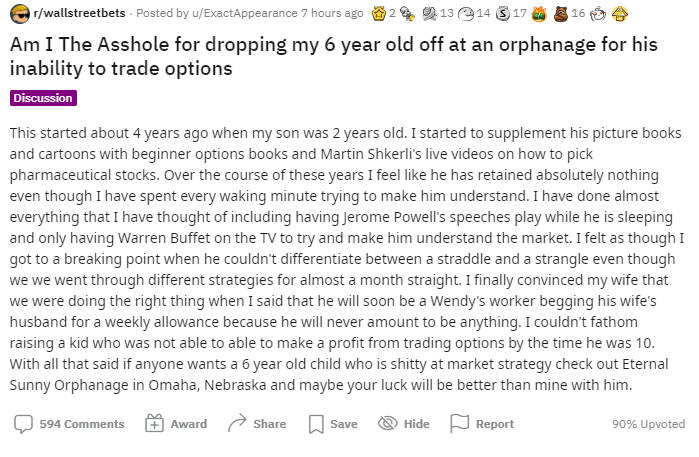

Являюсь ли я мудаком за то, что бросил моего 6-летнего ребенка в детский дом из-за его неспособности торговать опционами

Обсуждение

Это началось около 4 лет назад, когда моему сыну было 2 года. Я начал дополнять его иллюстрированные книги и мультфильмы книгами по опционам для начинающих и живыми видео Мартина Шкерли о том, как выбирать фармацевтические акции. В течение этих лет я чувствую, что он абсолютно ничего не сохранил, хотя я каждую минуту бодрствовал, пытаясь заставить его понять. Я сделал почти все, о чем думал, включая воспроизведение речей Джерома Пауэлла, пока он спит, и только показ Уоррена Баффета по телевизору, чтобы попытаться заставить его понять рынок. Мне казалось, что я дошел до предела, когда он не мог отличить стрэддл от стренгла, хотя мы использовали разные стратегии почти месяц подряд. Я наконец убедил свою жену в том, что мы поступаем правильно, когда сказал, что он скоро станет работником Венди и будет просить мужа своей жены о еженедельном пособии, потому что он никогда не будет ничем. Я не мог вообразить, как вырастить ребенка, который не мог получать прибыль от торговли опционами к тому времени, когда ему исполнилось 10 лет. С учетом всего сказанного, если кто-то хочет 6-летнего ребенка, который плохо разбирается в рыночной стратегии, посмотрите Eternal Sunny Детский дом в Омахе, Небраска и, возможно, тебе повезет больше, чем мне с ним.

Мои итоги августа -7,34%

- 01 сентября 2021, 07:43

- |

Два счастливых лотерейных билетика у меня было: Сбербанк и TSLA.

И по старинной русской традиции, один я сломал, второй потерял.

( Читать дальше )

GameStop: тестирую теханализ

- 30 августа 2021, 17:59

- |

Кратко:

На акции GameStop (:GME) cформировалась фигура технического анализа «треугольник»/«флаг» с выходом вверх. Я купил акцию GameStop с помощью опционов с целью проверить работоспособность этого паттерна.

Подробно:

Моя базовая гипотеза, что теханализ не работает в принципе. Этому есть множество причин. Основная, что стоимость денег постоянно меняется, а фигуры теханализа строятся, как будто деньги всегда стоят одинаково, и их количество постоянно.

Но если что-то не работает, то есть как минимум 2 варианта почему:

— либо это действительно не работает;

— либо это неправильно используется.

Поэтому у меня есть альтернативная гипотеза.

Моя альтернативная гипотеза, что теханализ неправильно используется. Этому есть множество причин. Основная, что теханализ описывает паттерны поведения толпы. А значит нужно искать такие инструменты и ситуации на рынке, в которых поведение толпы имеет решающее значение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал