опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

Деривативный клуб обсудил вчера субботнюю опционную

- 19 марта 2015, 15:31

- |

- вопросы для обсуждения в круглом столе на Московской опционной конференции 21 марта

- заслушали и обсудили коротко доклад Олега Мубаракшина про RVI

- обсудили субботний доклад Константина Гринькина

- обсудили субботний доклад Сергея Елисеева

- обсудили повестку и формат «анти-народной» опционной конференции, к-я состоится 6 июня в Стрельне (СПб область:)

До опционной конференции остался один день!

http://mok.derex.ru/ru/program/

- комментировать

- ★3

- Комментарии ( 14 )

Опционная конференция в эту субботу! Москва, ФРИИ Сити Холл

- 18 марта 2015, 11:24

- |

Московская опционная конференция уже в эту субботу! Наши прекрасные спикеры готовятся к выступлениям, а регистрация идет вовсю!

Сегодня я вам представляю нашего спикера — Дмитрия Кулешова. Дмитрий окончил Дипломатическую Академию МИД России с красным дипломом. Несколько лет успешно работал в российских инвестиционных компаниях на позициях buy-side аналитика по рынкам акций и управляющего портфелем ценных бумаг. Отвечал за работу с позициями на западных рынках, включая хеджирование и выстраивание собственных рыночных стратегий по деривативам в рамках лимитов. Владеет японским языком. В Citi руководит аналитическим подразделением и готовит рыночную стратегию для состоятельных клиентов сегмента Citi Private Client (Consumer Bank, Russia).

На нашей конференции Дмитрий расскажет об использовании режимов волатильности при арбитраже ухмылки на ETF и валютах.

Сегодня вечером кстати за закрытыми дверьми состоится диалог между выступающими на конференции участниками. Приглашения выдает Московская Биржа или Derex.

регистрация на саму конференцию тут: http://mok.derex.ru/ru/registration/

Опционы на американские акции: что, где, как, когда?

- 17 марта 2015, 22:32

- |

Всем добрый вечер, заинтересовался опционами на американские акции. Однако при поиске какой-то полезнйо информации в гугле постоянно всякую хернню про бинарные опционы выдает и оин шлак, в общем, выходит.

Кто может, подскажите, пожалуйста:

1- какой-то полезный ресурс или видео ссылки с обозрением принципа осуществления сделок?

2- Где бы можно достать какое-то демо на любой плтаформе, чтобы потыкать, посмотреть, что и как оно делается и исполняется?

3- Если цена базового актива сегодня, 17 марта, 483, и я покупаю колл 485 с экспирацией, допустим, 10 апреля. Т.е., все, что выше 485 уже является для меня прибылью, могу ли я не дожидаясь даты экспирации(10 апреля), забрать прибыль 7 апреля, если цена уже будет 500, допустим? Если да, то как именно? Имею в виду, покупал я право как колл опцион, а чтобы закрыть позу раньше, что нужно сделать?

дайте немного рейтинга, чтобы в лс писать, плиз.

Что происходит? (стесняюсь спросить)

- 17 марта 2015, 22:29

- |

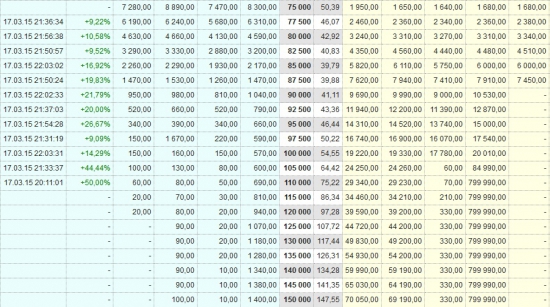

Теоретическая цена колов от 105 страйка начинает расти к 150. И вариационная маржа скачет в терминале непонятным образом.

Стандартная ли такая ситуация? Часто такое бывает? С чем это связано?

Спасибо.

Бсплатный семинар по Хеджированию (защите) финансовых рисков

- 17 марта 2015, 17:29

- |

Во вторник 24 марта в 17:00, в Калининграде будет проводиться бесплатный семинар на актуальную ныне тему:

«Хеджирование (защита) ваших валютных сбережений от колебаний курса»

семинар проводит специалист в области хеджирования финансовых рисков Мельников Генадий.

На семинаре будут рассмотрены такие вопросы как:

— Хеджирование (защита) сбережений в иностранной валюте от резких колебаний курса

— Хеджирование финансовых и валютных рисков

— Хеджирование финансовых рисков по средствам других инструментов (нефть, золото, платина, серебро, индексы)

— Хеджирование вашего портфеля по средствам опционов и фьючерсов.

Так-же все желающие могут получить онлай-консультацию по вопросам касаемо хеджирования и финансовых рынков в целом в любое время через скайп.

Запись на семинар по телефону +79210072822

Методы работы с золотом.

- 17 марта 2015, 13:35

- |

Цена акции GLD сейчас $110.81, IAU $11.17, GDX $18.11. Спрос на эти акции тоже разный. Разными будут инвестиционные требования и методы работы для получения прибыли от движения цены золота. Разной будет доходность. Я рассмотрю некоторые разные варианты работы с акцими и опционами на акции фондов GDX и GLD и с работу на фьючерсном контракте с золотом COMEX.

( Читать дальше )

Результаты, мысли, планы.

- 17 марта 2015, 12:13

- |

Наконец появилось немного времени чтобы описать то, что давно хотел по своей торговле и планах.

Завершилась экспирация квартальных опционов и есть небольшая (очень) передышка.

www.itinvest.ru/trader-liga2/

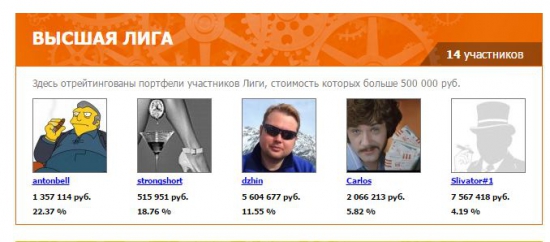

Закончился зимний сезон в Высшей лиге трейдеров, в нем я занял второе место, хотя большую половину времени был на первом месте. Начался новый сезон, иду на первом месте. Боюсь что скоро снова его сдам, но расстраиваться не буду. Перевел часть портфеля (несущую долларовый хедж) в другой счет, и поскольку баксы в данный момент на низах и уже скоро пойдут в рост, к моему конкурсному счету это не добавит денег, а конкуренты торгующие бакс вырастут. Волатильности счету это тоже не снизит, причина в очень большой загрузке портфеля. Но мне важнее более удобный учет позиций и потому, отделю доллары от позы. Вообще я уже чувствую себя, как минибанк (количество видов деятельности и понимание как их нужно контролировать в ИТ смысле слова, и от этого приходится просто очень тяжело), но об этом как ни будь напишу позже. Вообще уважаю Джина из этого конкурса. Сливатора еще не проанализировал, вроде тоже герой… заметьте и цифры дохода не лидерские, это и не главное.

( Читать дальше )

Илья Коровин: Фиксируем прибыль по кошке, покупаем спред

- 17 марта 2015, 11:47

- |

Утренняя программа «Торговый план» на видеопортале трейдеров YouTrade.TV от 17 марта 2015 г.

[Вебинар] "Расчет маржинальных требований при продаже опционов" - 18 марта в 19:00 мск

- 17 марта 2015, 00:17

- |

![[Вебинар] "Расчет маржинальных требований при продаже опционов" - 18 марта в 19:00 мск [Вебинар] "Расчет маржинальных требований при продаже опционов" - 18 марта в 19:00 мск](/uploads/images/00/28/62/2015/03/17/a69f99.jpg)

В последнее время я получаю много вопросов от посетителей моего сайта Option-Seller.Ru относительно методов расчета маржинальных требований при торговле опционами.

Поэтому я решил выделить время и провести вебинар на тему «Расчет маржинальных требований при продаже опционов».

Примерная структура вебинара:

1. SPAN® — Standard Portfolio Analysis of Risk.

2. Немного теории.

3. 4 инструмента для расчета SPAN.

4. Калькулятор вашего брокера.

5. Калькулятор PC-SPAN®.

6. Онлайн-калькулятор CME CORE.

7. One More Thing :)

8. Кто хочет научиться считать маржу?

9. Двухдневный мастер-класс.

Вебинар состоится здесь, на смартлабе в этом топике, в среду 18 марта в 19:00 мск.

Кому интересна данная тема, ставьте ваши п+++люсики, чтобы привлечь к данному топику побольше внимания. Всем спасибо.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал