SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

литература

- 06 мая 2013, 22:29

- |

подскажите пожалуйста действительно хорошую литературу по опцинам?

- комментировать

- ★8

- Комментарии ( 8 )

Обсуждение торговли опционами

- 06 мая 2013, 21:30

- |

Всем доброго времени суток

предыдущий пост — smart-lab.ru/blog/117693.php

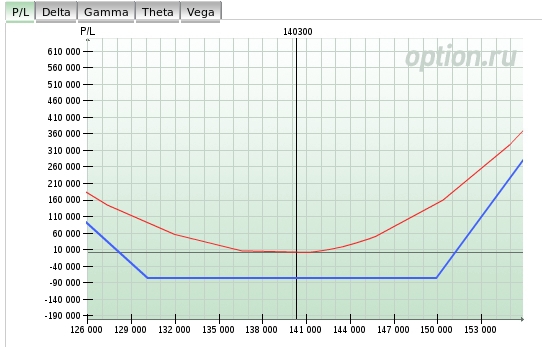

Сегодня я немного отошел от своего принципа быть максимально нейтральным и под вечер сделал дельту чуть более отрицательной. Причин этому несколько: предстоит экспирация и мне кажется сильно выше 140 не проэкспирируемся, а может даже и ниже 140; чисто технически, мне кажется, рынок может сходить на пару тысяч пунктов вниз; ну и самый главный момент — это если мы продолжим расти, я сильно много не потеряю, а точнее потеряю в 3 раза меньше, чем заработаю при снижении.

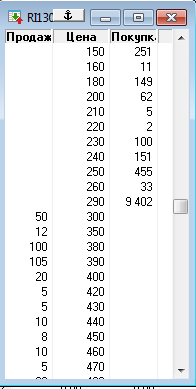

В пятницу вечером я продавал 135 страйк с выравниванием дельты, а сегодня день начал с откупа 130 страйка, ибо он не мог уже принести большую пользу в моей конструкции, а вот минусы от него были. Почти одновременно с этим я продолжал продавать 135 страйк. Ближе к вечеру я решил немного перестроить позицию и купил 100 штук 145 страйка и продал 100 штук 140-го. Итог таков:

135000 кол +595 шт средняя цена покупки 2220

135000 пут -1000 шт средняя цена продажи -650

130000 пут +292 шт средняя цена покупки -1494

125000 пут -позицию закрыл, вариационка составила плюс 651790 пунктов

RIM3 -387 шт средняя цена продажи 137440

130000 кол -500 шт средняя цена продажи 8630

140000 кол +300 средняя цена покупки 836

( Читать дальше )

предыдущий пост — smart-lab.ru/blog/117693.php

Сегодня я немного отошел от своего принципа быть максимально нейтральным и под вечер сделал дельту чуть более отрицательной. Причин этому несколько: предстоит экспирация и мне кажется сильно выше 140 не проэкспирируемся, а может даже и ниже 140; чисто технически, мне кажется, рынок может сходить на пару тысяч пунктов вниз; ну и самый главный момент — это если мы продолжим расти, я сильно много не потеряю, а точнее потеряю в 3 раза меньше, чем заработаю при снижении.

В пятницу вечером я продавал 135 страйк с выравниванием дельты, а сегодня день начал с откупа 130 страйка, ибо он не мог уже принести большую пользу в моей конструкции, а вот минусы от него были. Почти одновременно с этим я продолжал продавать 135 страйк. Ближе к вечеру я решил немного перестроить позицию и купил 100 штук 145 страйка и продал 100 штук 140-го. Итог таков:

135000 кол +595 шт средняя цена покупки 2220

135000 пут -1000 шт средняя цена продажи -650

130000 пут +292 шт средняя цена покупки -1494

125000 пут -позицию закрыл, вариационка составила плюс 651790 пунктов

RIM3 -387 шт средняя цена продажи 137440

130000 кол -500 шт средняя цена продажи 8630

140000 кол +300 средняя цена покупки 836

( Читать дальше )

Апдейт позиции от 22/04 #3

- 06 мая 2013, 12:43

- |

Собственно все идет по-плану. Газпром немного растет, временной распад делает свое четное дело :) Волатильность падает, хоть и не сильно но тоже приятно ибо в +.

Хочу сделать отрицательную дельту сильнее, чтобы не потерять на возможном откате то, что нажито непосильным трудом.

Продаю 40 лотов фьючерса по 12400.

хмм… глюк какойто какртинка не вставляется...(

Хочу сделать отрицательную дельту сильнее, чтобы не потерять на возможном откате то, что нажито непосильным трудом.

Продаю 40 лотов фьючерса по 12400.

хмм… глюк какойто какртинка не вставляется...(

опционная конструкция

- 06 мая 2013, 11:11

- |

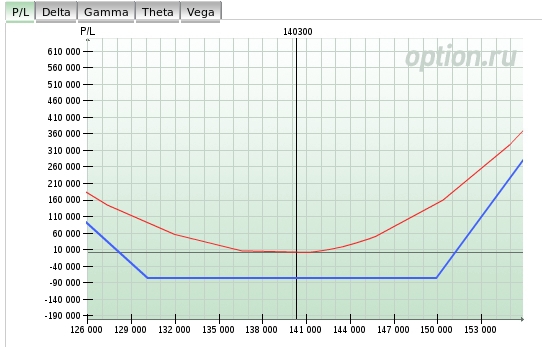

РИ на 140 000, мне кажется очень не стабилен. он может и обрушиться опять на 130 000 и рвануть к 150 000.

в связи с этим покупаю стрэнгл:

кол 150 по 660

пут 130 по 950

в связи с этим покупаю стрэнгл:

кол 150 по 660

пут 130 по 950

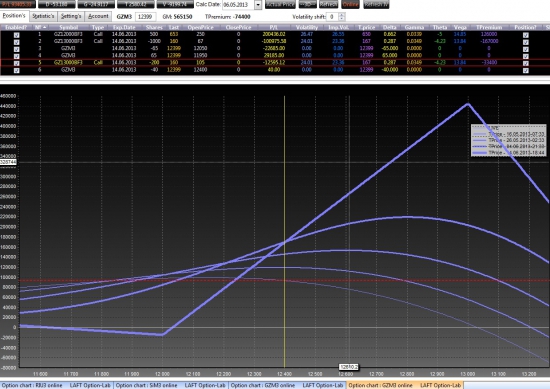

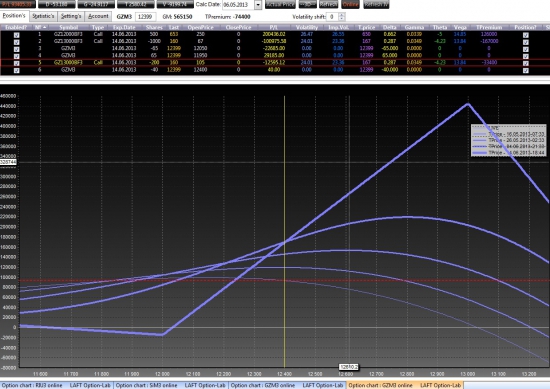

Сделка №4 за 2013 год - Регулирование

- 06 мая 2013, 10:14

- |

Сделка №4 за 2013 год

03.05.2013 — Регулирование

Начало здесь

В пятницу рынок в очередной раз показал, что я ошибся с прогнозом. Рынок идет вверх. В связи с этим позицию необходимо регулировать.

Маленькое лирическое отступление по поводу регулирования. В целом позиции календарного спреда можно разделить на два варианта. И варианты различаються тем, что мы делаем после открытия позиции. Вариант 1: Мы открыли календарный спред и что при благоприятном исходе, что при неблагоприятном исходе, мы позиции закрываем (можно полностью, можно частично). Вариант 2: После открытия позиции и в случаи сильного движения рынка, мы начинаем регулировать позиции. Регулирование идет по дельте. Тут появляется творческая свобода в выборе путей регулирования.

Вариант №1 хорош, когда мы торгуем много разных некоррелируемых активов, т.е. когда у нам много календарных спредов. Тут важен выбор актива, а точнее его возможности по движение цены, и разность в имплайд волатильности месяцев на которых строится календарный спред.

( Читать дальше )

03.05.2013 — Регулирование

Начало здесь

В пятницу рынок в очередной раз показал, что я ошибся с прогнозом. Рынок идет вверх. В связи с этим позицию необходимо регулировать.

Маленькое лирическое отступление по поводу регулирования. В целом позиции календарного спреда можно разделить на два варианта. И варианты различаються тем, что мы делаем после открытия позиции. Вариант 1: Мы открыли календарный спред и что при благоприятном исходе, что при неблагоприятном исходе, мы позиции закрываем (можно полностью, можно частично). Вариант 2: После открытия позиции и в случаи сильного движения рынка, мы начинаем регулировать позиции. Регулирование идет по дельте. Тут появляется творческая свобода в выборе путей регулирования.

Вариант №1 хорош, когда мы торгуем много разных некоррелируемых активов, т.е. когда у нам много календарных спредов. Тут важен выбор актива, а точнее его возможности по движение цены, и разность в имплайд волатильности месяцев на которых строится календарный спред.

( Читать дальше )

Модели для ценовых приращений

- 04 мая 2013, 12:26

- |

Дисклаймер: Это большой занудный пост с очень простым и довольно очевидным выводом. Поставил тег «опционы» - не очень в тему, но всё же.

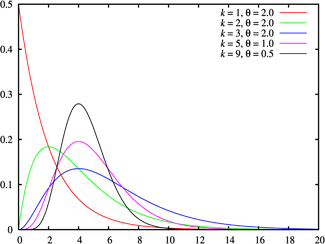

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Обсуждение торговли опционами

- 03 мая 2013, 22:19

- |

Всем доброго времени суток

предыдущий пост — smart-lab.ru/blog/117522.php

Если бы я работал фьючом, то был бы на грани маржин-кола. А ситуация такова, что я не верил в рост нашего рынка последнее время. Хотя мы пробивали один уровень за другим… Но я работаю с опционами и они разрешают ошибаться. Я бы даже сказал очень сильно ошибаться. Я все время (несмотря на то, что показывает ФОРТС и сервисы по расчету греков) был в позиции когда лучше бы рынок снижался. Это выражалось в завышенной волатильности по моей оценке, плюс я очень часто хеджировался — каждую тысячу пунктов. Но я боялся майской коррекции… И цель на майскую экспирацию была не потерять.

Еще один парадокс в том, что ФОРТС мне сегодня «нарисовал» прибыль по вариационке. Хотя он считал 130 страйк мне по заниженной волатильности, а 140 по завышенной. А по своей оценке, я вообще только тэту на выходные отбил. А в итоге ситуация такова:

( Читать дальше )

предыдущий пост — smart-lab.ru/blog/117522.php

Если бы я работал фьючом, то был бы на грани маржин-кола. А ситуация такова, что я не верил в рост нашего рынка последнее время. Хотя мы пробивали один уровень за другим… Но я работаю с опционами и они разрешают ошибаться. Я бы даже сказал очень сильно ошибаться. Я все время (несмотря на то, что показывает ФОРТС и сервисы по расчету греков) был в позиции когда лучше бы рынок снижался. Это выражалось в завышенной волатильности по моей оценке, плюс я очень часто хеджировался — каждую тысячу пунктов. Но я боялся майской коррекции… И цель на майскую экспирацию была не потерять.

Еще один парадокс в том, что ФОРТС мне сегодня «нарисовал» прибыль по вариационке. Хотя он считал 130 страйк мне по заниженной волатильности, а 140 по завышенной. А по своей оценке, я вообще только тэту на выходные отбил. А в итоге ситуация такова:

( Читать дальше )

Все купили 135ые путы по 1000 по совету asf-trade? Теперь по 500 покупайте

- 03 мая 2013, 17:03

- |

Тов. asf-trade пару часов назад говорил, что «135 Put май. Купить можно дешевле 1000 пунктов» smart-lab.ru/blog/117600.php

Но, я думаю, лучше брать сейчас и 500. Не прогадаете. :)

Но, я думаю, лучше брать сейчас и 500. Не прогадаете. :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал