пРОГНОЗ

МТС как банковский вклад

- 13 мая 2020, 15:46

- |

выглядят интересно для покупки, так как бумаги расположены выше средней полосы Боллинджера недельного графика (315руб.), это указывает на неплохие шансы к возвращению до докризисных максимумов (353.06руб.). В краткосрочном периоде акции в боковике, но способность удержать поддержку на 325 будет служить сигналом для покупки с первой целью до 335.

В долгосрочной перспективе эта компания выглядит как неплохой защитный актив с крупными дивидендами 20.57 руб на акцию в ближайшее время, что особенно важно в период кризиса.

- комментировать

- Комментарии ( 0 )

Короткая память инвесторов или что ждет рынок 2020-2021?

- 13 мая 2020, 13:24

- |

Мне кажется, или мы разучились ждать?

Недавно пришедшем на рынок хочется прибыли здесь и сейчас, если акция через 5 минут после покупки не выросла сразу, то уже руки так и чешутся ее скинуть! Не оправдала ожиданий, негодница эдакая!

Текущее состояние на рынках приучило нас к постоянным горкам, а ведь буквально недавно это было не так! Но память инвесторов коротка и ей часто управляют эмоции, а не здравый смысл...

Устроим небольшой флешбек:

Попав под фазу роста рынков в октябре 19 — феврале 20 многие комфортно чувствовали себя инвестируя и забывая об активах.

Инвесторы чувствовали себя уверенно и расслаблено, вкладываясь на исторических хаях, ведь этот рост теперь будет продолжаться вечность, а эйфория и жадность переполняли: куда палку не ткни, везде цвела 🌷 и только у немногих дёргался глаз от происходящей ситуации

Потом прилетел «чёрный лебедь». Рынок изменился до неузнаваемости. Все старые стратегии перестали работать, на новые, в марте, ещё многие не успели перестроиться.

( Читать дальше )

Паттерн EURGBP сигнализирует о бычьем развороте

- 13 мая 2020, 13:20

- |

4-часовой график EURGBP показывает, что снижение с 0,9500 является почти полным пятиволновым импульсом. Паттерн помечен 1-2-3-4-5 при условии, что волна 5 все еще развивается. Волна 3 расширена, и ее пять подволн также видны. Волна 4, в свою очередь, является коррекцией треугольника a-b-c-d-e. Треугольники предшествуют финальной волне большей последовательности. Это означает, что после окончания волны 5 можно ожидать бычьего разворота. Кроме того, согласно принципу волн Эллиотта, трехволновая коррекция в другом направлении следует за каждым импульсом. Если этот счет верен, мы должны ожидать новый минимум EURGBP, который составит около 0,8600 — 0,8500. Но вместо того, чтобы рассматривать этот новый минимум как повод присоединиться к медведям, трейдеры должны подготовиться к движению в противоположном направлении. Как только волна 5 закончится, восстановление к 0.8900 или выше имело бы смысл.

4-часовой график EURGBP показывает, что снижение с 0,9500 является почти полным пятиволновым импульсом. Паттерн помечен 1-2-3-4-5 при условии, что волна 5 все еще развивается. Волна 3 расширена, и ее пять подволн также видны. Волна 4, в свою очередь, является коррекцией треугольника a-b-c-d-e. Треугольники предшествуют финальной волне большей последовательности. Это означает, что после окончания волны 5 можно ожидать бычьего разворота. Кроме того, согласно принципу волн Эллиотта, трехволновая коррекция в другом направлении следует за каждым импульсом. Если этот счет верен, мы должны ожидать новый минимум EURGBP, который составит около 0,8600 — 0,8500. Но вместо того, чтобы рассматривать этот новый минимум как повод присоединиться к медведям, трейдеры должны подготовиться к движению в противоположном направлении. Как только волна 5 закончится, восстановление к 0.8900 или выше имело бы смысл.перевод отсюда

( Читать дальше )

Акции НорНикеля. Почему стоит их держать в портфеле. Отношения США и Китая. Обзор рынка за 12 мая.

- 12 мая 2020, 23:00

- |

Обзор рынка за 12 мая 2020 года.

Поговорим об акциях НорНикеля. Почему стоит их держать у себя в портфеле.

Какая у этой бумаги перспектива на ближайшие дни. Какие действия можно предпринять.

Также поговорим об акциях Роснефти и ГазпромНефти.

Также мои покупки сегодня, 12 мая.

Ну и наверное самое главное — это отношения США и Китая.

Думаю, что эта тема скоро будет самой основной и вытеснит из новостных лент тему вируса.

( Читать дальше )

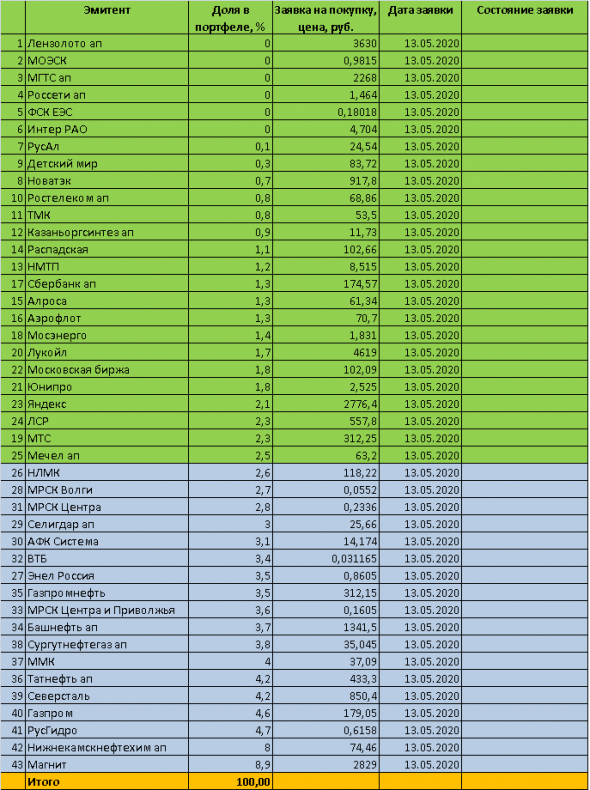

Торговый план на 13 мая 2020 года - инвестиции в акции ММВБ. Обзор портфеля. Прогноз. Итоги дня.

- 12 мая 2020, 22:18

- |

Друзья, всем привет!

По итогам торгов во вторник, 12 мая, индекс МосБиржи подрос на 0,02% до 2642,04 п. Индекс РТС вырос на 0,08% до 1137,28 п. Нефтяные котировки в течение дня показывали позитивную динамику и к вечеру Brent плюсовал около 1% в районе $29,92 за баррель, WTI вырос более +4% до $25,20 за баррель. Разнонаправленная динамика в акциях российских компаний связана с закрытиями реестров ГОСА и на получение дивидендов, а также публикацией корпоративных отчетов.

Торговый план на 13 мая 2020 года — акции ММВБ

Видеообзор на 13 мая 2020 года на моем канале ютуб

( Читать дальше )

Индекс Вирусной Истерии в СМИ = 49

- 12 мая 2020, 12:36

- |

Индекс рассчитывается по количеству слов "virus", "pandemic" и "covid" на главных страницах двух крупнейших СМИ планеты — CNN и BBС. Обозначенные СМИ контролируются владельцами банков, входящих в ФРС США и фондов Vanguard, BlackRock и StateStreet, заинтересованными в изъятии залогов, скупке дешевых активов и перезапуске цикла кредитования. Индекс показывает уровень давления СМИ на сознание людей и чиновников, с целью торможения экономик стран G20. Снижение индекса будет сигнализировать об окончании потребности в давлении и завершении проекта COVID-19. После этого начнется очередной финансовый кризис, в котором будет обвинен… вирус.

( Читать дальше )

Падение индекса S&P500, как это будет...ч.1 Apple

- 11 мая 2020, 23:55

- |

Последнее сильное снижение индекса S&P500 началось 19-20 февраля 2020 года с 3390 пунктов до 2192 пунктов на 23 марта 2020 года. За месяц с небольшим индекс потерял 45%. Но отыграл на момент написания этого поста уже 34%, достигнув 2940 пунктов. Такая ситуация занимает многие умы.

Топ-10 индекса включает такие компании как Apple, Microsoft, Amazon, Google, Facebook. Именно от этих компаний, а точнее от цены их акций зависит индекс S&P500.

Попробуем взглянуть на результаты работы этих компаний в 2020 году и спрогнозировать будущее. Начну с Apple.

Компания Apple отчиталась за два квартала 2020 года, показав хорошие результаты с 01 октября 2019 по март 2020. За 2 квартала ее выручка выросла на 5,5%, валовая прибыль на +6,9% при расчете г/г. А чистая прибыль выросла на 6,2%. Пока всё прекрасно.

Первое, что напрягает это процент роста за 3 месяца в категории Services равен 16%, как и год назад. Странно, ведь карантин увеличил число скачиваний и подписок на примере результатов Netflix.

Далее нам известно, что сбыт Apple в Китае сильно пострадал в январе-марте 2020, только в середине марта 2020 все 42 магазина в Китае были открыты. Смотрим отчет по регионам и видим, что в Greater China падение продаж за 3 месяца 2020 всего 7%, $9,455 против $10,219, а за 6 месяцев всего -2%. Смотрим предыдущие года и «о, боже!», в 2019 к 2018 падение было 22% за 3 месяца и 25% за 6 месяцев. Это вторая странность отчета Apple за 2020 год.

( Читать дальше )

Крепкая гривна и растущий фондовый рынок США

- 11 мая 2020, 10:30

- |

Несмотря на поговорку «Месяц Май – Продавай», фондовый индексы США продолжают свой рост. Так, индекс S&P500 вырос на 4,2%, а индекс NASDAQ100 вырос на 6,2% и обновил максимум предыдущей недели. Фьючерсы на данные индекс на азиатских торгах сегодня утром (11.05.2020) торгуются в зеленой зоне с +0,24% и 0,37% соответственно.

Основная причина – ожидания по снятию карантина в развитых странах, а также деньги, которые ФРС печатает по программе количественного смягчения выкупая как государственные так уже и корпоративные облигации, и паи ETF-фондов, которые инвестируют в облигации. Более того, 65% компаний отчитались по первому кварталу выше ожиданий. Но, практически все компании, которые уже отчитались, а это 86% от индекса S&P500, дали негативные прогноз по прибыли на второй квартал 2020 г. Все таки замедление темпов производства и потребительского спроса скажутся на прибыли большинства компаний, особенно из реального сектора. В то же время, это не говорит нам о том, что сейчас нельзя покупать акции т.к. рынки живут ожиданиями, и уже заложили в цену данный негативный сценарий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал