пионер-лизинг

АО «НФК-Сбережения» поздравляет с Новым 2021 годом

- 23 декабря 2020, 10:06

- |

Уважаемые клиенты, партнёры и друзья! Поздравляем вас с наступающим Новым годом! Пусть 2021 год подарит всем вам радость, хорошее настроение, плодотворные идеи, радостные моменты. Желаем вам всего самого лучшего.

Режим работы в предновогодний период и период новогодних праздников в декабре 2020 года – январе 2021 года:

31 декабря 2020 офис работает до 16:00, после 16:00 офис работает в режиме выставления клиентских заявок через торговую систему (с учетом графиков работы организаторов торгов, указанных ниже).

1, 2, 3 января 2021 года объявляются выходными днями. Обслуживание клиентов проводиться не будет.

4, 5, 6, 7, 8 января 2021 года офис работает в режиме выставления клиентских заявок по телефону или через торговую систему (с учетом графиков работы организаторов торгов, указанных ниже). Указанные дни не являются рабочими днями в понимании заключенных с клиентами договоров. Операции, не связанные с проведением торговых операций на бирже, начнут проводиться с 11 января 2021 года, в том числе по документам, полученным по электронным каналам связи в период с 31 декабря 2020 года (после 16:00 часов по московскому времени) по 10 января 2021 года.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 22.12.2020

- 22 декабря 2020, 12:07

- |

Новый эмитент, начало размещений, оферта и реорганизация:

- Банк России зарегистрировал выпуск облигаций серии 001Р-01 ПАО УК «Голдман Групп». Присвоенный регистрационный номер — 4-01-16650-A-0.

- Сегодня ГК «Пионер» начинает техразмещение четырехлетних облигаций серии 001Р-05 объемом 5 млрд рублей. Ставка купона установлена на уровне 9,75% годовых и зафиксирована на весь период обращения, купоны ежеквартальные.

- Сегодня «СККН Финанс» начинает техразмещение облигаций серии 01 объемом 2,5 млрд рублей. Ставка купона установлена на уровне 7% годовых.

- 23 декабря «Торговый дом РКС-Сочи» начнет размещение выпуска трёхлетних облигации серии 002Р-01 объёмом 500 млн рублей. Ориентир ставки купона установлен на уровне 12,5% годовых, купоны ежеквартальные.

( Читать дальше )

Очередная выплата купонного дохода от ООО «Пионер-Лизинг»

- 21 декабря 2020, 14:11

- |

Сегодня, 21 декабря, состоялась выплата 13-го купона по 3-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП3). Эмитент осуществил выплаты держателям облигаций в размере 3 368 000 руб. Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 8,42 руб.

Параметры выпуска:

• Ставка 10-го купона – 10,25% годовых (ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6% годовых).

• Номинальный объем выпуска – 400 млн руб.

• Номинальная стоимость облигации – 1000 руб.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Срок обращения облигаций – 3600 дней (дата погашения 04.10.2029).

Напомним, что в рамках опционной программы любой инвестор в течение срока обращения облигаций может приобрести внебиржевой Опцион Put, дающий право продать облигации по номиналу в выбранный срок (через 1, 2 или 3 года). Продавцом внебиржевых опционов выступает ООО «НФК – Структурные инвестиции», поручителем по денежным обязательствам – ООО «Пионер-Лизинг» (на основании безотзывной публичной оферты).

( Читать дальше )

Коротко о главном на 18.12.2020

- 18 декабря 2020, 13:04

- |

Книга заявок и новые выпуски:

- Сегодня, «СККН Финанс» начинает собирать заявки инвесторов на биржевые облигации серии 01 объем 2,5 млрд рублей. Ориентир ставки купона установлен на уровне 7,00%-7,10%.

- Московская биржа зарегистрировала выпуск облигаций «Производственная компания СМАК» серии БО-П01 и включила их в Третий уровень котировального списка и Сектор компаний повышенного инвестиционного риска.

- «Торговый дом РКС-Сочи» зарегистрировал облигации серии 002Р-01, бумаги включены в Сектор роста Московской биржи.

- «Пионер-Лизинг» зарегистрировал выпуск биржевых облигаций серии БО-П04

- «ТЕПЛОЭНЕРГО» завершил размещение биржевых облигаций серии 001P-01 объемом 300 млн рублей за один день торгов. Бумаги включены в третий уровень листинга и Сектор Роста Московской биржи. Ставка купона определена на уровне 10% годовых и зафиксирована на весь период обращения, купоны ежеквартальные.

( Читать дальше )

Мосбиржа зарегистрировала новый выпуск облигаций ООО "Пионер-Лизинг"

- 18 декабря 2020, 11:49

- |

Более подробная информация о выпуске и дате начала размещения будет объявлена позднее.

Напомним, ООО «Пионер-Лизинг» успешно реализует проекты на рынке лизинговых услуг более 15-ти лет. Компания работает по всей России и предлагает широкий ассортимент лизинговых продуктов, с помощью которых можно приобрести автотранспорт, спецтехнику, оборудование, коммерческую недвижимость. Финансирование с помощью биржевых механизмов способствует развитию бизнеса и увеличению масштабов деятельности.

Компания ООО «Пионер-Лизинг» выплатила купоны

- 14 декабря 2020, 12:20

- |

Сегодня, 14 декабря, состоялась выплата 30-го купона по 1-му выпуску биржевых облигаций ООО «Пионер-Лизинг» (ПионЛизБП1). Размер начисленных процентов по одной биржевой облигации, подлежавший выплате за купонный период – 10 руб. 07 коп. (12,25% годовых).

Основные параметры 1-го выпуска:

• Ставка купона – 12,25% годовых.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Номинальная стоимость облигации – 1000 руб.

• Объем выпуска – 100 млн руб.

• Срок обращения – 1800 дней (дата погашения 31.05.2023).

Наряду с высокой процентной ставкой главной особенностью выпуска является возможность досрочного предъявления ценных бумаг к выкупу эмитенту по цене не ниже номинала – благодаря ежемесячной оферте облигации ООО «Пионер-Лизинг» застрахованы от снижения цены.

Всего на Московской Бирже обращаются 3 выпуска биржевых облигаций компании «Пионер-Лизинг» (ПионЛизБП1, ПионЛизБП2 и ПионЛизБП3). Маркет-мейкером выпусков выступает АО «НФК-Сбережения» (код участника торгов: GC0294900000), поэтому указанные облигации можно выгодно купить в стакане заявок на Московской Бирже.

Раскрытие информации

Коротко о главном на 14.12.2020

- 14 декабря 2020, 10:13

- |

Закончен ПИР: исключение эмитентов из Сектора повышенного инвестиционного риска и многое другое

- «Охта групп» установила ставку купона трехлетних облигаций серии БО-П01 объемом 300 млн рублей на уровне 12% годовых.

- Московская биржа зарегистрировала выпуск биржевых облигаций серии БО-П02 ПО «Уральский Оптико-Механический Завод» (АО «ПО «УОМЗ»). Предварительная дата начала размещения — 16 декабря.

- Московская биржа исключила из Сектора компаний повышенного инвестиционного риска облигации:

— серий БО-П01, БО-П02 и БО-П03 «Пионер-Лизинга».

— серии 01 ООО «Атомстройкомплекса-Строительство».

— серий 001P-01, 001P-02, 001Р-03 «ТЕХНО Лизинга».

( Читать дальше )

Коротко о главном на 08.12.2020

- 08 декабря 2020, 12:06

- |

Новые имена на рынке ВДО, начало размещения, ставка купона и оферты эмитентов:

- Сегодня «Роял капитал» начинает размещение двухлетних облигаций серии БО-П05 объемом 75 млн рублей. Ставка купона установлена на уровне 13% годовых. Сбор заявок прошел 3 декабря.

- Московская Биржа зарегистрировала программу биржевых облигаций серии 001P ПК «СМАК» объемом до 400 млн рублей или эквивалент этой суммы в иностранной валюте. Присвоенный регистрационный номер 4-00564-R-001P-02E от 07.12.2020.

- «Бэлти-Гранд» установил ставку купона пятилетних облигаций серии БО-П03 объемом 200 млн рублей на уровне 12% годовых. Ставка зафиксирована на весь период обращения, купоны ежемесячные.

- Банк России зарегистрировал выпуск коммерческих облигаций серии 01 МК «

( Читать дальше )

Коротко о главном на 25.11.2020

- 25 ноября 2020, 08:11

- |

Начало размещения и оферта:

- Сегодня, 25 ноября, «Гарант-Инвест» начинает размещение двухлетних облигаций серии 002Р-01 объем 800 млн рублей. Купонная ставка установлена на уровне 10,5% годовых на весь срок обращения, купоны ежеквартальные. Цена размещения — 100% от номинала. Размещение пройдет по открытой подписке.

- «Пионер-Лизинг» объявил оферту по приобретению облигаций серии БО-П01. Цена приобретения составит 100% от непогашенной части номинальной стоимости. Срок предъявления бумаг — с 8 по 12 декабря 2020 г. Дата приобретения — 5 января 2020 г.

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

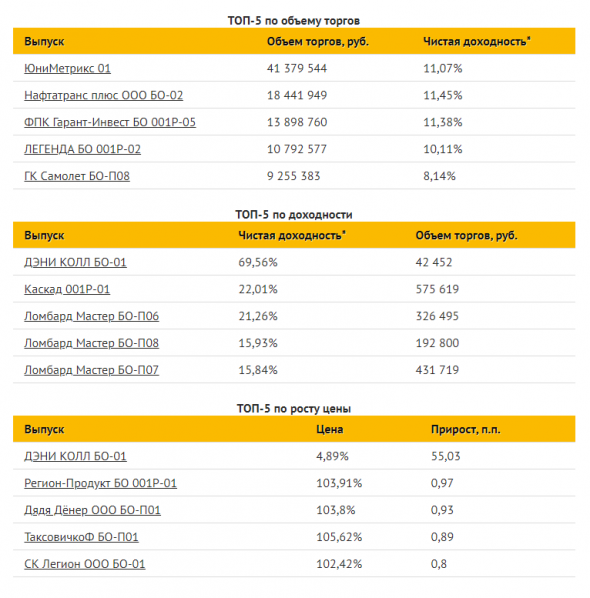

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Компания ООО «Пионер-Лизинг» выплатила купонный доход по 3-му выпуску биржевых облигаций

- 20 ноября 2020, 12:34

- |

Параметры выпуска:

• Ставка 10-го купона – 10,25% годовых (ставки со 2-го по 120-й купоны устанавливаются по формуле: Ключевая ставка Банка России + 6% годовых).

• Номинальный объем выпуска – 400 млн руб.

• Номинальная стоимость облигации – 1000 руб.

• Выплата купонов – каждые 30 дней (с возможностью реинвестирования процентов).

• Срок обращения облигаций – 3600 дней (дата погашения 04.10.2029).

Напомним, что в рамках опционной программы любой инвестор в течение срока обращения облигаций может приобрести внебиржевой Опцион Put, дающий право продать облигации по номиналу в выбранный срок (через 1, 2 или 3 года). Продавцом внебиржевых опционов выступает ООО «НФК – Структурные инвестиции», поручителем по денежным обязательствам – ООО «Пионер-Лизинг» (на основании безотзывной публичной оферты).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал