SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

полюс золото

Полюс - дивиденды 240,18 руб. на одну обыкновенную акцию

- 07 сентября 2020, 09:14

- |

«Рекомендовать внеочередному Общему собранию акционеров ПАО «Полюс»:

1. Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2020 года в денежной форме в размере 240,18 руб. на одну обыкновенную акцию ПАО «Полюс».

2. Установить 20 октября 2020 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 6 месяцев 2020 года».

ВОСА — 30 сентября

закр реестра ВОСА — 07 сентября

сообщение

1. Объявить дивиденды по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2020 года в денежной форме в размере 240,18 руб. на одну обыкновенную акцию ПАО «Полюс».

2. Установить 20 октября 2020 года датой составления списка лиц, имеющих право на получение дивидендов по результатам 6 месяцев 2020 года».

ВОСА — 30 сентября

закр реестра ВОСА — 07 сентября

сообщение

- комментировать

- Комментарии ( 0 )

Технокоррекция в итогах недели

- 05 сентября 2020, 09:47

- |

Третью неделю подряд Индекс Мосбиржи показывает свою слабость -1,97% и закрывается вблизи уровня в 2900 п. Помогает ему коррекция зарубежных рынков, новости, связанные с отравлением Навального и события в Беларуси.

В котировках нефти наблюдается оживление. Оборот торгов на этой неделе превысил девять предыдущих. От уровня в $45 котировки провалились ниже. Падение недели составило -7,7%.

Подписывайтесь на мой Telegram, чтобы получать еще больше аналитики и полезных статей.

Доллар не стал пытаться пробить 74 рубля вниз и бодро отрос на +1,9%. Котировки валюты уверенно закрепились выше 74, создавая предпосылки к дальнейшему росту.

В лидеры этой недели забрались акции девелоперов. Хорошие отчетности и приличные дивиденды позволяют привлечь инвесторов в их активы. ПИК растет на +7,1%, а ЛСР прибавляет +2,2%.

Вопреки общему снижению нефтегазового сектора, акции Новатэка выросли на +2,8%. Причиной послужило отставание предыдущих недель. А вот Татнефть и Газпром не могут похвастаться такими результатами, -4% и -2,4% соответственно.

( Читать дальше )

В котировках нефти наблюдается оживление. Оборот торгов на этой неделе превысил девять предыдущих. От уровня в $45 котировки провалились ниже. Падение недели составило -7,7%.

Подписывайтесь на мой Telegram, чтобы получать еще больше аналитики и полезных статей.

Доллар не стал пытаться пробить 74 рубля вниз и бодро отрос на +1,9%. Котировки валюты уверенно закрепились выше 74, создавая предпосылки к дальнейшему росту.

В лидеры этой недели забрались акции девелоперов. Хорошие отчетности и приличные дивиденды позволяют привлечь инвесторов в их активы. ПИК растет на +7,1%, а ЛСР прибавляет +2,2%.

Вопреки общему снижению нефтегазового сектора, акции Новатэка выросли на +2,8%. Причиной послужило отставание предыдущих недель. А вот Татнефть и Газпром не могут похвастаться такими результатами, -4% и -2,4% соответственно.

( Читать дальше )

Рост золота поддержит результаты Полюса и обещает привлекательные дивиденды - Альфа-Банк

- 04 сентября 2020, 20:06

- |

«Полюс» в понедельник, 7 сентября, представит финансовые результаты за 2К20 по МСФО. Мы ожидаем, что компания представит сильную отчетность на фоне благоприятной конъюнктуры цен на золото, что также предполагает привлекательные дивидендные выплаты.

Ранее «Полюс» уже сообщал о росте выручки от продаж на 30% г/г в 2К20. По нашей оценке, общая выручка за 2К20 составит $1 160 млн, что предполагает дополнительные доходы от увеличения объемов отгрузки обогащенного флотационного концентрата. EBITDA по нашим ожиданиям, вырастет на 41% г/г до $850 млн на фоне роста выручки, а также сильного ослабления курса рубля к доллару.

Затраты на борьбу с COVID-19, которые по первоначальному прогнозу должны были составить примерно $100 млн за 2020, не должны отразиться на финансовых результатах компании благодаря ослаблению курса рубля к доллару.

Толстых Юлия

Альфа-Банк

Ранее «Полюс» уже сообщал о росте выручки от продаж на 30% г/г в 2К20. По нашей оценке, общая выручка за 2К20 составит $1 160 млн, что предполагает дополнительные доходы от увеличения объемов отгрузки обогащенного флотационного концентрата. EBITDA по нашим ожиданиям, вырастет на 41% г/г до $850 млн на фоне роста выручки, а также сильного ослабления курса рубля к доллару.

Затраты на борьбу с COVID-19, которые по первоначальному прогнозу должны были составить примерно $100 млн за 2020, не должны отразиться на финансовых результатах компании благодаря ослаблению курса рубля к доллару.

Мы ожидаем, что дивиденды за 1П20 составят $1,6/ГДР при дивидендной доходности на уровне 1,4%, тогда как совокупный коэффициент дивидендных выплат составит 30% EBITDA за полугодие.Красноженов Борис

Мы ожидаем что капиталовложения практически не изменятся в квартальном сопоставлении и составят $175 млн. СДП, по нашей оценке, продемонстрирует сильное увеличение примерно до $450 млн. Компания ранее подтвердила свой производственный прогноз на 2020 г. на уровне 2,8 млн унций в золотом эквиваленте. «Полюс» проведет телефонную конференцию в тот же день. В ходе телефонной конференции мы ожидаем получить обновленные данные относительно графика реализации проектов, а также услышать прогноз компании до конца года.

Толстых Юлия

Альфа-Банк

Полюс: изменение доли инсайдера

- 07 августа 2020, 21:50

- |

Кто: Стискин Михаил Борисович

Должность: Член совета директоров

Доля в капитале до: 0,1498%

Доля в капитале после: 0,12%

Было обыкн. акций: 0,1498%

Стало обыкн. акций: 0,12%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Должность: Член совета директоров

Доля в капитале до: 0,1498%

Доля в капитале после: 0,12%

Было обыкн. акций: 0,1498%

Стало обыкн. акций: 0,12%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Собрание акционеров Полюс решение о выплате дивидендов по результатам 2019 года.

- 19 августа 2020, 15:30

- |

Собрание акционеров Полюс приняло решение о дивидендах по результатам 2019 года.

Акция: Полюс-1-ао

Дивиденд на акцию: 244,75 руб.

Дата закрытия реестра: 28.08.2020

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента (общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа); общий размер процентов и (или) иного дохода, подлежащего выплате по облигациям эмитента определенного выпуска (серии), и размер процентов и (или) иного дохода, подлежащего выплате по одной облигации эмитента определенного выпуска (серии) за соответствующий отчетный (купонный) период: С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс», размер начисленных дивидендов ПАО «Полюс» на одну обыкновенную акцию составляет 244,75 руб. Общий размер начисленных дивидендов по обыкновенным акциям ПАО «Полюс» определяется путем умножения 244,75 руб. на общее количество размещенных акций, принадлежащих акционерам ПАО «Полюс» по состоянию на конец операционного дня даты составления списка лиц, имеющих право на получение дивидендов по результатам 2019 года.

2.8. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): Денежные средства.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 28 августа 2020 года.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям, доходы (проценты, номинальная стоимость, часть номинальной стоимости) по облигациям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров — не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 11 сентября 2020 года); срок выплаты дивидендов другим зарегистрированным в реестре акционеров лицам — не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 02 октября 2020 года).

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Дивиденды Полюс: https://smart-lab.ru/q/PLZL/dividend/

Акция: Полюс-1-ао

Дивиденд на акцию: 244,75 руб.

Дата закрытия реестра: 28.08.2020

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента (общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа); общий размер процентов и (или) иного дохода, подлежащего выплате по облигациям эмитента определенного выпуска (серии), и размер процентов и (или) иного дохода, подлежащего выплате по одной облигации эмитента определенного выпуска (серии) за соответствующий отчетный (купонный) период: С учетом ранее выплаченных промежуточных дивидендов по обыкновенным акциям ПАО «Полюс» по результатам 6 месяцев 2019 года в размере 162,98 руб. на одну обыкновенную акцию ПАО «Полюс», размер начисленных дивидендов ПАО «Полюс» на одну обыкновенную акцию составляет 244,75 руб. Общий размер начисленных дивидендов по обыкновенным акциям ПАО «Полюс» определяется путем умножения 244,75 руб. на общее количество размещенных акций, принадлежащих акционерам ПАО «Полюс» по состоянию на конец операционного дня даты составления списка лиц, имеющих право на получение дивидендов по результатам 2019 года.

2.8. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): Денежные средства.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 28 августа 2020 года.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям, доходы (проценты, номинальная стоимость, часть номинальной стоимости) по облигациям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: Срок выплаты дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему, которые зарегистрированы в реестре акционеров — не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 11 сентября 2020 года); срок выплаты дивидендов другим зарегистрированным в реестре акционеров лицам — не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 02 октября 2020 года).

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7832

Дивиденды Полюс: https://smart-lab.ru/q/PLZL/dividend/

Полюс Золото отчитается 7 сентября и проведет телеконференцию - Атон

- 04 сентября 2020, 11:14

- |

Полюс 7 сентября должен опубликовать свои финансовые результаты за 2К20.

Мы прогнозируем, что выручка составит $1 158 млн (+33% кв/кв), EBITDA — $845 млн (+44% кв/кв), а скорректированная чистая прибыль — $488 млн (без изм. кв/кв). На результатах Полюса должны благоприятно сказаться как более высокая средневзвешенная цена реализации золота (+31% кв/кв до $1 723/унц.), так и снижение производственной себестоимости. Мы подтверждаем наш оптимистичный взгляд на золото и рейтинг ВЫШЕ РЫНКА по Полюсу, который торгуется с консенсус-мультипликатором EV/EBITDA 2020П 9.7x.Атон

Телеконференция: 7 сентября (понедельник) в 16.00 (Москва); 14:00 (Великобритания). Телефон: +7 (495) 646 93 15 (Россия); +44 207 194 37 59 (Великобритания). Код конференции: 34715265#.

Акции Полюса в среднесрочной перспективе будут стоить более 20 тысяч рублей за бумагу - ИК QBF

- 31 августа 2020, 21:11

- |

На прошлой неделе писал про дивидендную отсечку в акциях «Полюса» 26 августа.

Дивидендная доходность акций составила 1,33%. При этом дивидендный гэп закрылся менее чем за 1 час после начала торгов. Таким образом, инвестор мог заработать 1,33% всего за 50 минут.

ИК QBF

Помимо акций «Полюса», в ближайшее время целый ряд компаний будет выплачивать свои промежуточные (или перенесенные за 2019 год) дивиденды. Среди них отмечу следующие:

4 сентября — Северсталь — 1,6% дивидендной доходности

21 сентября — ММК — 1,6% ДД

25 сентября — Детский Мир — 2,1% ДД

1 октября — Сбербанк — 8,7% ДД

1 октября — ВТБ — 2,2% ДД

8 октября — МТС — 2,6% ДД

8 октября — Татнефть — 1,8% ДД

8 октября — ЛСР — 2,6% ДД

13 октября — ФосАгро — 1,2% ДД

Ожидаю, что список тех, кто выплачивает промежуточные дивиденды, будет еще пополняться в ближайший месяц. Рассматриваю данные выплаты как дополнительную возможность заработать на растущем рынке.

Дивидендная доходность акций составила 1,33%. При этом дивидендный гэп закрылся менее чем за 1 час после начала торгов. Таким образом, инвестор мог заработать 1,33% всего за 50 минут.

Ожидаю, что акции «Полюса» в среднесрочной перспективе будут стоить более 20 тыс. руб. за акцию на фоне ослабления доллара, масштабной программы количественного смягчения и геополитических рисков.Иконников Денис

ИК QBF

Помимо акций «Полюса», в ближайшее время целый ряд компаний будет выплачивать свои промежуточные (или перенесенные за 2019 год) дивиденды. Среди них отмечу следующие:

4 сентября — Северсталь — 1,6% дивидендной доходности

21 сентября — ММК — 1,6% ДД

25 сентября — Детский Мир — 2,1% ДД

1 октября — Сбербанк — 8,7% ДД

1 октября — ВТБ — 2,2% ДД

8 октября — МТС — 2,6% ДД

8 октября — Татнефть — 1,8% ДД

8 октября — ЛСР — 2,6% ДД

13 октября — ФосАгро — 1,2% ДД

Ожидаю, что список тех, кто выплачивает промежуточные дивиденды, будет еще пополняться в ближайший месяц. Рассматриваю данные выплаты как дополнительную возможность заработать на растущем рынке.

Оценка сектора золотодобычи во время цикла роста цены на металл

- 28 августа 2020, 11:53

- |

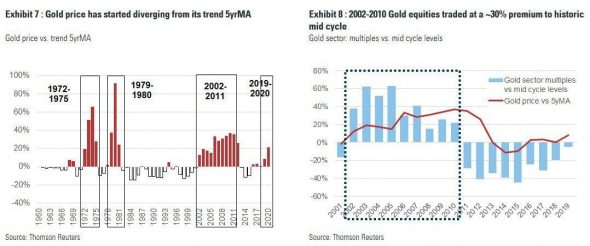

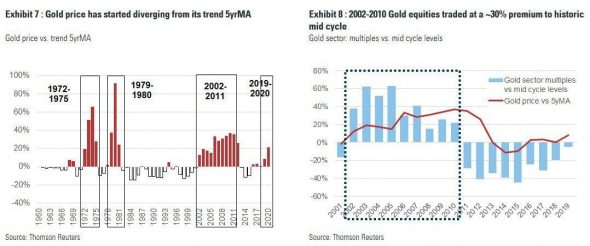

Исторически в начале нового цикла роста цены на золото (новый цикл сейчас — это 2019 — н.в.) рынок начинает оценивать сектор драгоценных металлов по более высоким мультипликаторам.

Во время прошлого цикла (2002-2011 гг.), когда цены на золото выросли в 6 раз с 300 до 1900 $/тр унцию, мультипликаторы золотодобывающих мейджоров росли в среднем на 30% относительно исторических уровней.

О чем это нам говорит? Грубо говоря, при переоценке сектора в течение года с текущих уровней потенциальный IRR NTM* составит ~ 30% + дивидендная доходность при прочих равных.

*NTM — следующие 12 мес.

Аналитика/новости сектора в моем канале t.me/RussianMetals

Во время прошлого цикла (2002-2011 гг.), когда цены на золото выросли в 6 раз с 300 до 1900 $/тр унцию, мультипликаторы золотодобывающих мейджоров росли в среднем на 30% относительно исторических уровней.

О чем это нам говорит? Грубо говоря, при переоценке сектора в течение года с текущих уровней потенциальный IRR NTM* составит ~ 30% + дивидендная доходность при прочих равных.

*NTM — следующие 12 мес.

Аналитика/новости сектора в моем канале t.me/RussianMetals

Дивидендная доходность Polymetal за 2 полугодие может составить 5% - Sberbank CIB

- 27 августа 2020, 16:03

- |

Вчера Polymetal представил сильные показатели за 1П20 по МСФО, которые соответствовали консенсус-прогнозу и нашим ожиданиям.

EBITDA в 1П20 увеличилась на 53% по сравнению с 1П19 до $616 млн на фоне повышения цен на сырьевые товары и снижения денежных затрат. Совокупная денежная себестоимость (TCC) снизилась на 4% относительно 1П19 до $638 на унцию благодаря ослаблению рубля и однократному повышению содержания золота в руде на месторождении Кызыл. Polymetal подтвердил прогноз, который предполагает, что в 2020 году производство составит 1,5 млн унций в золотом эквиваленте (коэффициент пересчета 120 унций серебра — 1 унция золота). Несмотря на то что в 1П20 совокупная денежная себестоимость была ниже, чем предполагает прогнозный диапазон на весь год ($650-700 на унцию золотого эквивалента), компания подтвердила эту оценку, ожидая, что в 2П20 совокупная денежная себестоимость повысится на $25 на унцию, а по итогам года увеличится на $10 на унцию из-за расходов, связанных с эпидемией COVID-19 (на общую сумму $15-20 млн).

( Читать дальше )

EBITDA в 1П20 увеличилась на 53% по сравнению с 1П19 до $616 млн на фоне повышения цен на сырьевые товары и снижения денежных затрат. Совокупная денежная себестоимость (TCC) снизилась на 4% относительно 1П19 до $638 на унцию благодаря ослаблению рубля и однократному повышению содержания золота в руде на месторождении Кызыл. Polymetal подтвердил прогноз, который предполагает, что в 2020 году производство составит 1,5 млн унций в золотом эквиваленте (коэффициент пересчета 120 унций серебра — 1 унция золота). Несмотря на то что в 1П20 совокупная денежная себестоимость была ниже, чем предполагает прогнозный диапазон на весь год ($650-700 на унцию золотого эквивалента), компания подтвердила эту оценку, ожидая, что в 2П20 совокупная денежная себестоимость повысится на $25 на унцию, а по итогам года увеличится на $10 на унцию из-за расходов, связанных с эпидемией COVID-19 (на общую сумму $15-20 млн).

( Читать дальше )

ДТС №3: Как заработать на дивидендах Полюса 26.08.2020

- 27 августа 2020, 08:37

- |

ДТС №3: Как заработать на дивидендах Полюса 26.08.2020

Введение

26.08.2020 последний день с дивидендами торгуются акции Полюса (PLZL). Уже в четверг 27.08.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал