прогноз по акциям

🥇 $UGLD — ЮГК, история, в которой риски перехватили перспективы!

- 06 ноября 2024, 17:56

- |

На днях компания опубликовала слабый отчет, который указал на появление убытков вместе с ростом долга.

⚠️ Что в условиях рекордных цен на золото и высокой ключевой ставке выглядит просто непозволительно.

И хоть окончательные выводы по эмитенту делать еще рано и стоит дождаться результатов по МСФО.

💭 Но пока все идет к тому, что обещания далеко не самого надежного менеджмента выполняться не будут.

К тому же не стоит забывать, что часть производства у эмитента по-прежнему простаивает без улучшения ситуации.

❗️ Так что пока я ни разу не жалею о том, что продал свою позицию по ЮГК, отдав предпочтение Полюсу!

А чтобы и дальше оставаться в курсе значимых новостей и знать, какие акции покупать, а от каких лучше избавиться, подписывайтесь на наш tg канал: t.me/+tUWrRnSctOczNjky

Гарантирую, что с нами вы всегда будете в курсе дела 🤝

- комментировать

- Комментарии ( 0 )

🛍 $OZON — Озон, бурное развитие вопреки всему продолжается!

- 06 ноября 2024, 17:30

- |

Сегодня компания опубликовала отчет за 3 квартал, который указал на внушительное улучшение всех показателей.

🚀 Что значительно превзошло ожидания инвесторов и привело к росту котировок более чем на 5%.

Ведь все идет к тому, что Озон действительно сможет возглавить лидирующую строчку среди маркетплейсов.

🎯 И я уверен, что со таким подходом достижение этой цели является лишь вопросом времени.

А ближайшим позитивом тут могло бы стать то же разглашение информации по переезду в РФ.

❗️ Так что я позитивно смотрю на акции Озона, которые являются хоть и рискованной, но весьма перспективной идеей!

А чтобы и дальше оставаться в курсе значимых новостей и знать, какие акции покупать, а от каких лучше избавиться, подписывайтесь на наш tg канал: t.me/+tUWrRnSctOczNjky

Гарантирую, что с нами вы всегда будете в курсе дела 🤝

Что означает победа Трампа на выборах 2024 года для мировых рынков? — Reuters

- 06 ноября 2024, 17:06

- |

Валюты:

Президентство Трампа рассматривается как фактор, укрепляющий доллар США, поскольку инвесторы ожидают, что его политика приведёт к более высокой инфляции и экономическому росту, чем при демократе Камале Харрис. Это будет означать, что Федеральной резервной системе придётся удерживать процентные ставки на высоком уровне, чтобы предотвратить перегрев экономики, что, в свою очередь, будет благоприятно для доллара.

В то же время планы Трампа ввести пошлины на торговлю, заставить европейских союзников платить больше за оборону и с подозрением относиться к многосторонним институтам, скорее всего, замедлят экономический рост в других странах мира, повышая привлекательность доллара. Аналитики Citi ожидают, что после победы Трампа доллар вырастет на 3%.

Аналитики ожидают резкого падения курса евро, возможно, ниже ключевого уровня $1, если последуют тарифы и снижение внутренних налогов.

Они также ожидают, что курс китайского юаня продолжит снижаться, как в 2018–2020 годах, когда он быстро обесценился.

( Читать дальше )

ЮГК опубликовала отчётность по РСБУ за 9 мес.2024 года, чем вызван негативный новостной фон вокруг компании?

- 06 ноября 2024, 16:05

- |

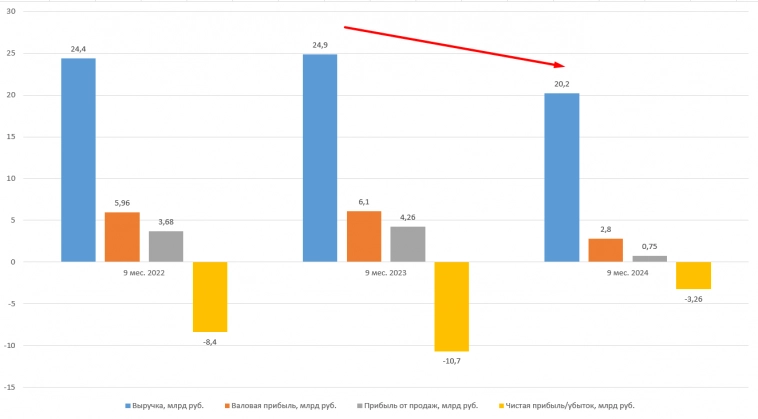

ЮГК опубликовала отчётность по РСБУ за 9 мес. 2024 года. Давайте посмотрим как сейчас обстоят дела в компании и чем вызван негативный новостной фон вокруг компании.

Выручка ЮГК снизилась на 18,9% г/г, до 20,2 млрд рублей👉

Валовая прибыль упала до 2,8 млрд рублей (-54% г/г), прибыль от продаж снизилась до 0,75 млрд рублей (-82,4% г/г). Чистый убыток сократился до 3,26 млрд рублей.

Если посмотреть на квартальную динамику, то ситуация будет ещё хуже👉

( Читать дальше )

Рынок справедливо оценивает бумаги Ozon, привлечение заемных средств в условиях высоких процентных ставок негативно сказывается на финансовых результатах - Газпромбанк инвестиции

- 06 ноября 2024, 15:47

- |

Маркетплейс и финтех-платформа Ozon представил финансовые результаты за третий квартал 2024 года.

🔹 Выручка в третьем квартале 2024 года составила 153,7 млрд рублей, продемонстрировав рост на 41% к аналогичному периоду прошлого года. Данной динамике способствовал рост выручки от оказания услуг и процентной выручки.

🔹 Рост выручки от оказания услуг составил 47% на основе роста рекламной выручки на 82% в результате расширения линейки рекламных сервисов и растущего числа продавцов.

🔹 Процентная выручка продемонстрировала рост почти вчетверо на фоне расширения кредитного бизнеса Финтеха.

🔹 Рост валовой прибыли в июле — сентябре 2024 года показал x5, достигнув 27,1 млрд рублей.

🔹 Доля валовой прибыли от оборота GMV увеличилась на 2,6 п. п., составив тем самым 3,8%, посредством роста в выручке Финтеха. Положительное влияние оказало улучшение юнит-экономики по e-commerce посредством оптимизации в фулфилменте и доставке в результате роста утилизации инфраструктуры.

🔹 Рост операционных расходов до убытков и страховых возмещений по причине пожара составил 50%, достигнув 28 млрд рублей. Данный рост обусловлен расходами на рекламу и маркетинг, а также на технологии и контент.

( Читать дальше )

Заметки с конф-кола Озон с инвесторами

- 06 ноября 2024, 15:34

- |

Озон представил неаудированные финансовые результаты за 3К24

Основные моменты отчетности:

Темпы роста GMV компании ожидаемо замедлились – с 70% в 2К24 до 59% в 3К24.

Компания сдвинула свой прогноза по росту GMV в 2024 году вниз. Теперь вместо прогноза роста GMV на 70% компании говорит про рост 60-70%. Как я говорил ранее жду, что по итогу года покажут 58-60%

EBITDA компании по IFRS 16 за квартал стала рекордной и достигла 13 млрд руб. Рентабельность составила 1.8% от GMV, выше было только в 1К23 (2.6%)

EBITDA компании по IAS 17 (после вычета лизинговых платежей) за квартал также была рекордной и составила 3.2 млрд руб. (0,4% GMV)

FCF без учета банковских операций составил по моим оценкам (компания сама не приводит данный показатель) минус 1 млрд руб. и был гораздо лучше 1К24 и 2К24, когда он составлял примерно минус 19.4 и минус 17 млрд руб. соответственно.

Скорректированная чистая прибыль также была в околонулевой зоне

Основные комментарии со звонка с менеджментом:

( Читать дальше )

В ноябре Аренадата планирует объявить неаудированные фин. результаты за 9 мес., и они, скорее всего, продемонстрируют двузначные темпы роста бизнеса - УК Арикапитал

- 06 ноября 2024, 14:58

- |

В ноябре ожидаются неаудированные финансовые результаты за 9 месяцев, которые, вероятно, покажут двузначные темпы прибыльного роста. Динамика акций IT-сектора, включая «Аренадата», Positive Technologies и Астру, должна быть лучше рыночной из-за обязательного перехода на отечественные IT-решения и налоговых послаблений, включая ставку налога на прибыль в 5% до 2030 года.

Основным драйвером роста компании является увеличение объема данных, требующих хранения и анализа. Ключевыми клиентами являются крупные российские компании, такие как Мосбиржа, X5, Магнит и Газпромнефть. В условиях высокой ключевой ставки отсутствие долговой нагрузки и отрицательный чистый долг усиливают инвестиционную привлекательность «Группы Аренадата»

🖱️Яндекс: хороший отчёт на падающем рынке. Это вообще IT, или компания из сферы услуг?

- 06 ноября 2024, 13:06

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

Крайний выпуск: 🖥️ Астра, как надежда российского IT. Уничтожаем стереотип «местное всегда плохое». Перспективы компании.

🎲#25. Под ребрами..

Как ни странно на фоне хаоса российского рынка и общей деградации экономики, Яндекс демонстрирует хорошие и стабильные результаты.

❗Компания представила результаты за третий квартал 2024 года, первый отчёт после редомициляции и юридического переезда в Россию:

- 🔼 Выручка — 276,8 млрд рублей. Неплохо, но снижение темпов роста, конечно, смазывает картинку

- 🔼 Скорректированная EBITDA — 54,7 млрд рублей, что составляет 19,8% от выручки. Тут стоит уточнить, что маржа всего лишь 20%, а это для IT-сектора — маловато. Норма в обычные периоды ≈ 35%.

( Читать дальше )

Ozon: Рекорды и инновации в третьем квартале 2024 года.

- 06 ноября 2024, 11:30

- |

Компания Ozon $OZON представила неаудированные финансовые результаты за третий квартал 2024 года 🤔давайте разбирать.

Компания демонстрирует рост и достижения, которые подтверждают ее ведущие позиции на рынке e-commerce и финтеха. За этот период компания не только достигла рекордной скорректированной EBITDA, но и нарастила оборот на 59% до 718 млрд руб., к уже высокой базе прошлого года (в третьем квартале 2023 года рост составил 140%)

📊 Финансовые результаты

В третьем квартале 2024 года выручка Ozon составила 153,7 млрд рублей, что на 41% больше по сравнению с тем же периодом в 2023 году. 👉 Ключевым драйвером роста стало развитие рекламы и финтех-сектора.

Выручка от услуг компании увеличилась на 47% и достигла 96,3 млрд рублей, главным образом благодаря рекордному росту рекламной выручки, которая выросла на 82% и составила 35,5 млрд рублей. 👉Это обстоятельство указывает на растущую популярность рекламных инструментов Ozon среди продавцов: доля товаров, проданных с использованием рекламы, превысила 45%.

( Читать дальше )

Победа Трампа на выборах угрожает сырьевому рынку?

- 06 ноября 2024, 11:11

- |

Сегодня утром цены на сырьевые товары снижаются на фоне укрепления доллара. Для нефти, золота, алюминия и остального сырья крепкий доллар — это негатив, поскольку он снижает доступность сырья за пределами США.

Кроме этого, рынок уже сейчас закладывает рост инфляции при администрации Трампа, а значит ФРС может взять паузу в снижении ставки. На это указывают американские гособлигации. Доходность 10-летних бумаг растёт на 3,4 п.п., а 2-летних — почти на 2 п.п.

Также стоит учитывать, что в отсутствие негативных сюрпризов на мировых рынках в ближайшее время начнется эйфория. Рискованные активы вроде акций и криптовалют продолжат дорожать, а консервативные активы (облигации и золото) могут начать дешеветь.

Полагаем, что в ближайшее время цены на золото продолжат снижаться. Допускаем, что на этом фоне бумаги Полюса покажут себя хуже рынка. Помимо снижения стоимости золота, допускаем фиксацию позиций инвесторов, которые направят прибыль на покупку акций других российских компаний.

Больше инвестидей и актуальных комментариев об инвестициях и экономике в телеграм-канале ПСБ Аналитика https://t.me/macroresearch

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал