прогноз по акциям

Аналитики Альфа-Банка установили целевую цену акции Positive Technologies на уровне 1690 рублей. Рекомендация — «выше рынка»

- 18 августа 2022, 14:26

- |

Они опирались на следующие факторы:

🛡 На рынке сформировался уникальный момент для роста локальных вендоров ИБ:

• С конца февраля количество кибератак на российские компании резко выросло, что подталкивает их уделять больше внимания ИБ и наращивать бюджеты для обеспечения бесперебойного развития бизнеса.

• Многие зарубежные вендоры этой отрасли ушли с российского рынка, освободив нишу объемом примерно 80 млрд рублей для местных игроков.

• Изменения в законодательной базе IT-отрасли направлены на ускорение перехода с зарубежного на отечественное ПО и оборудование (включая решения ИБ) в различных стратегических отраслях.

📈 По мнению аналитиков, Positive Technologies демонстрирует исключительные перспективы роста на среднесрочном горизонте — как за счет органических факторов, так и благодаря проходящей структурной трансформации российского рынка ИБ, открывающей новые горизонты для российских вендоров.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Евромедцентр: разгон на "тонком" рынке

- 18 августа 2022, 12:55

- |

📈🙀С понедельника акции Евромедцентра на Мосбирже (GEMC) выросли на 27%. При этом компания не публиковала отчетностей, не делала громких заявлений и ее топ-менеджмент не давал интервью.

❓Что же произошло и, может быть, еще не поздно поучаствовать в этом ралли? К тому же, компания-то неплохая. Разбираемся с аналитиками Market Power.

🚀Ситуация удивительная. Значимых новостей по Евромедцентру в последнее время не было, операционные результаты компания не публиковала, хотя обещает. Возможно рост вызван тем, что 29 августа должна выйти за полгода и инвесторы ждут от компании хороших показателей.

🔹Однако, непонятно, на что надеются эти инвесторы, ведь без операционных результатов невозможно понять, как на компанию повлияло укрепление рубля (цены Евпромедцентра, напомним, номинированы в евро), и был ли приток клиентов, который смог компенсировать снижение цен.

🤣Из-за крепкого рубля, кстати, в какой-то момент выходило, что визит к терапевту у компании стоил как в обычной (не премиальной) платной поликлинике.

( Читать дальше )

RAZB0RKA отчета МЕЧЕЛ по РСБУ за 1 полугодие 2022 + узнаете что находится на 13-ой странице в 13-ой статье

- 18 августа 2022, 12:11

- |

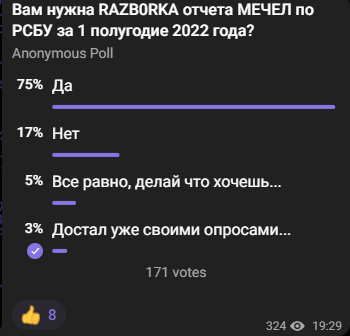

Каждый 3-ий подписчик моего канала поучаствовал в опросе

В итоге, более 70% голосов было «ЗА»

Отдельный респект, 5-ти подписчикам которые голосовали за последний пункт

Прежде чем начну разбор, позвольте напомнить ЗНАМЕНАТЕЛЬНЫЕ даты из жизни компании и ее акционеров

«Сразу после открытия торгов ценные бумаги „Мечела“ потеряли более 45%.

Накануне, Путин на совещании по металлургии в Нижнем Новгороде резко раскритиковал „Мечел“, который в первом квартале поставлял сырье на экспорт по ценам вдвое ниже внутренних. Премьер так же пообещал отправить к Зюзину доктора:

( Читать дальше )

НОВАТЭК – потенциал роста 22,8%!

- 18 августа 2022, 12:11

- |

НОВАТЭК – первая по объему производства СПГ и вторая по объему добычи газовая компания России. Также НОВАТЭК – главный бенефициар роста цен на СПГ на рынках АТР и ЕС.

🔹 Бизнес компании выигрывает от снижения поставок газа из РФ в ЕС, поскольку ситуация увеличивает спрос и цены на СПГ.

🔹 Цена месячного контракта-маркера JKM (Япония/Корея) в 2,5 выше, чем годом ранее, цена месячного TTF (Нидерланды) – в 4,8 раза выше.

🔹 В условиях повышенного мирового спроса на газ, влияние санкций на бизнес СПГ будет ограниченным.

🔹 По оценке наших аналитиков справедливая цена акций (по методу дисконтированных денежных потоков) – 1308 руб./акция.

🔹 Исходя из высокого потенциала, наша рекомендация – «ПОКУПАТЬ».

Подробнее об инвестиционной привлекательности НОВАТЭК читайте по ссылке.

☝️ Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Пара доллар-рубль переходит к снижению и сегодня может протестировать отметку 60 рублей - Промсвязьбанк

- 18 августа 2022, 10:33

- |

Объемы торгов долларом с расчетами «завтра» увеличились на 200 млн долл. к показателям вторника, а 10-ти дневная волатильность взяла паузу в своем снижении. Мы склонны полагать, что данный эффект был достигнут определенной активизацией экспортеров на валютном рынке в преддверии налоговых выплат на следующей неделе. Причем стоит отметить, что нефтяные котировки оттолкнулись от значений конца февраля прервав свое трехдневное снижение. В то же время, на внешних рынках доллар к корзине валют развитых стран продолжил отыгрывать потери, вплотную приблизившись к 106,5 пунктам. Валюты стран ЕМ, в свою очередь, также преимущественно ослабли к доллару.

По нашим оценкам, пара доллар-рубль постепенно переходит к снижению и в ходе сегодняшних торгов может протестировать отметку 60 руб. Однако стоит отметить, что эффект укрепления рубля будет носить скорее локальный характер (на время периода налоговых выплат) — в условиях снижения цен на нефть, а также предложения энергоносителей, бюджет РФ будет испытывать явный дефицит, ввиду чего ослабление национальной валюты является необходимой задачей со стороны правительства, по нашим оценкам как минимум, до 70 руб.Жильников Егор

«Промсвязьбанк»

⚒ Rio Tinto (RIO) - обзор одной из крупнейших компаний добывающего сектора

- 18 августа 2022, 09:59

- |

▫️ Выручка TTM: $60 b

▫️ Прибыль TTM: $18 b

▫️ P/E fwd 2022: 8

▫️ P/B: 2,1

👉 Все обзоры: t.me/taurenin/651

👉 Rio Tinto производит золото, медь, алюминий, добывает железную руду, уголь, алмазы и уран.

👉 Ключевые сегменты выручки за 2Q 2022:

Железная руда:60%

Алюминий: 26%

Промышленные ископаемые (титан, борат, соль и т.д.): 6,5%

Золото: 1,5%

Алмазы:1,5%

Другие ископаемые:4,5%

✅ Компания платит высокие дивиденды (50% чистой прибыли на акцию), а также периодически выплачивает специальные дивиденды. По итогам 2021г дивиденды составили

( Читать дальше )

Как инвестировать в ВДО

- 17 августа 2022, 22:19

- |

Аббревиатура ВДО расшифровывается как «высокодоходные облигации» — это долговые бумаги с низким кредитным рейтингом и высокой ставкой. Такие облигации предлагают инвесторам более высокую доходность при более высоких рисках. Соответственно, чтобы в них инвестировать и не терять на этом деньги, нужен немалый опыт и багаж знаний.

В эфире с Ильей Винокуровым, членом совета Ассоциации владельцев облигаций, обсудили, какую стратегию выбрать при инвестировании в ВДО, к каким выпускам сейчас стоит присмотреться и почему число дефолтов по таким облигациям скоро возрастет.

Запись беседы ищите в телеграм-канале АВО

Мечел обманул ожидания акционеров

- 17 августа 2022, 21:58

- |

Акции Мечел упали на 4% и 7% по обыкновенным и привилегированным акциям соответственно. Инвесторы обеспокоены скрытностью своей компании.

Инвесторы ожидали взлёта акций компании Мечел. Взлёт был не плохой, ведь удобрением служил не навоз, а телеграм-каналья. Хотя, по сути, это одно и то же. Кто-то основывался на теханализе, где-то говорили про шикарные дивиденды, а цену акций пророчили до 200 рублей, но ожидания опять ударили носом об коленку действительности.

Компания Мечел решила не публиковать финансовые результаты за первое полугодие 2022 года. Хотя пообещала раскрыть операционные результаты 18 августа.

Мечел — это не просто 5 букв в реестре, а ещё компания, которая занимается энергетикой, металлургией и горной добычей. За 2021 год Мечел добыл 11,3 млн. тонн угля, реализовал 2,4 млн. тонн коксующегося угля, 3млн. тонн энергетического угля и 1,4 млн. тонн железорудного концентрата. Листовой прокат, куда входит горячекатанный и холоднокатанный прокат из коррозионностойкой и других видов стали, профилированные листы. Арматура, заготовки, профили, сортовой прокат из нержавеющей и легированной стали, метизы, кованная и штампованная продукция и ферросплав, главными компонентами которого являются железо и кремний. А если говорить об энергетике, то её в 2021 году было выработано 2685 млн. КВт/ч. Чем и снабжались не только производственный компании группы Мечел, но и тепловые сети некоторых городов. В общем, много чего, но вам это не интересно.

( Читать дальше )

Русагро - списания продолжаются

- 17 августа 2022, 21:27

- |

Не так давно мы с вами разобрали операционный отчет компании. Выводы оказались не такими радужными. Хоть выручка и прибавила за период, мы увидели снижение объемов реализации продукции. Сегодня я хочу пробежаться по финансовым показателям за 6 месяцев текущего года.

Итак, выручка ожидаемо увеличилась на 22% до 127,2 млрд рублей. Основной вклад внесли Сахарный и Мясной сегменты. По ним мы увидели максимальный рост продаж. В отчетном периоде компания получила убыток в сумме 1,9 млрд рублей за счет переоценки биологических активов и сельскохоз продукции. Это нормальная практика для Группы. В будущем мы увидим обратную переоценку данных активов.

Себестоимость продаж также увеличилась, но уступила выручке, плюс 16,6%. Операционные расходы увеличились существеннее. А теперь самое интересное. Прочие финансовые расходы компании составили 19,7 млрд рублей, которые полностью уничтожили всю прибыль, которая оставила за период всего 0,2 млрд рублей, против 17,6 млрд годом ранее.

( Читать дальше )

🚀 ИСТС: финансовый отчёт ZIM

- 17 августа 2022, 20:55

- |

Добрый день, друзья!

Сегодня до открытия рынка отчиталась израильская судоходная компания ZIM Integrated Shipping Services (ZIM), акции которой я купил вчера в рамках инвестиционно-спекулятивной торговой системы.

Финансовые результаты компании оказались хуже прогнозов аналитиков, вследствие чего котировки её акций после открытия торгов падают на 8%.

Ухудшение показателей компании было ожидаемо в свете снижения ставок на морской фрахт после пандемического ажиотажа прошлого года. Тенденция к замедлению темпов роста компании была очевидна ещё квартал назад.

👉 В то же время, суть этой инвестиционно-спекулятивной идеи была не в фундаментальных показателях, а в дивидендах компании, которые она постоянно увеличивает.

Вот и сейчас компания приятно удивила акционеров: в этом квартале вновь объявлено об улучшении дивидендной политики, в результате чего сумма дивидендов возрастёт до 4,75 USD на акцию (в прошлом квартале было 2,85 USD на акцию). По текущим ценам дивидендная доходность акций ZIM составит около 40% годовых, что весьма неплохо.

Прогноз adjusted EBITDA на 2022 г. сохранён в диапазоне 7,8-8,2 млрд. USD.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал