смартлаб премиум

Мой портфель и последние изменения по нему: ALRS, QIWI, CNYRUB, USDRUB, YNDX

- 02 декабря 2022, 15:16

- |

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Магнит хоронит свое конкурентное преимущество

- 30 ноября 2022, 16:04

- |

Магнит опубликовывал свои отчеты по РСБУ за 3-ий квартал:

20 октября 2017 г. — пятница

22 октября 2018 г. — понедельник

29 октябрь 2019 г. — вторник

28 октября 2020 г. — среда

27 октября 2021 г. — четверг

29 ноября 2022 г. — вторник.

Сломали такую четкую последовательность!

Консолидированную отчетность решили тоже не публиковать, хотя за 1-ый и 2-ой квартал нормально раскрывали. Какой в этом смысл — не ясно.

Что же мы увидели в свежем отчете по РСБУ?

( Читать дальше )

Конспект: X5 Group на Смартлабонлайн

- 30 ноября 2022, 14:46

- |

Гостями очередного эфира с эмитентом на Смартлабонлайн стала компания X5. На каверзные вопросы Тимофея Мартынова во время эфира отвечали Мария Язева — начальник управления по связям с инвесторами и Варвара Киселева - Директор по корпоративным финансам и работе с инвесторами.

( Читать дальше )

Самый интересный вывод, который я сделал из общения с X5 Retail Group

- 29 ноября 2022, 20:19

- |

( Читать дальше )

IPO КазМунайГаз: дорого или нет

- 29 ноября 2022, 19:14

- |

ОГК-2. Обзор производственных результатов за 9 мес.2022г. Пора сливать?!

- 29 ноября 2022, 16:46

- |

ПАО «ОГК-2» публикует результаты производственной деятельности за 9 месяцев 2022 года (финансовые отчеты за 2 и 3 квартал компания не раскрывала).

За период с 1 января по 30 сентября 2022 года электростанции компании выработали 35,8 млрд кВтч, что на 4,3 % ниже аналогичного показателя прошлого года (37,4 млрд кВтч).

Причину компания обозначила следующую — Снижение объемов производства обусловлено оптимизацией работы неэффективного оборудования!

Очень интересное кино получается, в 2021г. вывели из эксплуатации 1115 Мвт и установленная мощность составила 16497 Мвт., в 2022г. ничего не выводили из эксплуатации, вероятно, в 2022г. компания просто не использует мощности с высокой себестоимостью, а это приводит к снижению выработки.

( Читать дальше )

Диалог с эмитентом: Озон планы и перспективы.

- 28 ноября 2022, 15:21

- |

На днях удалось пообщаться с представителями компании Озон, задать им несколько вопросов про бизнес и уточнить некоторые нюансы. Сразу выражу респект компании, которая одной из первых вышла к розничным инвесторам после 24 февраля и стала рассказывать про свои успехи и трудности.

Тезисы из беседы:

Пожар на складе

Потери от пожара в GMV посчитать трудно, но эффект был, в том числе это оказало влияние на динамику GMV. Склад, который пострадал от пожара, составлял около 7% от логистической базы, часть заказов перенаправили на другие площадки, что помогло компенсировать потери. Здание не принадлежало компании, Озон работал по долгосрочной аренде, оборудование внутри и товары были их — это то что входит в страховку, само здание не входит, но оно и не у них в собственности. Финансовое влияние инцидента полностью отражено в 3 квартале 2022 года. Про выплату страховки пока нет ясности по срокам, вероятно, что выплата будет в 2023 году, финальный объем выплаты пока не определен. «Мы надеемся, что по итогам 4-ого квартала, мы уже не будем комментировать этот вопрос». Пожар прошел — едем дальше.

( Читать дальше )

Технический анализ акций на 28.11.2022: падение ликвидности

- 28 ноября 2022, 11:51

- |

Но пока, с технической точки зрения мы находимся точке закупа по тренду вверх.

На что я бы обратил внимание, так это на объемы:

Когда объемы падают, падает ликвидность, а значит, торговля по техническому анализу становится более рискованной!

Падение ликвидности даже становится заметным по дневным графикам цен, особенно в не самых ликвидных бумагах.

( Читать дальше )

Weekly #29. Доллар-рубль. Сбербанк. Риски СВО. Раздел Яндекса. Стройка.

- 27 ноября 2022, 21:43

- |

USDRUB

Начнем с ситуации с рублем. В чате годовых премиум-подписчиков попросили обновить ситуацию по рублю. Как вы видите на графике, волатильность по валюте упала. Вместе с падением волатильности упали спреды в обменниках. Наличный бакс сейчас можно купить всего на 6% дороже биржевого (премия за доставку наличных долларов в Россию). Падение рубля начнется не раньше, чем начнут падать цены на нефть и другое сырье. Ежемесячный профицит торгового баланса все еще под $20 млрд в месяц и это постоянно давит на курс USDRUB вниз. Консенсус сейчас такой, что мировая экономика будет падать в 1-м полугодии 2023. Если это так, упадут и цены на сырье, давление на рубль снизится, курс вырастет. Восстановление импорта пока идет не слишком уверенно. Отток капитала в значительной степени заблокирован, поэтому возможности укрепления доллара ограничены.

( Читать дальше )

Ренессанс страхование растет, а рынок нет

- 26 ноября 2022, 23:16

- |

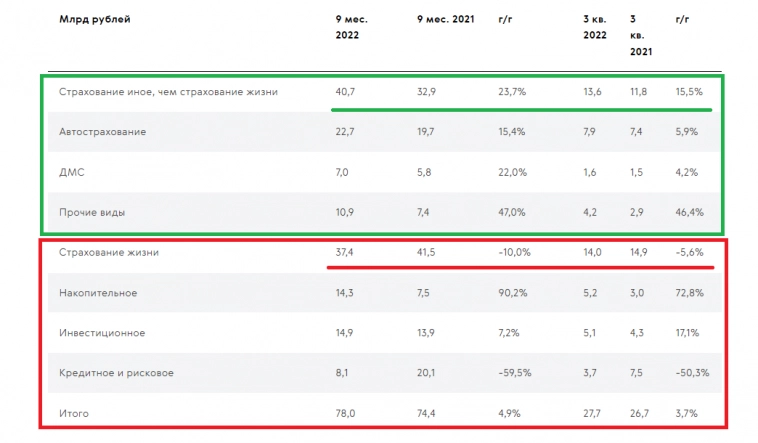

Ренессанс страхование как и многие финансовые компании в этом году кроме пресс-релизов с небольшим объемом данных ничего не публикует.

Недавно опубликовали данные по объему собранных премий:

В части страхования жизни сегмент пострадал в этом году, в основном из-за роста ставок и снижения аппетитов к риску. Зачем идти в какую-то мутную схему, когда можно получить неплохую доходность на вкладе или ОФЗ? Но надо отметить, что постепенно сегмент восстанавливается. -5,6% в 3-ем квартале, против -10% за 9 месяцев.

Обычные виды страхования, напротив, весьма неплохо чувствуют себя по сборам. В квартальной динамике этот год оказался не таким уж и плохим. Красным цветом — сегмент non-life, желтым — life страхование.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал