сургутнефтегаз

До какого уровня будут расти акции Сургутнефтегаза? - Финам

- 25 октября 2019, 19:34

- |

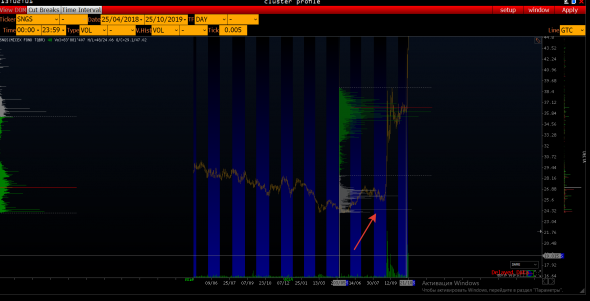

Цена обыкновенных акций обновила максимум с апреля 2006 года, а сама компания заняла седьмое место в рейтинге по рыночной капитализации – она выросла до 1,984 трлн руб.

Эта ситуация достаточно типичная для российского рынка, когда инсайдеры, а за ними и спекулянты внезапно «на слухах» (и без них) большим объемом скупают акции. Аналогичная ситуация была с «Газпромом», когда после многолетнего «боковика» акции взлетели на 60% на слухах о дивидендах.

В начале сентября наблюдался аналогичный импульс. Тогда трейдеры объясняли рост слухами создания инвестиционного подразделения «Рион», которое будет заниматься вложением денег резервного фонда (3,25 трлн руб) в ценные бумаги, что приведет к росту капитализации и дивидендов. Однако, гендиректор Владимир Богданов объяснил это домыслами и обвинил в скачке акций спекулянтов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

СУРГУТНЕФТЕГАЗ» НАМЕРЕНА ПРИОБРЕСТИ ДОЛЮ КОМПАНИИ «ЛУКОЙЛ

- 25 октября 2019, 18:54

- |

Рост акций СУРГУТНЕФТЕГАЗА связан с…

- 25 октября 2019, 17:51

- |

Второй день наблюдаю шумиху вокруг почти 30% роста акций Сургутнефтегаза. Финансовый мир захлебнулся в догадках о причинах взлета котировок без новостей. Я не буду рисовать из себя гуру, а просто хочу обратить ваше внимание на один ВАЖНЫЙ факт.

Сейчас из новостей мне известно, что капитализация Сургута подходит к 2 триллионам рублей. Какова его кубышка? Напомню, 3,06 триллиона рублей. Можно сделать вывод, что цена акций явно дешевле настоящей стоимости компании. Привязка цены акций к дивидендам была в корне опасна для компании.

Вероятно, руководство компании устало отбиваться от попыток выкупить СУРУГТНЕФТЕГАЗ или поглотить её. Приведу простой пример. Вы купили квартиру за 1 000 000 рублей. Вошли в неё, а там лежит 3 000 000 рублей. Хорошая сделка!

Чтобы защититься от недобросовестных практик в ближайшее время руководство СУРГУТНЕФТЕГАЗА будет вынуждено принять какие-то меры. Например, распределить «кубышку» или увеличить стоимость акций за счет увеличения дивидендов. Я склоняюсь ко второму сценарию.

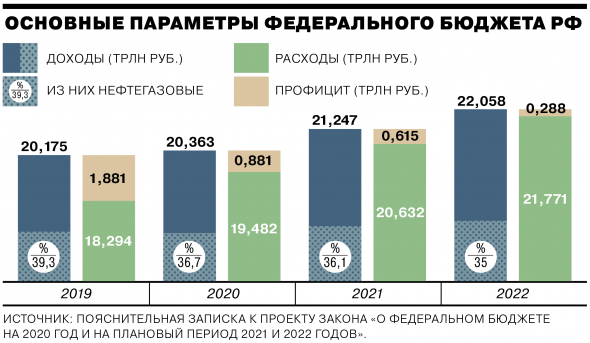

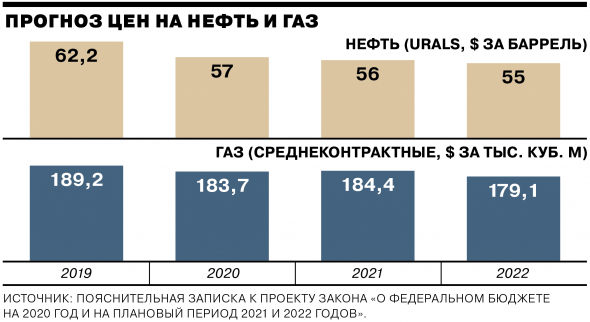

Бюджет России 2020-2022гг - Основные моменты: Доходы/Расходы, Нефть Urals, Рубль

- 25 октября 2019, 17:42

- |

почему растут акции Сургутнефтегаза

- 25 октября 2019, 14:45

- |

Что мы знаем о Сургуте?

1. free float обычки был около 25%

2. 50%+ закольцовано внутри самого Сургута и не ясно кто владеет. По сути акции Сура принадлежат самому Суру.

3. Сур стоит дешевле кэша. Даже сейчас капитализация составляет 2 трлн в то время как чистая кэш позиция 3 трлн. руб, нераспределенная прибыль 3,4 трлн руб.

Далее, конспирологическая версия. Предположим вы захотели завладеть Суром. Для этого вы скупаете free float и гасите казначейский пакет. Вуаля. Если погасить 50% акций, то 25% превратятся в контроль. Если погасить 60% акций, что для контроля потребуется скупить всего 20% бумаги.

Теперь критикуйте мою версию

Когда уж сажать будут этих тварей??? Ну явная же инсайдерская покупка по Сургуту.

- 25 октября 2019, 11:07

- |

На чем может расти Сургутнефтегаз? - Московские партнеры

- 24 октября 2019, 20:01

- |

Давайте попробуем поразмышлять, что может являться причиной такого роста. Причина быть должна, просто мы пока о ней не знаем.

1. Сделка M&A. Не исключено, что компания готовится к какой-то сделке по слиянию с кем-либо или по поглощению кого-либо. По моему мнению, на рынке есть как потенциальные объекты поглощения для «Сургута», так и потенциальные его покупатели.

2. Изменение дивидендной политики. Речь, понятное дело, идет об улучшении условий выплаты дивидендов акционерам. Считаю это маловероятным. Согласно дивидендной политике компании в 2019 г., на выплаты акционерам направляется не менее 10% чистой прибыли (доля бумаг в УК 25%).

Дивиденды за прошлый год с доходностью около 17% по «префам» были одними из самых высоких на рынке. Не думаю, что есть экономический смысл улучшать политику, учитывая, что cash-подушка у «Сургута», в основном, в валюте, а курс рубля неустойчив. Да и покупают сейчас больше «обычку», чем «префа».

( Читать дальше )

Обзор: Акции Сургутнефтегаз пробили 13-летний максимум. Никто не знает почему

- 24 октября 2019, 18:00

- |

Стоимость обыкновенных акций «Сургутнефтегаза» подскочила почти на 17% за день. Эксперты не смогли назвать причины, которые могли вызвать рост котировок до максимального уровня за 13 лет

Обыкновенные акции «Сургутнефтегаза» выросли на 16,6% за один день торгов. В среду, 23 октября, стоимость бумаг поднималась до ₽42,8. Это максимальный уровень с августа 2006 года.

Цена привилегированных акций достигала на максимуме отметки ₽41,45 за бумагу. Это на 8,3% выше уровня закрытия предыдущего дня. Капитализация компании превысила ₽1,7 трлн. В результате «Сургутнефтегаз» поднялся на восьмое место по рыночной стоимости среди всех российских компаний.

Акции обновили 13-летний максимум без каких-либо новостей, заявил эксперт «БКС Брокер» Дмитрий Бабин. Рост котировок мог быть связан с возобновлением интереса к компании со стороны спекулятивно настроенных инвесторов, предположила аналитик «Велес Капитала» Елена Кожухова.

Похожая ситуация наблюдалась ранее в сентябре на ожиданиях создания дочернего инвестиционного предприятия «Сургутнефтегаза». 5 сентября обыкновенные акции компании прибавили более 19%, а цена привилегированных бумаг поднялась на 10%.

( Читать дальше )

Лукойл и Сургутнефтегаз продолжат повышение - Финам

- 24 октября 2019, 17:15

- |

Традиционно «ЛУКОЙЛ» выплачивает дивиденды дважды (за 9 месяцев и за год), однако совет директоров изменил дивполитику: выплаты будут производиться дважды в год, но по итогам полугодий. При этом, что важно, будет изменена база расчета дивидендов – сейчас компания платит не мене 25% от чистой прибыли, изменения предполагают выплату из расчета 100% свободного (за минусом капзатрат) денежного потока, скорректированного на деньги, потраченные на выкуп акций с рынка.

Таким образом, по старой дивполитике «ЛУКОЙЛ» мог бы выплатить по итогам 1 полугодия от 115 рублей на бумагу, а по новой – порядка 430 рублей на бумагу. Дивидендная доходность по бумагам эмитента может вырасти в 2-3 раза, интерес к бумагам будет увеличиваться, потенциал роста акции составляет 30-50%.Калачев Алексей

ГК «ФИНАМ»

Акции «Сургутнефтегаза» вчера без каких-то причин начали рост. Все гадают, что могло послужить поводом для роста. Стартом повышения, возможно, стали инсайдерские покупки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал