торговый эксперимент

Позиции на неделю для портфелей #3, #3.1: акции "Обуви России", S&P500, IMOEX, нефть, золото, евро/доллар, доллар/рубль

- 20 января 2020, 09:24

- |

- комментировать

- Комментарии ( 0 )

40% годовых на акциях?

- 15 января 2020, 07:40

- |

( Читать дальше )

Портфель #3.1. «Разность потенциалов»

- 13 января 2020, 10:26

- |

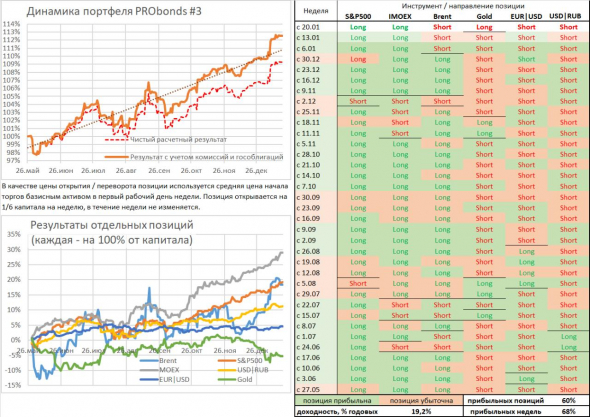

Это экспериментальный портфель. Нелинейное развитие портфеля #3, который тоже почти полгода имел экспериментальную природу, а теперь плотно закрепился выше 15% годовой доходности.

Это экспериментальный портфель. Нелинейное развитие портфеля #3, который тоже почти полгода имел экспериментальную природу, а теперь плотно закрепился выше 15% годовой доходности.Цель по доходности для портфеля #3.1. амбициозна – не ниже 30% годовых. В идеале – более 40%.

Идея портфеля – в объединении двух подходов: во-первых, трендовые сделки (на них и основан портфель #3), во-вторых, ставка на создание акционерной стоимости.

Эти подходы как две стихии. Первую стихию – широкий биржевой рынок – можно разве что угадывать. Успех управляющего зависит от способности лавировать на ее поворотах. Вторая стихия – стихия бизнеса и акционерного капитала – более предсказуема. В первом случае мы делаем ставки на собственных прогнозы. Во втором работаем над факторами увеличения акционерной стоимости. О самой работе, которая должна проводиться в первую очередь самим эмитентом – в отдельном материале.

( Читать дальше )

Позиции на неделю: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 02 декабря 2019, 06:54

- |

Семинедельная победная серия завершилась. На прошедшей неделе портфель снизился на 0,1%. Наступающая пятидневка – слабо предсказуема по результату. Особенно с учетом повсеместного перехода портфеля в короткие позиции. Доходность, и это уже за полгода с небольшим — 16,1% годовых.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Ставки на неделю. S&P500, IMOEX, Brent, Gold, EUR|USD, USD|RUB

- 25 ноября 2019, 08:22

- |

Для все еще экспериментального портфеля #3.

Для все еще экспериментального портфеля #3.Ставки остаются почти без изменений. 2 недели назад короткая позиция по золоту была изменена на длинную. Сегодня вновь возвращаемся к короткой позиции. В остальном все по-прежнему. О результатах. Прошедшая неделя стала седьмой подряд прибыльной, а доходность портфеля, с учетом того, что 80% активов размещено в ОФЗ или инструментах денежного рынка, составляет 17% годовых.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 11 ноября 2019, 08:32

- |

Спустя 2 с лишним месяца проводим первые изменения в позициях. Длинная позиция по рынку российских акций меняется на короткую, короткая в золоте – на длинную. Обоснование – в опубликованном выше прогнозе. Доходность портфеля на данный момент превышает 16% годовых. За 5 последних недель он вырос на 5%. До этого дважды после подобного роста портфель попадал в жесткую просадку. Изменения позиций призваны снизить риск потерь и повысить устойчивость результата.

Спустя 2 с лишним месяца проводим первые изменения в позициях. Длинная позиция по рынку российских акций меняется на короткую, короткая в золоте – на длинную. Обоснование – в опубликованном выше прогнозе. Доходность портфеля на данный момент превышает 16% годовых. За 5 последних недель он вырос на 5%. До этого дважды после подобного роста портфель попадал в жесткую просадку. Изменения позиций призваны снизить риск потерь и повысить устойчивость результата.@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 05 ноября 2019, 07:29

- |

Примерно через месяц эксперимент, который тянется уже почти полгода, должен получить (или не получить) физическое исполнение, стать стратегией доверительного управления. Ближайший месяц важен. С одной стороны, доходность портфеля сейчас превышает 15% годовых. С другой — не раз в подобных ситуациях мы получали резкое снижение его результативности и стоимости. Сегодня, как и пока что всю осень, позиции без изменения. Просится к развороту в шорт позиция в индексе МосБиржи, но оснований еще недостаточно. Остается слабо предсказуемой динамика золота и пары EUR|USD.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Позиции на неделю для портфеля #3: S&P500, IMOEX, нефть, золото, EUR|USD, USD|RUB

- 28 октября 2019, 09:45

- |

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно.

Позиции экспериментального портфеля #3 не меняются уже почти 2 месяца. При этом подходит к концу длинная позиция на российском фондовом рынке. Но она себя еще не изжила до конца. По крайней мере, сигналов о развороте рынка к падению здесь и сейчас недостаточно. @AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Экспериментальный портфель #3 вновь приблизился к 15% годовых

- 25 октября 2019, 07:30

- |

Эксперимент будет длиться еще не менее месяца. А там решим, что делать.

Эксперимент будет длиться еще не менее месяца. А там решим, что делать.Экспериментальный портфель #3 вновь указывает на свою потенциальную полезность. Результат приблизился к 15% годовых. При просадках в -4% результат не впечатляющий. Но со временем и понимания, как с ним работать, становится больше. А история и накопленный доход позволяют меньше нервничать и более трезво думать, когда стоимость портфеля уходит в очередное пике.

Напомню правила ведения портфеля. Выбран постоянный список активов (все они есть на Мосбирже в виде фьючерсов), в каждом из которых в каждый понедельник должна быть открыта или сохранена позиция лонг или шорт. В течение недели позиции не меняются. Идея в том, что управляющий, в среднем, должен верно определять направление движения любого прогнозируемого инструмента, а ошибки прогнозирования не должны носить фатального характера.

( Читать дальше )

Позиции на неделю

- 14 октября 2019, 08:03

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал