трежерис

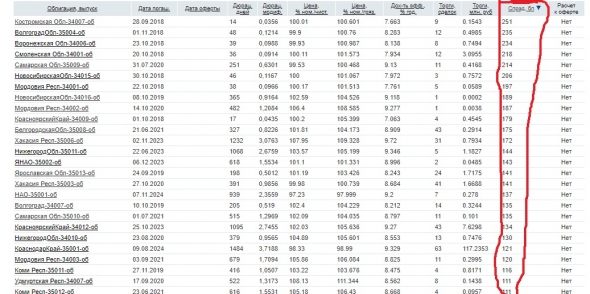

Спреды облигаций к КБД

- 15 сентября 2018, 12:29

- |

Друзья!

Помогите, пожалуйста, кто в курсе.

На каком общедоступном ресурсе можно смотреть спреды долларовых бондов и евробондов иностранных эмитентов к КБД (КБД американских гос бумаг)?

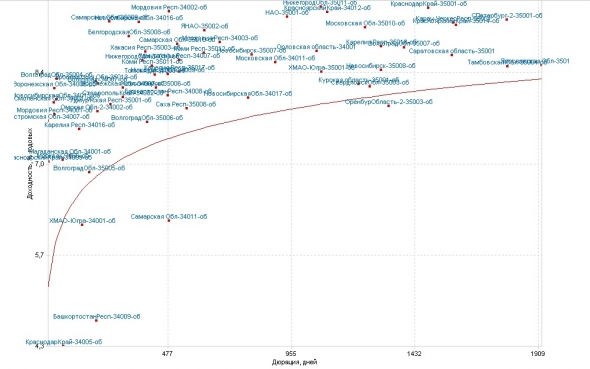

Типа, как здесь по нашим

Но, не обязательно на кривой, можно в виде таблички: ± б.п.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Нарастание дисбалансов в экономике США ускоряется

- 11 августа 2018, 16:07

- |

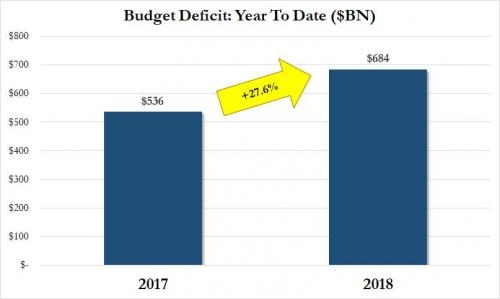

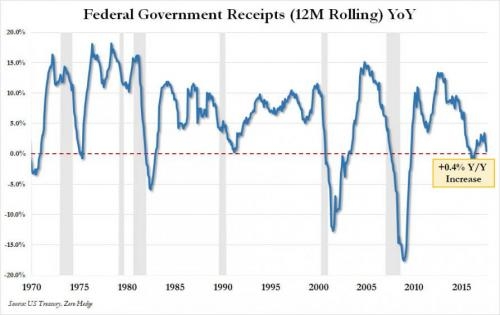

На ZeroHedge выложили интересный материал по состоянию ключевых макроэкономических показателей в штатах. Исходя из этих данных, хорошо видно, что дисбалансы в экономике США усиливаются. Рост поступлений в бюджет снижается все последние годы (в июле рост на целых 0,4% г/г):

При этом, дефицит бюджета за последний год увеличился на фантастические 27,6%!

( Читать дальше )

Россия продала почти все гособлигации США

- 18 июля 2018, 19:28

- |

P.S. Газпром сегодня интересно отторговался. Упал ровно на 5% величину дивидендов. Сбербанк упал на 3%, при том что там дивидендов нет :-))) Учитывая этот факт думаю торги прошли неплохо, акция была сильна и лучше рынка. Как пойдет восстановление рынка на отскоке цен на нефть, Газпром сразу же пройдет закрывать дивгеп, так что лонги продолжаю держать :-)))

Казначейские облигации США: где смотреть график размещений и данные по прошедшим аукционам? С нашим Минфином по ОФЗ все понятно и просто. Как то же самое увидеть по США?

- 18 июля 2018, 13:34

- |

А КРИВАЯ всё площе и площе...

- 21 июня 2018, 22:08

- |

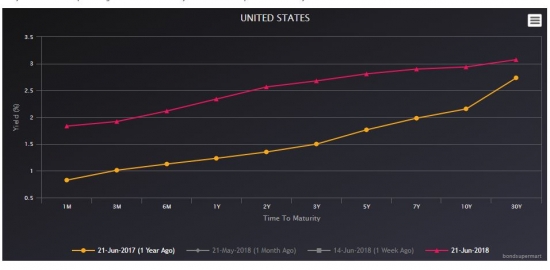

С каждым днем кривая доходности по американским гособлигациям становится всё более плоской. Доходность по коротким облигациям продолжает расти, а по длинным стоит на месте или даже начинает снижаться. В результате спред между доходностями по коротким и длинным выпускам стремится к нулю (подробнее писал в телеграм-канале https://tele.click/MarketDumki/455), что свидетельствует о наступлении в скором времени кризисных явлений в американской экономике.

Долговой рынок США — это самый важный рынок в мире. Именно он по сути определяет динамику всех остальных рынков мире, как это ни странно может показаться. И мы сейчас четко видим, к чему готовятся «большие деньги». Перед всеми кризисами в США, кривая доходности сначала принимала плоский вид, а потом и инвертированный. Если сравнить на графике (см. внизу) вид кривой сейчас (красная линия) и год назад (желтая линия), то видно насколько сейчас кривая стала площе. И даже заявление ФРС о четвертом повышении ставки в этом году не изменило эту тенденцию.

Судя по всему, недолго осталось музыке играть на американском рынке акций. Бычий рынок в США подходит к концу...

Куда исчезли российские миллиарды из американских облигаций

- 19 июня 2018, 12:57

- |

Очень вероятно, что на прошлой неделе произошли события, которые могут дополнить этот список еще одной острой темой для обсуждения. После публикации последних данных американского Минфина эксперты дружно ищут причины, из-за которых Россия в апреле (это последний месяц, по которому есть данные американского Минфина) избавилась от половины своего портфеля американских государственных облигаций.

В то время как российские любители всего западного радостно потирают руки и высказываются в стиле «вот видите, рынок даже не заметил ликвидации половины российского портфеля», другие сухо отмечают, что эта самая ликвидация подозрительно совпала с падением цен на американские облигации, то есть рынок все заметил, но смог переварить продажу облигаций на 47,4 миллиарда долларов.

Некоторые отечественные СМИ подчеркивают, что американский Минфин не дает разбивки по статусу владельцев облигаций, указывая только их общую сумму по каждой стране, и намекают на то, что, возможно, не все продажи пришлись на долю российского Центрального банка. Однако есть основания полагать, что весь или почти весь объем продаж пришелся именно на долю российского ЦБ, а не каких-то других российских держателей облигаций. Судя по

( Читать дальше )

Умные деньги начали что-то подозревать

- 28 мая 2018, 16:22

- |

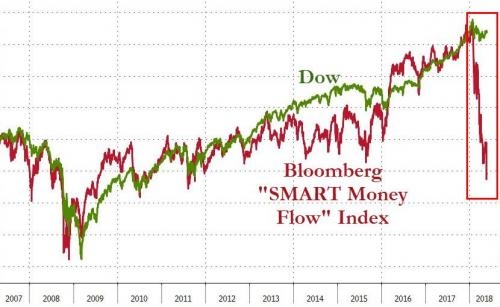

На ZeroHedge выложили интересную диаграмму с динамикой индекса «умных денег» от Bloomberg. Похоже инсайдеры уже что-то знают…

Другая публикация оттуда же приводит основные негативные факторы, предвещающие, по мнению автора, скорое наступление очередного кризиса. Выделю основные:

Как отмечает FDIC (Федеральная корпорация по страхованию вкладов, независимая организация созданная Конгрессом в 1993 году) величина проблемных активов банков утроилась за первый квартал этого года.

Рынок государственных облигаций США показал с начала года худшую динамику

( Читать дальше )

Great US Rotation - переток денег из акций в облигации

- 18 мая 2018, 10:00

- |

На повестке у всех управляющих и аналитиков сегодня вопрос: «Когда уже деньги из рынка акций устремятся на рынок облигаций фиксировать значительно выросшие доходности в режиме Risk OFF и участвовать в отскоке рынка облигаций?» Считаю, что этот момент уже близок и катализатором может стать практически любая негативна новость для рынков. Дело в том, что ставки и цены долгового рынка уже приемлемые для масштабного перехода капитала из рискового класса активов в безрисковые и начало этого процесса лишь вопрос времени.

Источник

( Читать дальше )

LIBOR начал СНИЖАТЬСЯ!

- 16 мая 2018, 15:40

- |

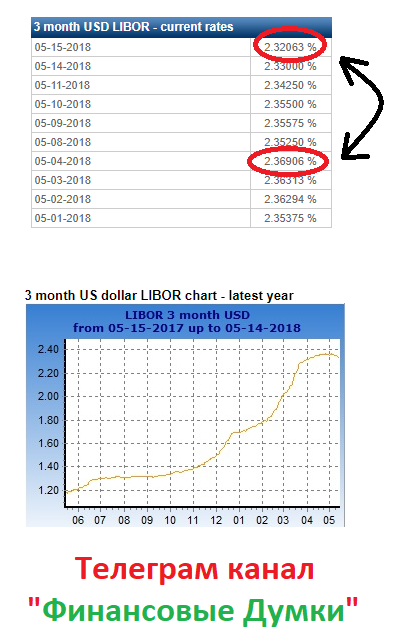

Пока все боятся того, что доходность по американским 10-летним гособлигациям превысила 3%, очень любопытная ситуация складывается на денежном рынке!

3-х месячный LIBOR в USD падает уже 6 рабочих дней подряд!!! (см. картинку ниже). Если 4 мая главная межбанковская ставка в долларах была 2.37%, то теперь она составляет 2.32%. И происходит это несмотря на рост доходностей по трежерям. Показатель LIBOR гораздо менее волатилен чем доходности по гособлигациям США.

Судя по динамике LIBOR следует ожидать возврата доходности по 10-летним трежерис ниже 3%. А учитывая рекордное количество коротких позиций по американским бондам, то наиболее вероятен противоположный исход — цены на 10-летние трежерис вырастут, а доходность упадет ниже 3%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал