фундаментальный анализ

Рубрика "Обзор Финансовых рынков"-выпуск 5-Лучшая бумага рынка Новатэк! Золото переоценено!

- 15 июня 2019, 19:39

- |

- комментировать

- Комментарии ( 0 )

ПАО Группа Черкизово. Возможно стоит приглядеться...

- 13 июня 2019, 15:39

- |

По моему мнению на 5 летнем промежутке с вероятностью 99,9% рост балансовой стоимости акций превысит уровень 2100 рублей, что эквивалентно росту стоимости акции на уровне ставки без риска 7,6 по ОФЗ, и с вероятностью 60% превысит уровень в 3000 (эквивалент роста по удвоенной ставке без риска).

За период владения инвестор сможет получить дивиденды. Наиболее вероятный их размер за весь период владения составит 320 рублей, с вероятностью же в 95% они будут находится в пределах от 60 до 800 рублей.

С учётом прогнозируемых дивидендов, совокупный результат инвестиций с вероятностью более 93% превысит рост по удвоенной ставке без риска, что можно считать очень хорошим результатом.

Но инвестиционная привлекательность падает, если учесть историческую статистику оценки рыночными игроками цены акций через коэффициент P/BV. Более 70% времени «мистер рынок» оценивает акции компании с коэффициентом меньше 1, что смещает возможные рыночные цены акций для доверительного интервала в 95% в диапазон от 1700 до 7000, но при этом практически 80% лежит от 2000 до 4000 на пятилетнем горизонте.

( Читать дальше )

Существует ли понятие: "Недооцененная акция".

- 12 июня 2019, 12:14

- |

Я бы хотел устроить обсуждение. А главное, послушать тех, кто давно торгует и давно видит этот мир. Не уверен, что в данном форуме они есть, но я очень надеюсь на обоснованное обсуждение. На крайняк пойду в форумы забугорные.

Тема обсуждения очень проста. И ей есть предыстория.

Я не местный и торгую в основном США-Китай-Европа акции. Стараюсь в долгую. Следовательно и сижу читаю что-то типо Seeking Alpha.

Я не буду рассказывать про весь свой путь становления, но могу уверенно сказать, что очень много прочел по фундаментальному анализу и просто хороших книжек, постов и так далее.

Олейник, личность одиозная. Я его очень внимательно слушаю и изучаю отдельно, так как человек реально опытен и побит рынком и жизнью в хорошем смысле. Он тут запустил ряд видео про всё. Если точнее — он отвечает на вопросы из ютуба слушателей и вопросы, надо сказать, есть очень крутые.

Я ему тоже закинул один — топ-3 самых недооцененных акций(не в РФ). Он меня не правильно услышал и прочел как в РФ. Но это и не важно. Законы одни и те же. Само видео тут. Примерно 16:28 мой вопрос.

И вот обсудить хочу следующие: 1.На сколько вы согласны с позицией Васи, что если акция недооценена(как он сказал труп) то она там может валяться много, много лет и по его логике глупо вообще на них смотреть?

Примером в ответе Васи был конкретно ВТБ. Я мало знаю про ВТБ но я до чертиков знаю про M(Macy's), MU(micron), WBA(wallgreenboots),F(Ford),BIDU(Baidu) и так далее. Некоторые конкретно из этих акций реально не в фаворитах у рынка давно.

Если вам лень слушать его я перескажу его слова:

1. Нет понятия недооценено и переоценено. Трупы будут много лет.

2. На рынке нет искажений, потому, что очень много умных профессионалов.

3. ВТБ будет валяться лет 10 на дне спокойно. А Сбер возможно будет рости долго и дальше.

4. Управляющие будут брать то, что очевидно ростет. И никогда не трогать то, что валяется на дне чтобы не показаться плохим для клиента.

5. Клиенты мало чего понимают и по этому им не объяснить, что такое на дне. Им важен рост.

6. Не надо изобретать велосипед и управляющие делают всегда ставки на рост и такая психология рынка.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 31 мая - 7 июня 2019

- 10 июня 2019, 01:37

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ТМК взлетела на 6.8%1 на фоне роста индекса Мосбиржи на 3.1% и ослабления доллара. Мы провели предварительный анализ компании, в результате чего компания вошла в тройку наиболее привлекательных с целевой долей 24.7%. В марте компания договорилась о продаже американского подразделения по вмененному мультипликатору EV/Ebitda 9.0x за $1.209 млрд., что позволит сократить долг. Конъюнктура сохраняется на уровне последних 12 месяцев (2кв19-1кв19), цены на сырье выросли на 3%, а на продукцию на 4%. Прогнозный мультипликатор EV/Ebitda с учетом продажи составляет 4.3х при среднем историческом 5.4x. «НОВАТЭК» и ТМК договорились о новых поставках труб (Pravdaurfo.ru). ТМК открывает научно-технический центр в «Сколково» (Комсомольская правда).

- ММК подрос на 1.6%. Негативны снижение внутренних цен на холоднокатаный, оцинкованный прокаты и прокат с полимерным покрытием, цен на плоский прокат в Китае и удорожание коксующегося угля в Китае. Позитивны рост внутренних цен на горячекатаный прокат и экспортных цен на плоский прокат, снижение цен на железную руду в Китае и лом в РФ. Целевая цена в итоге снизилась на 11.1%, а потенциал роста уменьшился на 12.5%. Целевая доля в компании снизилась и компания покинула тройку наиболее привлекательных.

( Читать дальше )

Сопоставление GAZP и BP

- 09 июня 2019, 00:24

- |

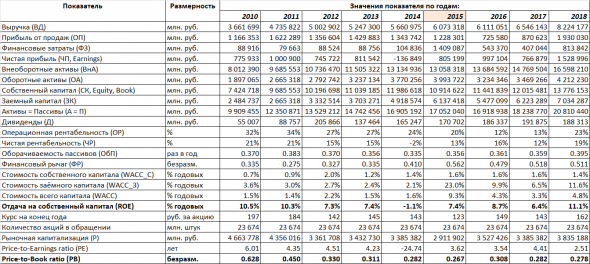

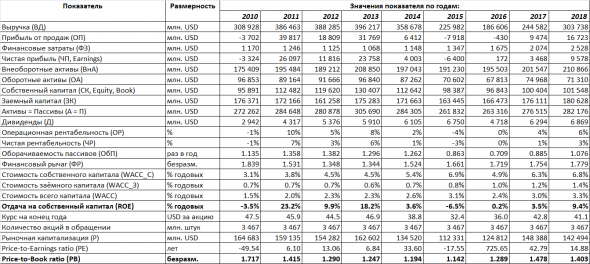

GAZP:

BP:

( Читать дальше )

Дюпон-батюшко

- 08 июня 2019, 14:44

- |

Ильич в работе «Последний клапан» (т. 21, с. 386) указывал, что расслоение деревни, с выделением кулачества — это последний клапан, через который пар революции и прорвется в социальную жизнь. Так оно и случилось.

Равным образом, в мировой экономике тоже есть такой последний клапан. Это финансовый рычаг ФР, Debt-to-Equity, отношение заёмного капитала к собственному. Чтобы понять, как он играет и почему он клапан, необходимо заглянуть в статистику по индексу S&P, например, вот сюда: https://www.yardeni.com/pub/spxratios.pdf .

Есть формулы, значение которых недооценено в экономическом анализе. Прежде всего, это разложение Дюпона: ROE = ЧР * ОбП * (1 + ФР), где ЧР чистая рентабельность, ОбП — оборачиваемость пассивов (со снятым НДС в выручке), ФР — финансовый рычаг. Посмотрим, что сейчас в ROE, и что здесь драйверы, what is hot & what is not, как говорят у них.

ROE = 9% годовых. Примерно совпадает с депозитом в банке Тинькофф, слава ему. В 2 раза ниже, чем то же ROE в индустриальном секторе. Ну, где производство выведено в Китай, и ещё есть люфт по зарплатам.

( Читать дальше )

Всего 4 вещи, которые нужны для прогнозирования НЕФТИ.

- 08 июня 2019, 11:05

- |

В этом видеоролике я делюсь своим методом прогнозирования и торговли на рынке нефти.

Мастер-класс по фундаментальному анализу рынка нефти.

Если данное видео наберет 100 лайков и 50 комментариев за 2 дня (под роликом на Youtube), то я сниму видео с разбором нефти перед следующим разворотом.

( Читать дальше )

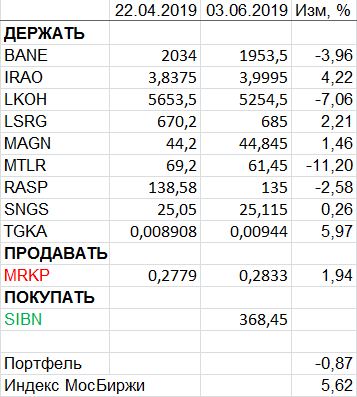

Пересмотр портфеля акций 03-06-2019

- 05 июня 2019, 13:13

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции.

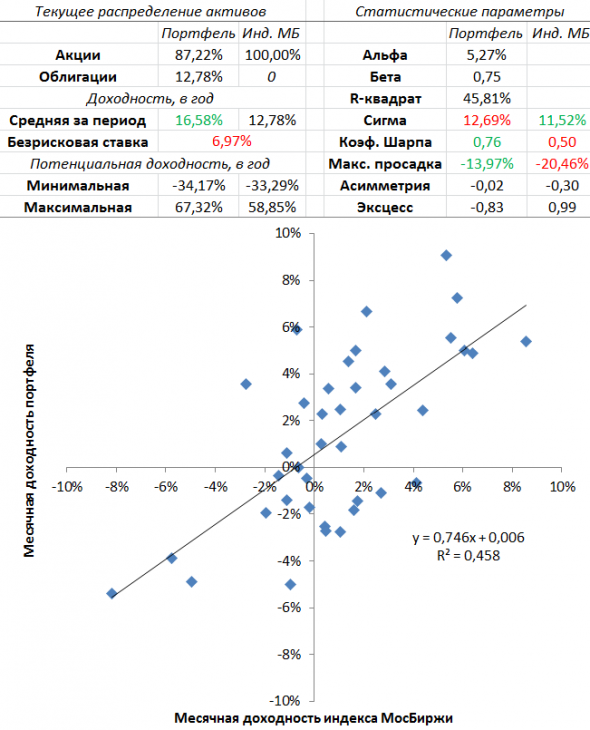

Статистика торгового счета

Ниже представлено сравнение статистики торгового счета и индекса МосБиржи с 1 февраля 2016 г. Среднегодовая доходность стратегии составила 16,58%.

( Читать дальше )

Попытка аналитка заработать на предстоящем крахе фондового рынка - смертельно опасная игра

- 05 июня 2019, 00:45

- |

А поскольку исторически я торговал индексом ртс, я начал эту свою идею пытаться обыграть через лонги фьючерса ртс. Ну и за время кризиса я привык, что рост зарубежных рынков означает рост российского рынка. Поэтому я думал, что если в мире будет все хорошо, будем расти и мы.

Согласитесь, надо отдать должное, идея сработала. По S&P500 c 2013 года мы почти непрерывно растем по сей день. Вот только в моем анализе была ошибка — российский рынок не всегда будет ходить за S&P500.

Сразу скажу, если вы сделали тщательный анализ, если у вас есть мнение, если вы в чем-то уверены, то на этом мнении вы потеряете больше всего денег, особенно если не будете следить за рисками. А зачем за ними следить если вы в чем-то уверены? Согласитесь!? Я потерял в 2013 году около 1/3 капитала.

У меня была техническая система. Она работала хуже, чем до этого. Но и она была в плюсе по итогам 2013 года. Только я ей не следовал — я хотел доказать свою правоту и заработать на лонгах. Если бы я не тратил время на фундаментальный анализ, мой результат был бы лучше.

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 24-31 мая 2019

- 03 июня 2019, 01:34

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Протек подрос на 2.5%1 на фоне роста индекса Мосбиржи на 0.6% и ослабления рубля. Компания покинула тройку наиболее привлекательных, и мы сократили позиции в ней. По итогам 2018 г. компания ЦВ «Протек» стала лауреатом бизнес-премии «Компания года» в сегменте «Оптовая торговля» (Фармацевтический вестник). По итогам 2018 г. Дочерняя компания Протека аптечная сеть «Ригла» стала лауреатом премии Smartpharma Awards в номинации «Лучшая аптечная сеть» (Фармацевтический вестник).

- ММК прибавил 1.1%. Негативны снижение внутренних цен на горячекатаный и прокат с полимерным покрытием, цен на плоский прокат в Китае и удорожание железной руды, коксующегося угля в Китае и лома в России. Позитивны рост внутренних цен на холоднокатаный прокат и экспортных цен на горячекатаный прокат, снижение цен на железную руду и коксующийся уголь в Китае и лом в РФ. Мы уточнили также целевой мультипликатор, приняв во внимание высокую долю продаж на внутреннем рынке в 1кв19 с учетом крепкого курса рубля. Целевая цена в итоге выросла на 8%, а потенциал роста увеличился на 7%. Целевая доля в компании выросла, и мы незначительно нарастили позиции по цене, близкой к минимуму недели. Акционеры ММК на годовом общем собрании утвердили дивиденды по результатам 4кв18 года в размере 1.398 рубля на акцию (3.1% от текущей цены), по итогам 1кв19 – 1.488 рубля на акцию (3.3% от текущей цены), дивиденды за последние 12 месяцев составят 6.589 рублей, что составляет 14.8% (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал