экспортеры

Валютная диверсификация - через акции экспортеров или напрямую?

- 11 апреля 2018, 12:17

- |

Экспортеры — это в лучшем случае опосредованная валютная диверсификация. Хотите прямой диверсификации — добро пожаловать в ETF smart-lab.ru/q/etf/

- комментировать

- Комментарии ( 2 )

Олег Богданов - Рубль: Минфин хочет курс 65 (31.01.2017)

- 01 февраля 2017, 00:26

- |

Перспективы рубля

- 11 января 2017, 15:46

- |

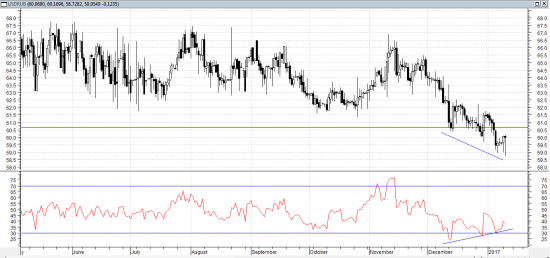

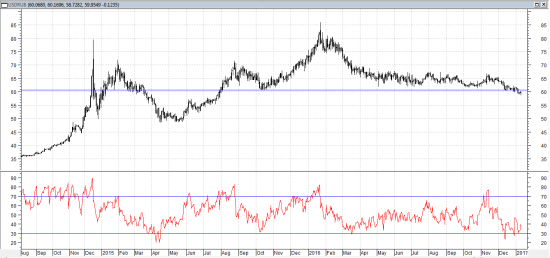

С конца ноября рубль хорошо укрепился к уровню 59, на фоне повышения нефти и договоренностей стран производителей о снижении добычи сырья. Однако, с конца декабря по рублю наблюдается техническая перепроданность, по индикатору RSI. Перепроданность указывает на стабилизацию рубля около текущих цен либо ослабление, в ближайшее время. Фактором к ослаблению рубля в ближайшее время может стать коррекция вниз нефти. Глубина снижения нефти будет зависеть от выполнения договоренностей по сокращению добычи странами производителями сырья. Однако существенного падения нефти не ожидается.

Укрепление рубля в последнее время пробило сильный уровень сопротивления – 61, в связи с чем, можно ожидать, что тренд на укрепление еще не завершился. В целом укрепление рубля не входит в планы правительства и экспортеров не сырьевых товаров. А экономических поводов для существенного ослабления рубля также не наблюдается. Существенная волатильность рубля, может произойти только в случае повторения событий, аналогичных на Украине. В 2017 году ожидается улучшение экономической активности, Moody's ожидает рост ВВП России на 1%. Поэтому рубль видится в интервале 60-65 руб., в 1 первом полугодии.

Правильно ли я считаю, что акции экспортёров не энергоресурсов падают сейчас из-за укрепления рубля? Особенно досталось золотодобытчикам -4,5% т.к падение бакса в мире также усилилось.

- 07 октября 2015, 15:49

- |

Перейдет контроль денежных потоков полностью государству?

- 24 сентября 2015, 13:12

- |

Перейдет контроль денежных потоков полностью государству?

я действительно склоняюсь к той мысли, что контроль над денежным потом наших экспортеров сырья, включая распоряжение прибылью, полностью перейдет государству. И только на этой базе будет построен с начало налоговый, а потом уже и законодательный фундамент для малого и среднего бизнеса. И только после этого наша экономика станет локомотивом нашего свами благополучия и настоящего суверенитета.

Экспортеры - снова 2014

- 24 сентября 2015, 10:33

- |

Поручения президента России В.В Путина

- 22 сентября 2015, 15:42

- |

"Путин требует ускорить переход

к адресной социальной поддержке уязвимых слоев населения"

Заработные платы способны будут выплачивать только

бюджетные организации и экспортёры...

Всем остальным придётся жить на социальное пособие...

В душе скрипит, но к сожалению такова реальность...

«Владимир Путин поручил правительству проработать вопрос

об изъятии в бюджет дополнительных доходов экспортеров,

полученных от девальвации рубля,

но призвал действовать „в высшей степени аккуратно“.»

Политическое решение принято пополнять бюджет

за счёт девальвации рубля,

а не за счет заимствований МинФина

Экспортёрам выделят

на инвестиционную деятельность за счёт девальвации рубля

Это означает, что принято политическое решение

на увеличение стоимости «бочки нефти за рубли»

Удачи!

Правителство не строит антикризисных планов по поддержке рубля

- 25 августа 2015, 09:36

- |

Интересная статья вчера вышла на РБК, дающая ответ на вопрос населения, «когда же вмешается правительство и накажет доллар за его рост».Люди рынка очень занятые, так что я приведу здесь основные тезисы, и дам ссылку для тех, кто хочет прочесть полную версию.

- Правительство пока не вводит режим продажи валютной выручки экспортерами, заявил высокопоставленный чиновник. На фоне такого резкого падения цен на нефть обращать внимание на колебания курса не имеет смысла — «это надо просто пережить»

- Антикризисных планов правительство пока не строит, а внимательно следит за ситуацией, и особенно напряженно — за новостями из Китая.

- Сотрудники крупных компаний-экспортеров(ММК, Еврохим, Газпром нефть) говорят, что никаких обращений от властей по поводу валютной выручки пока не было.

- «Похоже, правительство [в лице Медведева] решило говорить с экспортерами через СМИ», — рассуждает менеджер одной из крупных металлургических компаний-экспортеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал