BITCOIN

Подкаст Евгена: Санкции против Госдолга России, Рубль, Банки США отчитались, Bitcoin

- 15 апреля 2021, 20:46

- |

🎙С вами снова Евген и новый подкаст. Основные темы:

▪️Санкции против Российского Долга

▪️Рубль

▪️Что с Банками США?

▪️Крипта после Coinbase

▪️И другое....

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Криптаны, а напишите кто-нибудь обзор 3-4 основных площадок(Бирж) для целей активного трейдинга резидентами РФ??? Ввод, вывод, безопасность, коммисы,подводные камни etc

- 15 апреля 2021, 19:29

- |

Неоднозначное IPO CoinBase, старт сезона отчетности, рост нефти

- 15 апреля 2021, 17:50

- |

Главное событие вчерашнего дня это IPO CoinBase. В целом событие идеально подходит для формирования пика пузыря. Но пока по его итогам нельзя сделать вывод, что пузырь начинает схлопываться. На бирже Насдак решили перестраховаться и вместо средней цены последних сделок около $380 выставила справочную цену в $250 за акцию. В итоге рынок открылся в районе $380, что можно считать суперуспехом, потому как 50%-ый рост относительно условно стартовой цены. Но еще раз отметим, что относительно цен предыдущих сделок рост, по сути, был нулевой. Ну а закончился день на отметке $328. Что с одной стороны 33% роста относительно стартовой цены. А с другой – на 20% ниже максимальных отметок за время торговой сессии. Несмотря на ожидание снижения криптовалют, большинство из них обновило абсолютные вершины (исключением стал король, стоимость биткоина не превысила 63500 вчера.)

Вчера полноценно стартовал сезон отчетности в США. Отрапортовали банки: JPMorgan Chase, Goldman Sachs и Wells Fargo. Результаты в целом вышли отличные и значительно превысили прогнозы аналитиков. В фокусе был вопрос резервов – и если год назад банки миллиардами их начисляли и из-за этого сильно провисали по прибыли, то сейчас все происходит с точностью до наоборот: ожидания восстановления экономики США развязывает банкам руки, и они массово сокращают резервы, увеличивая таким образом свои финансовые результаты.

( Читать дальше )

Что IPO Coinbase значит для крипты

- 15 апреля 2021, 10:13

- |

Одна из крупнейших криптовалютных бирж, Coinbase, вчера стала торговаться на NASDAQ. Эксперты считают выход Coinbase на IPO важным шагом к признанию криптовалют в мировом масштабе. Как обычно, всё не так просто.

Путь Coinbase к оценке в 100 миллиардов долларов был тернист. Компания была основана в 2012 году как стартап в одной из квартир Сан-Франциско. Coinbase пережил бум крипты в 2013 и 2017 гг и выдержал так называемую “криптозиму”, которая длилась с 2018 по 2020 год. Криптозимой этот период называют из-за падения стоимости биткоина с 20000 долларов до ~3000 долларов в 2018, когда казалось, что биток — “всё”.

Рыночная оценка Coinbase имеет мало общего с реальностью. У биржи получается монетизировать только один сегмент пользователей: ритейл-инвесторов. Простые инвесторы составляют только треть от объема торгов, но при этом приносят 91% выручки. Если конкуренты начнут предлагать более выгодные условия чем у Coinbase, то у компании могут возникнуть серьёзные проблемы с прибыльностью.

( Читать дальше )

ВОПРОС ПО МАЙНИНГУ

- 15 апреля 2021, 01:00

- |

1. Оборудование — спец. под биткойн.

2. Оборудование обычное на видеокартах.

Ферма строится в Москве. Тариф за электричество — по Москве.

Цена за биткойн — 60 000 $

Прибыль, сроки окупаемости.

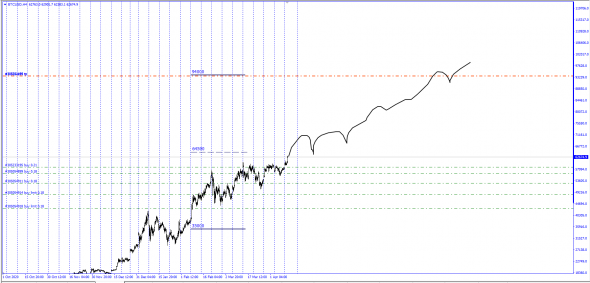

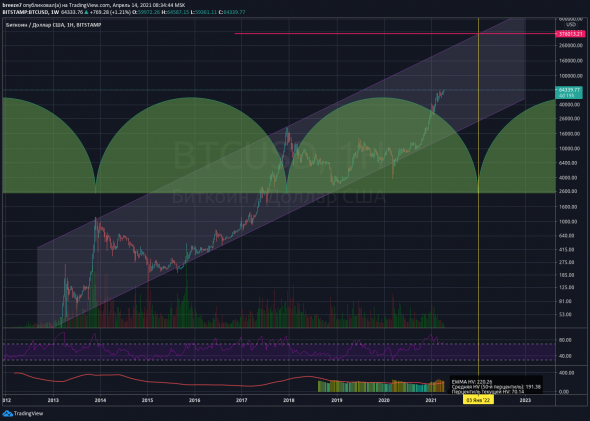

Биткоин долгосрок

- 14 апреля 2021, 08:38

- |

Откуда берется 400 тыс. — понятно.

Про BTC, ETH, BNB

- 13 апреля 2021, 19:21

- |

14 апреля рынок вероятнее всего стрельнет вверх.

Про BTC

14 апреля крупнейшее IPO в истории крипты. Биржа Coinbase. О том что оно будет рынку давно известно, и эта информация учтена в цене. А есть новая информация, которая еще не учтена:

1) Как дорого могут стоить крипто-компании (по некоторым оценкам Coinbase могут оценить в 230 миллиардов уже в апреле)

2) Хотят ли инвесторы инвестировать в крипто-индустрию вообще ( IPO покажет)

Очень вероятно что акции их будут жадно скупать с 14 апреля, и оценочная капитализация будет высокой, что повысит веру хомяков в вечный-бесконечный пузырь счастья крипты.

Про ETH

Хардфорк Берлин. Во-первых, это важный шаг с дванульному эфиру и решению проблемы слишком еврейских комиссий. А во-вторых, этот форк сам уже немного снизит цену комиссий, чем как бы покажет что Виталька то проблему эту худо-бедно решает. Цитата:

EIP-2565 — изменения, направленные на улучшение методики расчета стоимости газа, расходуемого на проведение транзакций в сети Эфириум. В результате внедрения новой функции изменения сложности будет отменен боле сложный способ, внедренный по предложению Виталика Бутерина в 2017 году (EIP-198). Главным новшеством EIP-2565 станет установка минимальной величины газа за включение маленьких фрагментов данных в блокчейн Эфириум, что значительно уменьшит вероятность злоупотреблений в сети (за счет увеличения стоимости спам-транзакций).

( Читать дальше )

Биткоин

- 13 апреля 2021, 16:46

- |

На биткоине хорошо работает дельта, лучше всяких осцилляторов технического анализа показывает преддверие разворота.

HFT объемы (крупные цепочки тиков за короткий период времени) появляются редко и в неинформативных точках, так как рынок молодой и институт маркет мейкинга еще не сформировался, тем ни менее бывают исключения. По СОТ отчетам также мы видим что количество позиций удерживаемое фондами и хеджерами очень незначительные.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал