FIX PRICE

Fix Price Group Ltd на Мосбирже)

- 20 февраля 2021, 17:40

- |

1Глобальные депозитарные расписки, представляющие обыкновенные акции Фикс Прайс Груп Лтд (Fix Price Group Ltd), ISIN – US33835G2057, торговый код – FIXP.

- комментировать

- Комментарии ( 1 )

Fix Price: что нужно знать перед IPO

- 19 февраля 2021, 09:45

- |

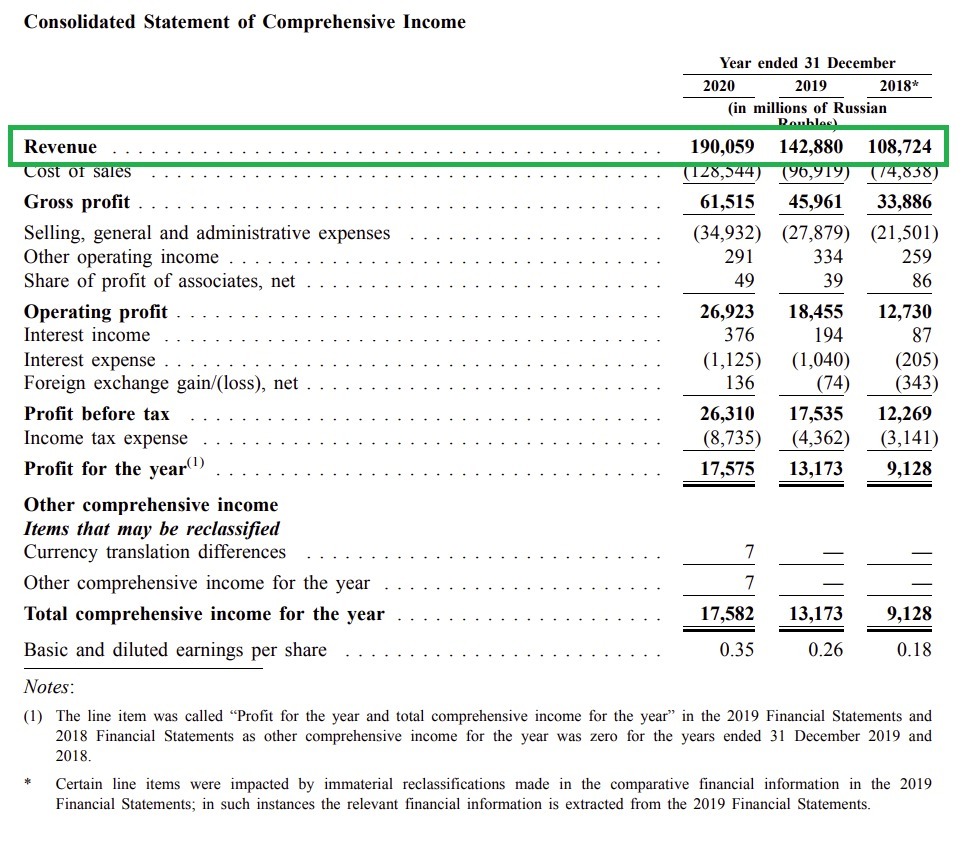

Что получает инвестор за эти деньги? Fix Price выделяется очень быстрыми темпами роста. Даже с учетом негативного эффекта вирусных ограничений выручка компании в 2020 году увеличилась на 33%, до ₽190 млрд. Для сравнения доходы у Х5 за период выросли на 14,3% до ₽1,97 трлн, у Магнита — на 13,5% до ₽1,55 трлн.

Компания растет как за счет увеличения выручки в уже открытых магазинах, так и за счет новых площадей. Сопоставимые продажи Fix Price в 2020 году выросли на 15,8%, у Х5 рост составил 5,5%, у Магнита — 7,4%. Сеть приросла на 655 магазинов, что стало рекордом и превысило показатели предыдущего года. Бизнес растет как вширь за счет увеличения площадей, так и вглубь за счет роста среднего чека.

( Читать дальше )

Fix Price подала заявление о допуске ГДР к торгам на Московской бирже

- 18 февраля 2021, 17:58

- |

В понедельник Fix Price объявила о намерении провести IPО на Лондонской фондовой бирже, а также получить вторичный листинг на Московской бирже.

Организаторами IPO выступают BofA Securities, Citigroup, J.P. Morgan, Morgan Stanley и "ВТБ Капитал".

Компания выпустит глобальные депозитарные расписки головной Fix Price Group Ltd, зарегистрированной на Британских Виргинских островах. Одна расписка должна равняться одной акции. В ноябре прошлого года возможная стоимость ретейлера оценивалась, по данным Bloomberg, в $6 млрд.

По данным Financial Times, ретейлер планирует провести листинг в марте и привлечь не менее $1 млрд. Источник

источник

Разбор компании FIX Price перед IPO

- 17 февраля 2021, 21:10

- |

Fix Price может выйти на IPO

- 17 февраля 2021, 10:27

- |

Вышла новость о том, что Fix Price может провести IPO на Лондонской бирже со вторичным размещением на Московской бирже. Если это случится, то сделка будет проходить по модели cash out — акции будут продавать действующие акционеры (то есть деньги не пойдут в компанию), при этом у основателей останется существенная доля владения.

Компания планирует привлечь минимум $1 млрд, при этом весь бизнес может быть оценен в $6 млрд. Размещение может состояться в марте.

В статье посмотрим:

- За счет чего компании удается держать низкие фиксированные цены;

- Чем обеспечивается двухзначный прирост выручки и EBITDA;

- Какие у Fix Price перспективы развития.

Fix Price — лидер рынка товаров по фиксированным низким ценам в России с долей 93%

Компания FixPriceбыла создана в 2007 г. основателями «Копейки» Сергеем Ломакиным и Артемом Хачатряном (владеют по 41,7% акций ритейлера). В магазинах сети представлен широкий ассортимент товаров для дома по низким фиксированным ценам.

( Читать дальше )

Быстрые темпы роста Fix Price и высокая рентабельность EBITDA дают компании преимущества - Фридом Финанс

- 15 февраля 2021, 20:14

- |

Компания, которая была основана в 2007 году Сергеем Ломакиным и Артемом Хачатряном с самого начала делала акцент на быстрое расширение. Уже в 2014 году сеть насчитывала 1543 магазина. К началу 2021 года компания уже 16 кварталов подряд показывает рост сопоставимых продаж, выражающийся двузначными числами.

Заявленные перед IPO дивидендные показатели призваны заинтересовать инвесторов и сделать листинг успешным. Fix Price планирует выплачивать дивиденды дважды в год. Максимальной рыночной оценке будет способствовать поддержание уровня долга ниже 1х (скорректированный чистый долг к EBITDA) в среднесрочной перспективе.

Момент для первичного размещения выбран удачно. Пандемия увеличила прибыли ритейлеров-дискаунтеров. Чистая прибыль Fix Price по МСФО выросла с 13,2 млрд рублей в 2019 году на 33,4% до 17,6 млрд рублей по итогам прошлого года. Выручка росла сопоставимыми темпами.

( Читать дальше )

FixPrice выбрал удачное время для IPO - Финам

- 15 февраля 2021, 17:21

- |

За счёт высоких темпов роста компания может получить более высокую, чем у аналогов, оценку. Ранее источники Bloomberg сообщали о возможной оценке ритейлера в $6 млрд, что соответствует 12 EV/EBITDA 2020. Для сравнения, у X5 Retail Group и «Магнита» данный мультипликатор находится в диапазоне 6-7, а у «Ленты» и «Окей» – на уровне 4,5.

Однако мы считаем, что даже при подтверждении такой оценки IPO найдёт свой спрос, особенно учитывая основной листинг в Лондоне. Практика большого количество IPO последних месяцев показывает, что на фоне высокой оценки рынков в целом и большого количества ликвидности со стороны мировых центробанков западные инвесторы готовы платить высокую цену за качественный бизнес.

При этом привлечение средств с IPO поможет Fix Price продолжать расширять свой бизнес в условиях появления конкурентов в виде жёстких дискаунтеров от X5 Retail Group, «Магнита» и «Ленты».Кауфман Сергей

ИГ «Финам»

Основатель М.Видео Александр Тынкован может войти в совет директоров Fix Price

- 15 февраля 2021, 16:57

- |

источник

Fix Price планирует платить дивиденды 2 раза в год, направляя 50% прибыли

- 15 февраля 2021, 15:17

- |

Компания в настоящее время намерена выплачивать дивиденды раз в полгода с целевым коэффициентом выплат не менее 50% прибыли за расчетный период по МСФО

Компания планирует поддерживаться консервативной финансовой политики, при котором коэффициент отношения долга к скорректированной EBITDA будет находиться ниже 1x в среднесрочной перспективе, не накапливая существенные избыточные средства на балансе.

источник

источник

Fix Price официально объявил о выходе на IPO в Лондоне, вторичный листинг планируется на Мосбирже

- 15 февраля 2021, 10:28

- |

Ритейлер Fix Price официально объявил о первичном размещении на Лондонской фондовой бирже.

Вторичный листинг планируется на Московской бирже.

Структура сделки: продажа GDR на акции Fix Price нынешними акционерами компании:

- Luncor Overseas S.A. Артема Хачатряна,

- LF Group DMCC Сергея Ломакина (основатели сети),

- Samonico Holdings Ltd (структура «Марафон Групп» Александра Винокурова)

- GLQ International Holdings Ltd (принадлежит Goldman Sachs Group)).

Luncor продаст определенное количество GDR в интересах отдельных топ-менеджеров компании и «других миноритарных акционеров», чтобы дать им возможность монетизировать часть своих пакетов.

Основатели компании сохранят «существенную» долю в компании после IPO.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал