IPO

Онлайн-приложение для торговли акциями Robinhood Financial снова в центре внимания - Московские партнеры

- 01 июля 2021, 18:28

- |

Затихла тема? Если бы! Все бурлит. Не спит и регулятор.

Онлайн-приложение для торговли акциями Robinhood Financial снова в центре внимания.

В этот раз компании прилетел штраф в размере $70 млн из-за серии сбоев, которые, по словам агентства регулирования финансовой индустрии, нанесли серьезный ущерб клиентам.

То есть прилетело не за участие в игрищах, а за некачественное участие

Это самый крупный штраф за всю историю американского Управления по регулированию финансовой индустрии. Компанию из Кремниевой долины неоднократно обвиняли регулирующие органы и законодатели в операционных и нормативных упущениях, из-за которых клиенты несли огромные убытки. Robinhood уже выплатила десятки миллионов долларов штрафов, в том числе $65 млн комиссии по ценным бумагам и биржам, за введение клиентов в заблуждение относительно своего бизнеса.

В заявлении в среду Агентство сообщило, что штраф покрывает такие проблемы, как ложная и вводящая в заблуждение информация, а также ущерб, понесенный клиентами в результате сбоев в работе систем в марте 2020 года. Регулирующий орган заявил, что Robinhood должен следовать правилам, которые были разработаны для защиты инвесторов и рынков. Компанию не раз обвиняли в поощрении рискованных сделок и попытками превратить торговлю акций в аналог азартных игр в казино.

Robinhood уже пообещал исправиться и улучшить сервис поддержки клиентов. Появится дополнительная служба поддержки и телефон горячей линии. Также компания пообещала ввести более строгие критерии для рискованной торговли опционами. Отдельный вопрос, как новый административный штраф повлияет на желание Robinhood Financial выходить на IPO.Коган Евгений

ИГ «Московские партнеры»

Инвесторы оценивают Robinhood примерно в $12 млрд, а некоторые предполагают, что первоначальное публичное размещение может превысить $20 млрд.

И в завершение о том, что происходит в чистилище финансового рынка.

Самыми упоминаемыми акциями в WallStreetBets на Reddit за последние 24 часа были:

SoFi Technologies (SOFI)

Clover Health (CLOV)

Workhorse Group (WKHS)

ContextLogic (WISH)

Blackberry (BB)

AMC Entertainment (AMC)

Clean Energy Fuels (CLNE)

GameStop (GME)

Virgin Galactic (SPCE)

Advanced Micro Devices (AMD)

Штрафы – штрафами, война – войной, а обед по расписанию. Игрища продолжаются.

- комментировать

- Комментарии ( 1 )

Зафиксирован абсолютный рекорд IPO в 1 п/г - Коммерсант

- 01 июля 2021, 13:38

- |

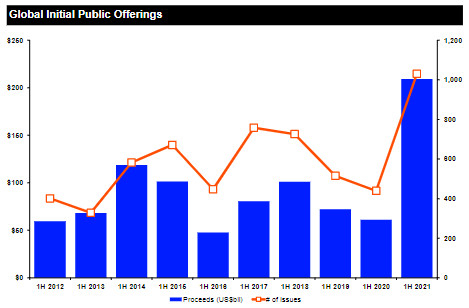

По их данным, общий объем всех IPO составил $686,5 млрд — это в 1.5 раза больше, чем годом ранее и является максимальным показателем для первого полугодия с 1980 года (с момента ведения статистики).

Количество выпусков акций в 1 п/г составило 3662, +46%, чем годом ранее и также является абсолютным историческим рекордом.

Во 2 кв этого года объемы привлечения капитала несколько сократились по сравнению с первым кварталом — на 8%. Тем не менее второй квартал стал пятым подряд кварталом, когда объем привлечений превысил отметку в $300 млрд. По количеству размещений второй квартал нынешнего года отстал от первого на 12%.

По итогам первой половины 2021 года исторические рекорды установлены и на глобальном рынке IPO. Их общий объем, не включая IPO при помощи специальных компаний SPAC, составил $209,3 млрд — это втрое больше, чем годом ранее, и максимальный результат с 1980 года.

- Американские эмитенты выпустили в первом полугодии акции на общую сумму $213 млрд, что составило 31% от общемирового объема размещений. Годом ранее доля американских размещений составила 43%.

- В Азиатско-Тихоокеанском регионе в первой половине года были выпущены акции на общую сумму $253,3 млрд, что на 81% больше, чем в первой половине 2020 года.

- Доля Китая в этом году составила 26% от общемирового объема, а объем размещений оказался вдвое больше, чем в первой половине прошлого года, когда китайские рынки несколько месяцев были практически полностью закрыты из-за пандемии COVID-19.

- EMEA (Европа, Ближний Восток, Африка) — прирост по сравнению с первой половиной прошлого года составил 78%.

IPO хлынули потоком – Финансы – Коммерсантъ (kommersant.ru)

X5 Group выделяет цифровые бизнесы компании в отдельную структуру. Что это значит?

- 01 июля 2021, 12:28

- |

На прошлой неделе X5 объявила о выделении своих онлайн-бизнесов – «Vprok.ru Перекресток», сервисов экспресс-доставки из «Пятерочки» и «Перекрестка», а также агрегатора «Около» — в отдельную компанию в составе группы.

Основные задачи этого выделения:

— усилить развитие бизнесов доставки X5 за счет оптимизации процессов в отдельной структуре

— определиться с наиболее перспективной опцией дальнейшего развития цифровых бизнесов. На сегодняшний момент рассматривается несколько вариантов, детальная проработка которых намечена на этот год:

- Вывод структуры на IPO

- Привлечение стратегического партнера

- Самостоятельное развитие в рамках X5.

— улучшить оценку бизнеса самой X5 Group. Цифровые бизнесы остаются важной частью группы X5, синергия между оффлайн- и онлайн-бизнесом сохранится. Так, на конец I кв. 2021 г. услуга экспресс-доставки была доступна из 1 296 магазинов X5 (818 «Пятерочек», 475 «Перекрестков» и 3 «Карусели») в 24 регионах. Цифровые бизнесы X5 продолжают пользоваться данными о клиентах программ лояльности торговых сетей (47,7 млн человек по состоянию на I кв. 2021 г.). Однако цифровые бизнесы, став отдельной структурой в составе группы X5, станут еще заметнее на рынке доставки продуктов, где по итогам 2020 года занимают первое место по доле присутствия.

Таким образом, вывод цифровых бизнесов X5 в отдельную компанию в составе группы, как ожидается, позволит этим бизнесам развиваться более эффективно и улучшит оценку самой X5 Group.

Китайская компания Didi привлекла $4,4 млрд на IPO в США

- 30 июня 2021, 15:53

- |

IPO Didi стало крупнейшим среди китайских компаний в США после рекордного листинга Alibaba

Didi продала в ходе IPO 317 млн американских депозитарных акций (ADS) по $14 — верхней границе заявленного ценового диапазона ($13-$14)

Didi основал в 2012 году Ченг Вэй, который ранее работал в Alibaba Group. На начало июня ему принадлежали 7% акций компании и 15,4% голосующих прав. В число инвесторов такси-сервиса входят также японская Softbank Group (21,5%), американская Uber Technologies (12,8%), китайская Tencent (6,8%).

По итогам 2020 года выручка Didi снизилась на 8,4%, до 141,74 млрд юаней ($21,63 млрд), из-за ограничений на передвижения, установленных во время пандемии COVID-19. Чистый убыток в прошлом году составил 10,68 млрд юаней ($1,63 млрд), два предыдущих года она также завершала «в минусе».

www.reuters.com/business/chinas-didi-raises-4-billion-us-ipo-source-2021-06-29/DiDi привлекла $4,4 млрд на IPO

- 30 июня 2021, 14:47

- |

DiDi Global Inc. привлекла $4,4 млрд в ходе IPO в США. Компания продала 317 млн ADS вместо запланированных 288 млн. Цена 1 ADS $14 – по верхней границе ранее объявленного диапазона, что даёт компании оценку $73 млрд (с учётом размытия). DiDi может дополнительно разместить 43,2 млн акций и привлечь дополнительные $605 млн. Книга заявок была переподписана в несколько раз, согласно источникам Reuters. ADS Didi Global начнут торговаться на NYSE сегодня под тикером DIDI.

Оценка компании ниже запланированной отметки $100 млрд. По информации Reuters, оценка была снижена по результатам переговоров с инвесторами перед запуском IPO. Как мы указывали ранее, выручка в 2020 г. составила $21,63 млрд. Это соответствует оценке по мультипликатору P/S = 3,3. Т.е. компания оценена ниже конкурентов – Uber и Lyft. P/S у данных компаний, соответственно, 9 и 10. Вероятно, что ADS DiDi откроют торги большим гэпом вверх, от +30%.

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

( Читать дальше )

IT-компании РФ создают совет по привлечению инвестиций и выходу на биржевой публичный рынок

- 30 июня 2021, 12:03

- |

Совет будет заниматься вопросами, связанными с привлечением пре-IPO финансирования, обеспечением транспарентности, изменением системы корпоративного управления, выстраиванием отношений с инвесторами, стимулирования аналитического покрытия и т.п.

О создании Совета по привлечению инвестиций и выходу на биржевой публичный рынок ИТ-компаний (apkit.ru)

Фридом финанс не исключил IPO Санкт-Петербургской биржи этой осенью

- 30 июня 2021, 09:31

- |

гендиректор Freedom Holding Corp. Тимур Турлов.

За 2020 год биржа заработала для акционеров чистой прибыли 1,2 млрд рублей. За первый квартал 2021 года — 1,2 млрд рублей. То есть она за этот квартал заработала столько же, сколько за предыдущий свой рекордный 2020 год. И она продолжает расти теми же темпами, которая росла в первом квартале, и во втором квартале, даже несмотря на некоторое замедление и американского рынка и рынка в целом, которое произошло во втором квартале

Это, конечно же, очень крутая история — такое классическое IPO, которое мы не исключаем увидеть этой осенью. И я бы ждал уже оценку более $2 млрд к моменту IPO. Они становятся более прибыльными, чем Московская биржа

Сейчас Санкт-Петербургская биржа, очевидно, больше по обороту, чем Московская биржа. А Московская биржа сейчас стоит больше $5 млрд. Сколько будет стоить Санкт-Петербургская биржа к моменту выхода на IPO, я не знаю, но полагаю, что это может принести достаточно хорошую прибыль нашим акционерам и при определенном стечении обстоятельств прямо удвоить наш собственный капитал

Санкт-Петербургская биржа рассчитывает на оценку при размещении в $1,8-2,5 млрд.

Акционер «Санкт-Петербургской биржи» не исключил ее IPO осенью (interfax.ru)

Как там портфель IPO поживает?

- 29 июня 2021, 20:36

- |

Все нормас, если вкратце)

За меня лучше скажет свежий скриншот из кабинета Фридом Финанс. (выше)

Что мы видим?

1. Прибыльных сделок в 4.7 раза больше убыточных. (90 против 19)

2. Средняя прибыль на сделку в 2.6 раза больше убытка. (+2283$ против -856$)

В деньгах это означает, что в следующей сделке получить прибыль у меня в 12.2 раза выше, чем получить убыток.

( Читать дальше )

Продажа доли в Биннофарме позволит Системе частично монетизировать некоторые активы - Атон

- 29 июня 2021, 12:45

- |

По данным РБК, Система сократит долю в Биннофарме, продав 11.2% группы ВТБ Капиталу. Сумма сделки, как сообщается, составит около 7 млрд руб. ($97 млн), что подразумевает оценку 100% группы Биннофарм на уровне 62.5 млрд руб. Система останется контролирующим акционером, ее эффективная доля снизится при этом с 86.5% до 75.3%. Представитель Системы подтвердил факт переговоров, сообщив, что сделка может быть закрыта в ближайшее время.

Данная сделка, которую мы оцениваем нейтрально, позволит Системе частично монетизировать некоторые активы в преддверии потенциального IPO или полного выхода из них.Атон

Оживление российского рынка IPO в первом полугодии 2021 года может скоро закончиться - Рейтер

- 28 июня 2021, 17:05

- |

Во всем мире IPO показали признаки усталости инвесторов. Кроме того, российские инвесторы учитывают риск нынешних или будущих санкций.

Однако в ВТБ Капитале считают, что акцент сместился на фундаментальные показатели, а не на санкции.

Российские IPO по-прежнему остаются довольно специфичными и требуют больших усилий в плане маркетинга для потенциальных инвесторов, поэтому им удобно инвестировать в новую историю

Некоторые банкиры говорят, что рост цен на экспортную нефть России, которая, по прогнозам некоторых аналитиков, приближается к 100 долларам за баррель, может стать новым стимулом для компаний выйти на рынок IPO.

Nordgold cancellation rattles resurgent Russian IPO market | Reuters

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал