Ipo

Вкусвилл - может выйти на IPO через 1,5-2 года

- 28 февраля 2019, 12:38

- |

партнер Baring Vostok (фонд — один из совладельцев Вкусвилл) Константин Повстяной, на конференции Food Business Russia 2019:

«Мы — финансовый инвестор, поэтому, когда мы заходим (в компанию — ред.), мы обсуждаем с нашими партнёрами план выхода. Другое дело, что мы обсуждаем его не как некую конкретику, что через два года мы начинаем делать это и это. У нас есть еще время. Мы понимаем, что через 1,5-2 года компания будет уже достаточно большая, чтобы выйти на биржу»

«Будет очень чёткая, красиво оформленная бизнес-модель, будут хорошие результаты, которые мы сможем показать. Поэтому, почему бы не выйти на IPO? Если нас правильно оценят, это будет хорошо и для команды менеджмента, и для основателя, и для нас»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={CB7BCA19-C56B-4CD6-AB16-A4239E4A6E19}

- комментировать

- Комментарии ( 0 )

Получил предложение участия в IPO

- 21 февраля 2019, 20:33

- |

Уважаемые клиенты!

Скоро состоится IPO* компании Levi Strauss&Cо (LEVI)

Levi Strauss&Cо (LEVI)– компания, получившая первый патент на синие джинсы.

Продукция Levi’s продается в более чем 50 тысячах розничных магазинов в 110 странах. Компания намерена серьезно нарастить доли в Китае, Индии и Бразилии. Так, выручка в Китае составляет лишь 3% при 20%-ной доле страны в мире. За последние 2 года женская линия растет на 25-29% в год, более того, с 2015 года доходы от женских топов выросли с темпом CAGR в 46%.

После сокращения выручки в 2015 году компания уверено наращивает выручку от году к году — с -5% до +14% в 2018 году.

Для участия в IPO* можете связаться со мной. Заявки принимаются до 23:59 28.02.2019 так же к этому моменту нужно обеспечить заявленную сумму в долларах США.

* Участие в IPO означает возможность заключения форвардных контрактов на цену иностранного финансового инструмента согласно Порядка оказания услуг по заключению договоров, являющихся производными финансовыми инструментами (Приложение №5 к Регламенту обслуживания Клиентов ООО ИК «Фридом Финанс»).

( Читать дальше )

Тикеры пропадают

- 17 февраля 2019, 17:38

- |

Я регулярно слежу за новыми IPO на Американском фондовом рынке.

Однако после того как проходит какое-то время (может быть полгода или год или еще больше), тикеры пропадают.

Бывает, что акции делистятся, но тогда это отображается на официальном сайте SEC.

Но бывают случаи, что они просто пропадают. Заходишь на оф. сайт компании-держателя тикера, у них новый тикер и с другими ценами.

Например, компания CNX Midstream Partners LP изначально была размещена с тикером CNNX (http://pro.edgar-online.com/ipo.aspx?ColLeft=3c2bcac1-dbf5-4776-9d3b-89001baee8d5&ColRight=76baaeb6-2549-44f5-8e1d-cd700701e704&cikid=943082&tabIndex=2&fnid=76281&coname=CNX+MIDSTREAM+PARTNERS+LP&ipo=1).

Но, когда заходишь на официальный сайт, то там пишут, что тикер называется CNXM (http://www.cnxmidstream.com/).

Вопрос следующий:

Если тикер пропал, есть ли какой-то интернет-ресурс, где можно увидеть, почему он пропал и что случилось бы с вложенными деньгами в этом случае?

Сбербанк - сделки IPO компаний могут возобновиться в России в 2019 г

- 13 февраля 2019, 15:15

- |

зампред правления Сбербанка Анатолий Попов:

«Геополитика будет оставаться одним из ключевых факторов, определяющих состояние фондового рынка, но перспективы текущего года мы оцениваем оптимистично. Сейчас с нашей помощью целый ряд российских эмитентов активно готовится к возможности выхода на публичный рынок акционерного капитала. Мы не исключаем, что первое российское IPO после длительного перерыва может состояться уже в этом году»

«Если это произойдет, это будет очень здорово, потому что это будет означать, что собственники поверили в рынок, и инвесторы поворачиваются лицом и готовы инвестировать»

https://emitent.1prime.ru/News/NewsView.aspx?GUID={908BB151-6666-4B06-A063-BABBD812776C}

«Вкусвилл» планирует провести IPO

- 11 февраля 2019, 17:36

- |

«Вкусвилл» собирается разместить акции на бирже. Если компания осуществит свои планы, это будет первое с 2014 года IPO российского продуктового ритейлера. Детали неизвестны — переговоры с инвесторами пока на начальном этапе. По данным Коммерсантъ,

- ритейлер разместит на Московской бирже до 25% уставного капитала,

- размещение состоится в 2020–2021 г.

#справка Вкусвилл — сеть из 720 магазинов здорового питания. Сейчас 12,16% акций компании принадлежит фонду Baring Vostok, 1,76% — основателю сети Андрею Кривенко, 86,08% — бизнесмену Евгению Лисицыну через компании «Проект „Избенка“» и «Эволюционная цель». По данным Infoline-Аналитики, выручка Вкусвилла за 2018 год составила 48 млрд рублей, стоимость компании — около 15 млрд руб.

( Читать дальше )

Фондовый базар

- 07 февраля 2019, 12:44

- |

Средний человек озабочен тем, как бы ему убить время, человек же талантливый стремится его использовать © Артур Шопенгауэр

Тут новость пришла, что 31 января 2019 года на фондовом рынке Мосбиржи зарегистрирован двухмиллионный частный инвестор.

Эйнштейн конечно, довольно давно мне объяснил, что время нелинейно, но одно дело знать, а совсем другое на себе чувствовать.

Оказывается уже 27 лет прошло с той поры, когда в России был воссоздан фондовый рынок. Все мы тогда были молодые, наивные и я, наверняка был такой не один, кто начитался Драйзера и прочих классиков и думал, что вот теперь-то заживём.

Теперь ведь не государство нам указ, а частный эффективный капитал.

Теперь люди будут сами скидываться деньгами и капитализировать те акционерные общества, которые им нужнее.

( Читать дальше )

НПФ смогут покупать до 5% от объема IPO компании при сумме выпуска от 50 млрд руб - ЦБ

- 06 февраля 2019, 13:44

- |

Совокупная стоимость акций, впервые предлагаемых к публичному приобретению, должна быть не менее 50 млрд рублей, при этом НПФ может приобрести не более 5% от общего числа таких акций.

Участие НПФ в IPO допускается в случае, если:

- сделки совершаются на условиях предпоставки ценных бумаг со стороны контрагента или на бирже на условиях поставки против платежа;

- эмитенту акций присвоен уровень рейтинга ruA- агентства «Эксперт РА» и A-(RU) — АКРА;

- эмитентом акций заключен договор о поддержании цен на акции, которые впервые предлагаются к публичному обращению, стороной которого является российская биржа.

( Читать дальше )

Возможно ли узнать когда компания начала торговаться на бирже? Какие компании новые,а какие старые? В каком году компания получила IPO? Сколько появилось новых компаний в том году?

- 31 января 2019, 20:54

- |

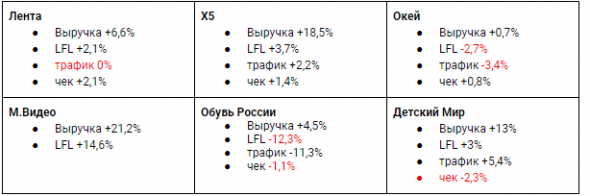

Данные по продажам ритейлеров за 4 квартал 2018 + вывод

- 31 января 2019, 19:42

- |

#Магнит с отчетом тормозит, отчитается 7 февраля.

Вывод?

Пока X5 и М.Видео выглядят удачливее остальных. Но важно помнить, что в 2019 году на биржу засобирались выходить куча новых игроков:

1. Альянс Дикси-Бристоль-КБ

2. Вкусвилл

3. Азбука Вкуса

4. Fix Price

А из Детского Мира хочет полностью выйти мажор. Избыток предложения компаний сектора вряд ли поможет существующим публичным компаниям сектора.

Подписка на рисерч: http://mozgovik.com/

Фокусные расстояния и "теория тараканов"

- 27 января 2019, 13:17

- |

Tesla – «бах»! Apple – «бах»! Этот звук, который вы слышите на фоне рыночных потрясений, — это будущее, пронизывающее прошлое, как вопль конденсатора Doc’s DeLorean. Уолл-стрит давно усовершенствовала этот вид путешествий во времени: успешное инвестирование в основном сводится к тому, чтобы заглянуть в будущее и решить, какие суммы вы готовы платить за него сегодня. Но как инвесторы знают, где искать?

Стокпикеры Уолл-стрит, в том числе и я, всегда относились к инвесторам в облигации как к автоматам по продаже содовой. Их бизнес прост. Облигации имеют номинальную стоимость, дату погашения и купон. Это все. Остальное – математика, например продолжительности Маколея, то есть, попросту говоря, сколько времени вам нужно для того, чтобы окупить вложения. Инвесторы просто угадывают будущие процентные ставки и риск дефолта. Насколько это сложно?

Если бы это было так просто для акций. На самом базовом уровне стоимость компании — это сумма всей ее будущей прибыли, дисконтированной до сегодняшнего дня. Но сложно определить это значение, потому что все переменные являются слишком слабыми: заработок, темп роста и теоретическая ставка дисконтирования. Будущие доходы находятся в прихоти менеджмента, рост зависит от тенденций в экономике и отрасли, а ставка дисконтирования основана на инфляции и этой нечеткой вещи, называемой риском. Другими словами, каждый элемент фигуры, который входит в стоимость акций неуловим. Вот почему акции растут и падают с каждой минутой. Каким образом уловить правильные оттенки в этой палитре цветов?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал