Nasdaq

Есть ли шансы у NASDAQ вернуться к росту?

- 29 марта 2021, 10:58

- |

Фондовые рынки по-прежнему полны позитивных настроений. Надежды на светлое будущее и на скорое восстановление мировой экономики живут и греют душу трейдеров. Все это происходит на фоне затянувшейся коррекции по большинству направлений на всех рынках. Что поддерживает позитив, когда все катится вниз? Во-первых, недавно принятые стимулы в США, и, во-вторых, предвкушение быстрого роста экономики по мере продолжения вакцинации.

Правда, у Евросоюза меньше причин для оптимизма, поскольку скорость вакцинации здесь меньше, чем в США и в Великобритании. Вдобавок, многие европейские страны еще на карантине, и вообще отказались от использования вакцины компании AstraZeneca из-за побочных эффектов этого лекарства. Да, европейский регулятор не нашел связи между вакциной AstraZeneca и случившимися смертями после ее применения, но доверие к лекарству подорвано. Это все замедляет процесс восстановления основных экономик, и еще одна причина для денег не оставаться в Европе.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Что покупать в среднесрочку фондам? Индексный портфель иностранных акций на Мосбирже.

- 29 марта 2021, 07:06

- |

С одной стороны, много кэша у управляющих фондами и у физиков, вангующих про скорый обвал.

Этот кэш ждет удачную торку входа.

С другой стороны, короткие облигации малодоходны, длинные облигации — в падающем тренде, а многие акции перегреты.

Временно держать часть средств в кэше? (временно, это возможно, многие фонды увеличивают долю кэша)

А российские акции не перегреты, но, если будет коррекция в США и ЕВропе, то эта коррекция распространится на весь мир.

РТС на падении США, в большинстве случаев, падает быстрее, чем американские индексы.

Представьте, что Вы — управляющий фондом, Вам нужны диверсификация и хорошие коэффициенты альфа, бета.

Драг. металлы с августа 2020г. не растут, реальная (за вычетом инфляции) доходность облигаций отрицательная.

Учитывая, что большинство фондов проигрывают индексам, рассмотрим индексные акции.

Рассмотрим индексы (индексный портфель),

отсортированные по весам составляющих их компаний, начиная с максимального веса.

Dow Jones (30 компаний).

( Читать дальше )

Дальние фьючи в США массово закрывают (летом - высокий риск инфляции и страха). Вспомним хайповое настроение 2008г.

- 28 марта 2021, 10:04

- |

Коллеги,

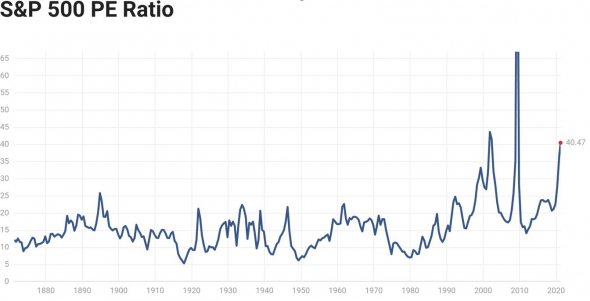

P/E индекса S&P 500 уже выше 40 (средний 15, исторический max 123).

По индикатору Баффета (отношение капитализации к ВВП),

сейчас оценка мировых рынков акций на историческом максимуме.

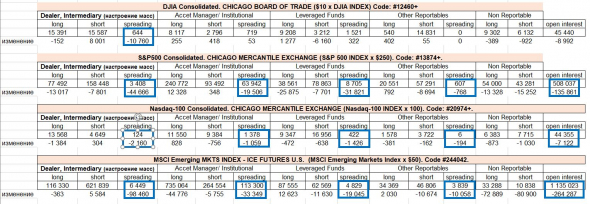

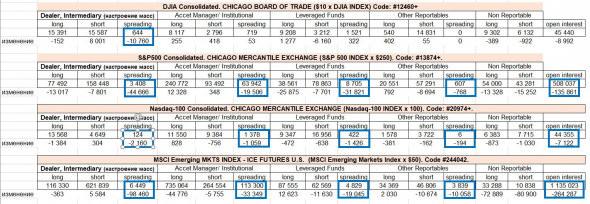

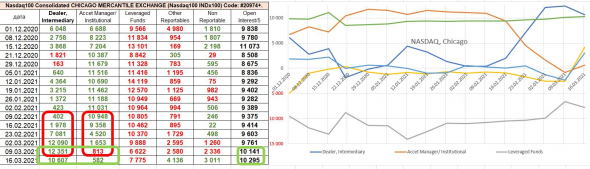

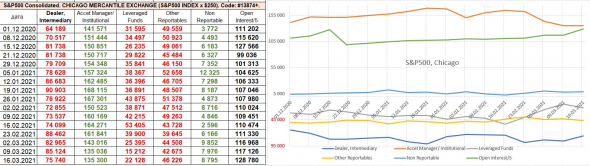

Все группы участников рынка закрывают длинные фьючерсы, но в апреле еще вероятен рост

(spreading — это контракты на покупку и одновременно

такое же количество контрактов на продажу, но с разными датами экспирации, т.е. сезонные стратегии,

информация из последнего отчета CFTC,COT, выделил закрытие spreading к предыдущей неделе).

( Читать дальше )

Анализ отчетов СОТ: оптимизм в апреле, но мощное закрытие дальних контрактов по фондовым индексам: высокие риски с мая. Рубль, нефть, индексы. SELL IN MAY AND GO AWAY ?

- 27 марта 2021, 14:06

- |

по законам США, крупные участники рынка информируют CFTC о своих позициях,

мелкие не отчитываются и называются NON Reportable.

Еженедельно на сайте CFTC публикуют позиции групп участников рынка и их изменения.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

Spreading — удержание противоположных позиций в фьючерсах с разными датами экспирации

(ставки на сезонность).

Обратите внимание на резкое уменьшение spreading по индексам (видимо, сокращают дальние контракты):

По индексам:

с конца марта — оптимизм, но дальше — неопределенность.

«SELL IN MAY AND GO AWAY ?» (высокая вероятность, что на ужесточении ДКП в мире, эта поговорка в 2021г. сработает.

( Читать дальше )

Что говорит инвесторам кредитный рынок.

- 24 марта 2021, 19:22

- |

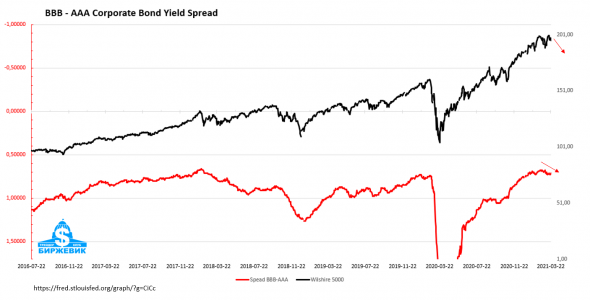

Похоже, что условия на широком рынке начали ужесточаться.

Частично это связано с изменениями на рынке облигаций. Посмотрите на спрэд, между корпоративными облигациями BBB-AAA.(красная линия)

Когда спред снижается, (инвертированная шкала) это говорит о том, что инвесторы начинают немного нервничать, и рынок ожидает существенную коррекцию.

Подпишись на телеграм https://t.me/birzhevik_info

С апреля 2020 г. мы открываем комментарии и ты сможешь заработать комментируя посты. Каждую неделю мы вбираем рандомно пост и платим до 10000 рублей.

Нестандартный подход к определению бума (пика рынков).

- 22 марта 2021, 17:05

- |

Если мы возьмем скорость денежной массы США и его основного торгового партнёра Евро, то мы увидим истинные тепы роста денежной массы.

Все внимание на график: Когда скорость падает ниже 6% (отмечено горизонтальной красной линией) наблюдается снижение инфляции, а значит и замедление экономической активности. После в течение 12-24 месяцев, начинался экономический спад (отмечено красными зонами)поскольку фондовый рынок начинал испытывать трудности, из-за нехватки денежных средств.

Вероятно, что будущий пик рынка после программы QE в объеме 1.9 триллиона начнется с того, что уровень инфляции окажется на более высоком уровне чем в прошлом.

Теория: быстрое раздутие денежной массы приводит к периоду неустойчивой экономической активности, называемому бумом, и этот бум начинает ослабевать после того, как темпы денежной инфляции начнут замедляться.

( Читать дальше )

Jow Jones, Nasdaq: высокая вероятность отскока в марте - апреле, рост $, анализ отчетов COT. Sell in May and go away ?

- 20 марта 2021, 16:30

- |

Апрель, ноябрь — статистически лучшие месяцы на фондовых рынках.

Видимо, это — одна из причин для позитива.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

( Читать дальше )

Динамика основных индексов

- 19 марта 2021, 18:22

- |

S&P 500: -0.50%

NASDAQ: -0.37%

Индекс Мосбиржи: -1,2%; РТС: -1,2%

Золото: $1 735 (-0,06%)

Нефть Brent: $62,4 (-1,4%)

Доллар/рубль: 74,1 (-0,14%)

Отскоку основных индексов, после вчерашней распродажи помешало новое заявление ФРС. Несмотря на достаточно позитивную риторику пресс-конференции Д. Пауэлла, глава ФРС не сообщил о каких-либо планах вмешаться в рост доходностей облигаций США, что спровоцировало рост последних. Доходность 10-летних облигаций США достигала 1,73%, а на текущий момент торгуются чуть ниже — на отметке 1.714%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал