QE

Питер Шифф: Лекарство ФРС от COVID ухудшает экономику

- 27 ноября 2020, 15:52

- |

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.

Питер сказал, что недавно он прочитал статью, в которой говорилось, что хедж-фонды никогда не были в таких лонгах в истории, как сейчас. Так что парни, которые управляют хедж-фондами, предположительно самые умные люди в комнате, никогда не были более оптимистичными и бычьими, и они просто в лонгах. Другими словами, хедж-фонды никогда не были менее хеджированы, чем сегодня. Итак, это на самом деле вовсе не хедж-фонды, это фонды риска. И когда все загружены одной стороной сделки, это довольно хороший признак того, что рынки готовятся двигаться в другом направлении.( Читать дальше )

- комментировать

- ★5

- Комментарии ( 0 )

День Благодарения и предстоящее заседание ОПЕК: что ждать на этой неделе

- 23 ноября 2020, 13:20

- |

Американские фьючерсы начали неделю в приподнятом настроении, торгуются в умеренном плюсе на общем позитивном фоне. Оптимизм стимулируют заголовки, последовательно сдвигающие дату массовой вакцинации в развитых экономиках все ближе и ближе. Соответствующие рыночные ожидания постепенно смещаются со второго квартала 2021 года к первому.

Цены на нефть продолжают движение вверх перед заседанием ОПЕК 30 ноября, вероятно закрепление выше $43 после повторного теста. Так как на рынке складываются ожидания начала бычьей фазы нового делового цикла, товарный рынок, в частности нефть, выступает лидирующим индикатором этих ожиданий.

ОПЕК как ожидается продлит текущие ограничения на добычу (около 7.5 млн. б/д) до конца первого квартала 2021 года.

Буровая активность в США неожиданно затормозила восстановление в ответ на рост нефтяных цен, что дополнительно поддержало рынок в понедельник. Baker Hughes сообщил в пятницу, что число буровых вышек снизилось с 236 до 231 единицы.

( Читать дальше )

Если ФРС перестанет майнить доллары с 2021 года...

- 13 ноября 2020, 22:32

- |

Впрочем, в этом случае США наверняка развалятся на кучку отдельных государств. И уже никого не будет парить, какая там ебитда у какой-то там Apple.

Вот такая экономика роста… которую хитрые сволочи пропагандируют, как единственно верную и правильную для всего человечества.

Безумный мир: австралиец взлетел, когда РБА снизил ставку до минимума и запустил новое QE на 100млрд

- 03 ноября 2020, 19:26

- |

Экономика Австралии с бюджетом в 2 триллиона долларов находится в первой рецессии за три десятилетия, поскольку пандемия коронавируса вынудила предприятия закрыть двери, оставив сотни тысяч людей без работы. Уровень безработицы колеблется около 7%, поднявшись с 5% до пандемии COVID-19. Экономисты говорят, что реальный уровень безработицы был бы еще выше, если бы в него были включены лица, получающие государственную поддержку.

( Читать дальше )

Всеобщего счастья пост

- 29 октября 2020, 13:04

- |

Я подумал, а почему нельзя раздать всем много-много денег, чтобы все были счастливы? Родители сказали, что нельзя. В старших классах (в 90 годы), появились первые книги по рыночной экономике, и я узнал, что нельзя, потому что будет инфляция. Если раздать много денег, то все подорожает, и опять будет статус кво. Так нас учили.

Но сейчас всё совершенно иначе. Как только пациент (экономика) впадает в кому, ему вкалывают адреналин (QE), чтобы опять застучало сердце.

Япония, Европа, США используют новую парадигму — вкачивают деньги и снижают ставки и пока кажется, что это праздник будет длиться вечно. Забавно, что Центробанки, накачивая систему фиатными деньгами (через QE и ставки), говорят, что мы внимательно следим за инфляцией (привет девяностым), и как только она поднимется, мы прекратим или даже повысим ставки. И все верят и аплодируют их мудрости.

( Читать дальше )

Золото: локально, медвежий рынок не закончен

- 27 октября 2020, 19:00

- |

( Читать дальше )

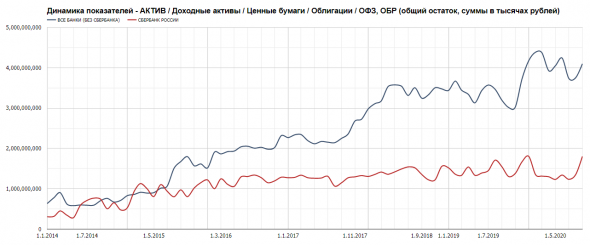

QE по-русски: Госбанки сгребают облигации минфина

- 12 октября 2020, 17:15

- |

ЦБшка же пока пытается найти 4 угол в треугольнике и перехитрить законы природы. Но мы видим, что рубль всё чувствует и потихоньку гасится в последние месяцы📉

👉Прошлая среда: рекорд размещения ОФЗ на аукционе = 345,7 млрд руб. Это 20% квартального плана.

👉Причем предыдущий рекорд был в 2 раза меньше по объему — 187 млрд и тоже в сентябре

👉Спроса при текущих низких ставках было недостаточно, 🔥горел квартальный план по размещению

👉В сентябре минфин разместил долгов на 833 млрд руб.

👉Это 2/3 квартальных размещений, квартальный план перевыполнили на 123%

👉В июле-августе привлекли всего 404 млрд.

👉83% размещений в сентябре выкупили госбанки (700 ярдов), в июле было 57%

👉Из 700 ярдов сбер вложил 462 млрд. руб.

Сергей Федосов пишет, что госбанки покупают бонды «на свои», признаков какого-то взлёта РЕПО госбанков с ЦБ нет.

Кроме того, он говорит, что «кредитоспособных заемщиков с адекватными залогами почти не осталось», наверное намекая на то, что сберу не остается больше ничего кроме как вкладывать активы в ОФЗ.

В общем, вывод такой: это пока не QE, а перекладывание денег из кармана в карман. Риск для Сбера и ВТБ — взлет вверх процентных ставок, что приведет к негативной переоценке портфеля ОФЗ. О псевдо-QE можно было бы говорить, если бы ЦБ выдавал деньги госбанкам, а те на них покупали ОФЗ. Пока этого нет.

Прямое QE — покупку ОФЗ центробанком запрещает закон.

Мой ответ на посты "QE по-Русски" и про "мерзких банкиров"

- 10 октября 2020, 16:29

- |

Про «КУЕ по-русски»

Расширение лимитов РЕПО для банков это не есть QE в чистом виде — это больше похоже на «Пониженное ГО» для трейдеров на срочке.

Можно строить пирамиду РЕПО в несколько этажей, но принимая на себя риски изменения % ставок.

По чем там крайние ОФЗ размещались ?? 5.28% — ?? а депозиты в ЦБ почем принимаются — 3.25%

да и динамика РЕПО (общего а не только с ЦБ) не такая уж и пугающая

А ОФзшки банк в большей степени на свои покупают

( Читать дальше )

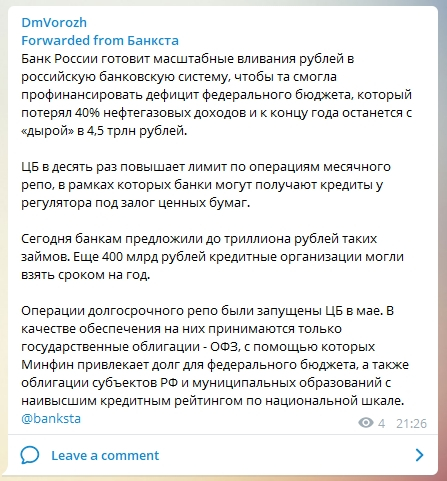

QE «по русски» объявляется открытым?

- 09 октября 2020, 21:36

- |

https://t.me/banksta/11376

QE «по русски» объявляется открытым? Впереди нас могут ждать пирамиды РЕПО и забытый запах 90-х. Главная проблема — санкции отсекают иностранных инвесторов. Рублей можно печатать сколько угодно много, но без встречного притока долларов это может быстро привести к повторению уроков Венесуэлы...

_______

мой блог/яндекс–дзен/телеграм

В чем разница между рублем и долларом или почему ММТ в России не работает

- 06 октября 2020, 16:45

- |

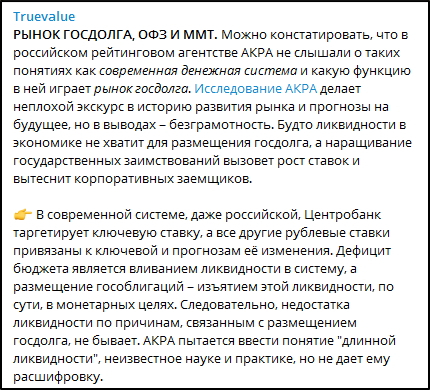

Виктор Тунев в своем телеграм-канале truevalue намедни написал хороший пост про «рынок госдолга, ОФЗ и ММТ», безжалостно критикуя отечественное рейтинговое агенство АКРА. Я решил слегка вступиться за организацию и высказать несколько своих мыслей на эту тему.

(В телеграм-канале @Truevalue вышел интересный пост, посвященный рынку отечественного госдолга и теории ММТ (Modern Monetary Theory).

Ключевые тезисы автора: (i) — недостатка ликвидности по причинам связанным с размещением госдолга не бывает, (ii) — государство с помощью банков всегда может разместить любой объем ОФЗ, (iii) — «эффект вытеснения» (crowding out) в финансовом смысле невозможен в современной денежной системе.

Все это, однако, на практике разбивается о суровые реалии отечественной экономики. В которой рубль по-прежнему не является резервной и инвестиционной валютой, а практически единственным источником последней в нашем государстве является экспорт энергоносителей и минерального сырья (в последнее время также золота).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал