X5 retail group

Часть инвесторов может уйти из Магнита в X5 Retail Group

- 01 февраля 2018, 17:13

- |

Индекс МосБиржи вновь поднялся выше 2300 п. Поводом для роста стали хороший внешний фон и повышение цены на нефть.

Техническая картина российского рынка на ближайший год сейчас складывается в пользу сильного роста. Индекс Мос<иржи не только находится вблизи максимума, но и у верхней границы длинного восходящего коридора. При ее пробое вверх к концу года рынок может вырасти до 3300–3500 п., то есть почти на 50%! Безусловно, для реализации этого сценария должен сложиться исключительно благоприятный внешний фон. Необходимы рост цены на нефть, отмена санкций, повышение рейтинга. Пока, на мой взгляд, перспективы роста стоит оценивать более консервативно: не выше 3100 п. Но и это был бы тоже очень хороший результат.

На локальном рынке в фокусе начало торгов GDR X5 Retail Group на Московской бирже. Этого события ждали более 10 лет. Бумага сразу вошла в топ-20 по оборотам, чего не было со времен листинга акций самой биржи. Я полагаю, что часть инвесторов задумается над идеей переложиться из акций «Магнита», котировки которого заметно просели, в бумаги Х5. Тем более что дебютант отечественного фондового рынка не отказывается от дивидендов и недавно отчитался ростом операционных показателей по сопоставимым магазинам во всех сегментах, чем пока не может похвастаться «Магнит».Ващенко Георгий

До конца дня ожидаю продолжения роста по большинству основных бумаг. Индекс Мос<иржи вряд ли сегодня успеет обновить максимум, поэтому ориентируюсь на закрытие в диапазоне 2310–2320 п. Открытие шортов сейчас считаю опасной идеей. Позитивная динамика может вернуться в бумаги «Газпрома» и «Сургутнефтегаза», которые корректировались на новостях о возможных санкциях. На валютном рынке ситуация останется спокойной, прогнозирую диапазон 56–56,50 для пары USD/RUB. Заседание ФРС не преподнесло сюрпризов, реакция на него в мире была спокойной. Но тенденция к укреплению доллара может проявиться в феврале: курс EUR/USD плавно вернется в диапазон 1,22–1,23. Для российской экономики это хорошо, поскольку за год импорт подорожал на 20%, а при слабом евро импорт будет увеличиваться.

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 1 )

X5 Retail Group - рассматривает варианты полной или частичной продажи магазинов «Перекресток-Экспресс»

- 01 февраля 2018, 17:05

- |

X5 Retail Group рассматривает форматы как полной, так и частичной продажи магазинов «Перекресток-Экспресс». Об этом сообщила финансовый директор компании Светлана Демяшкевич.

«Рассматриваем разные варианты — целиком или частично, смотрим на разные предложения»

Ведутся переговоры с потенциальными покупателями, в том числе не из продуктового ритейла.

«Перекресток-Экспресс» выставлен на продажу, считаем, что должны сфокусироваться на других форматах. Сейчас идет процесс, есть инвестиционный банк, который этим занимается — «Ренессанс Капитал»

Также компания планирует в 2018 году реконструировать 18 гипермаркетов «Карусель»

По словам Демяшкевич, на данный момент завершена реконструкция 73% магазинов «Перекресток».

Финанз

Финанз

X5 Retail Group - дивиденды за 2017 год могут быть выше 25% чистой прибыли по МСФО

- 01 февраля 2018, 13:43

- |

«С достаточно большой вероятностью она (выплата — ред.) будет больше, чем просто 25% от чистой прибыли»

«Естественно, это не наше решение, это (будет) решение общего собрания акционеров, но мы думаем, что существует определенная вероятность, что выплата будет больше минимального уровня, обозначенного в дивидендной политике»

Див. политика предусматривает выплаты на уровне не менее 25% консолидированной чистой прибыли компании по МСФО при условии, что финансовое положение компании позволяет их осуществить.

Прайм

Ну что, можно переключаться с магнита на х5?

- 01 февраля 2018, 13:15

- |

X5 Retail Group - Отчет за 9 мес 2017г.

- 29 января 2018, 18:05

- |

X5 Retail Group (GDR)

(LSE: FIVE)

$40,38

Jan 29.01.2018

www.x5.ru/ru/Pages/Investors/SharePriceChart.aspx

X5 Retail Group

Общее число акций — 67 893 218

что эквивалентно — 271 572 872 GDR

Free-float 40,63%

www.x5.ru/ru/Pages/Investors/ShareHolderCapital.aspx

Капитализация на 29.01.2018г: 618,489 млрд руб

Общий долг на 31.12.2015г: 144,215 млрд руб

Общий долг на 31.12.2016г: 156,033 млрд руб

Общий долг на 30.06.2017г: 170,635 млрд руб

Общий долг на 30.09.2017г: 172,064 млрд руб

Выручка 2015г: 808,818 млрд руб

Выручка 1 кв 2016г: 231,611 млрд руб

Выручка 6 мес 2016г: 483,244 млрд руб

Выручка 9 мес 2016г: 739,491 млрд руб

Выручка 2016г: 1,026 трлн руб

Выручка 1 кв 2017г: 293,078 млрд руб

Выручка 6 мес 2017г: 613,879 млрд руб

Выручка 9 мес 2017г: 933,303 млрд руб

Выручка 2017г: 1,287 трлн руб

Валовая прибыль 2015г: 198,390 млрд руб

Валовая прибыль 1 кв 2016г: 56,191 млрд руб

Валовая прибыль 6 мес 2016г: 115,998 млрд руб

Валовая прибыль 9 мес 2016г: 178,552 млрд руб

( Читать дальше )

X5 Retail Group: Планируемая дата начала торгов ГДР Х5 на Московской бирже – 1 февраля 2018г.

- 29 января 2018, 14:41

- |

ПЛАНИРУЕМАЯ ДАТА НАЧАЛА ТОРГОВ – 1 ФЕВРАЛЯ 2018 Г.

Москва, 29 января 2018 г. — X5 Retail Group («X5» или «Компания»), одна из крупнейших продуктовых розничных компаний в России, информирует о том, что сегодня Московская биржа приняла решение о включении глобальных депозитарных расписок (ГДР) X5 (ISIN US98387E2054) в котировальный список первого уровня. Планируемая дата начала торгов ГДР Х5 на Московской бирже – 1 февраля 2018 года.

www.x5.ru/ru/PublishingImages/Pages/Media/News/X5-MOEX.pdf

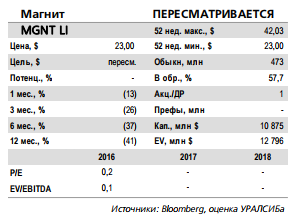

Аналитики отзывают рекомендацию по Магниту на пересмотр

- 29 января 2018, 13:15

- |

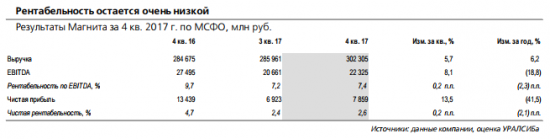

Выручка за 2017 г. не достигла прогноза компании, рентабельность осталась низкой. Отчетность Магнита за 4 кв. 2017 г. по МСФО, опубликованная в пятницу, в очередной раз разочаровала рынок, оказавшись хуже прогнозов в части как выручки, так и по прибыли. В частности, выручка возросла на 6% (здесь и далее – год к году) до 302 млрд руб. (5,2 млрд долл.), что на 4% ниже нашего и консенсусного прогнозов. При этом компания не достигла собственного прогноза роста выручки по итогам 2017 г., опубликованного в октябре (8–10% против фактического показателя 6%). EBITDA Магнита в 4 кв. 2017 г. снизилась на 19% до 22,3 млрд руб. (382 млн долл.), что хуже наших и консенсусных ожиданий на 5% и 14% соответственно и предполагает рентабельность по EBITDA на уровне 7,4% (сокращение на 2,3 п.п) против ожидавшихся рынком 8,2%.

( Читать дальше )

X5 Retail Group - ГДР компании 29 января 2018 года включены в раздел "Первый уровень" Московской биржи

- 29 января 2018, 12:50

- |

включить 29 января 2018 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

- глобальные депозитарные расписки, представляющие обыкновенные акции Икс 5 Ритейл Груп Н.В. (X5 Retail Group N.V.), ISIN – US98387E2054.

пресс-релиз

сообщение

X5 Retail Group - листинг на Московской бирже повышает шансы на включение в индексы MSCI

- 29 января 2018, 12:00

- |

X5 Retail Group подала документы для листинга глобальных депозитарных расписок (ISIN US98387E2054) на Московской бирже и включения ценных бумаг в котировальный список первого уровня.

Мы считаем новость позитивной для компании, поскольку листинг на Московской бирже откроет акции новым инвесторам и привлечет новые средства в компанию. Кроме того, листинг на Московской бирже повышает шансы на включение в индексы MSCI.АТОН

X5 Retail Group подала пакет документов для листинга GDR на Московской бирже

- 29 января 2018, 11:09

- |

www.x5.ru/ru/PublishingImages/Pages/Media/News/moex.pdf

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал