hft

Самый быстрый интерфейс FORTS = Plaza2 + CGate

- 05 сентября 2015, 21:48

- |

Прошу обратить внимание, что подобная работа требует от вас достаточно хорошей подготовки в программировании, во всяком случае выше базовой, иначе рискуете довольно быстро застрять на первых же плохо документированных или ошибочно описаных функциях и инструкциях.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 47 )

Жульнический бизнес StockSharp

- 21 августа 2015, 13:52

- |

Только ленивый сейчас не говорит о том, как плохо живётся малому бизнесу, чиновники его зажимают, проверяющие органы доят как хотят, на предпринимателей заводят липовые дела, чтобы отжать активы. Кругом вопиющая несправедливость. Особенно обидно за высокотехнологичный сектор. Мы привыкли, что там работают умные, талантливые и честные молодые технари. Примерно тоже я думал и про StockSharp. Однажды мне представилась возможность поддержать их проект. Парни вкалывают на благо трейдерского сообщества чуть ли ни на голом энтузиазме. Опционально они предлагают пройти обучающие курсы. Не дешёвые, что-то в районе 30 т. р., и ценник доходит до 90. Но, чтоб не жалко было, пусть этот вклад будет как donatation для их open-source разработок. Оплачены они были мной от имени организации, в которой тогда работал, в соответствии со внутренними договорённостями.

И вот на днях Mikhail Sukhov заявил, что кто-то ему позвонил или написал, представившись как плательщик, и попросил отменить оформленную подписку на видеоканал. Детали об этом, вероятнее всего, придуманном им сотруднике мне не известны, предоставлять документальное подтверждение обоснования прекращения оплаченной подписки он отказался. Какой смысл так тупо и прямолинейно кидать клиента? Тут же в переписке хитрожопый михаил не забыл сделать мне выгодное предложение — повторно купить те же курсы за 10 т. р. Из СМИ, видимо, он узнал, что у плательщика отозвали лицензию и расчёт был на то, что в обстоятельствах некой сомнительной просьбы и договорных отношений уже никто не разберётся.

( Читать дальше )

Руководитель алго-команды на западных рынках на конференции смартлаба

- 03 августа 2015, 13:54

- |

Вот некоторые тезисы из того, что он сказал:

- все hft делают примерно одно и то же

- используют примерно 4 типа предикторов

- в торговле hft все просто, не надо ничего придумывать, все и так известно

- но при этом, если я вам расскажу всё, вы не сможете это повторить

- этот бизнес становится сложнее с каждым годом, конкуренция растет

- начать свой hft бизнес сейчас нереально, разве что только если сосредоточиться на низкочастотном трейдинге. Это доступно даже людям со средними способностями.

- знания ничего не значат, куда важнее каким обраом человек мыслит

- единственный шанс закрепиться в индустрии — это попасть junior quant'ом в алго-команду.

- научить торговать человека руками безумно сложно

- давление книги (book pressure) — анализ стакана по сути

- давление трейдов (trade pressure) — анализ истории всех сделок

- и относительное значение (trade pressure) — анализ корреляций

https://market.smart-lab.ru/confa/

ММВБ прижмет роботов фронтранеров и спуферов

- 28 июля 2015, 20:39

- |

На ММВБ собираются ввести штрафы, вплоть до отключения от торгов за спуфинг и фронтраннинг.

Вообще говоря эти тактики довольно обычны для высокочастотных робототорговцев.

Хотелось бы правда подробностей от биржи, что конкретно они будут понимать под спуфингом и фронтраннингом. Ибо на практике самая обычная здоровая конкуренция в стакане и обычная борьба в аукционе за лучшую цену — может быть при желании класифицирована как эти «нарушения».

И мне вот непонятно, вытеснят с рынка тех кто мешает мне или вытеснят меня :)))

«В недобросовестной алгоритмической торговле возникают ситуации нескольких типов, наибольший интерес представляют спуфинг (выставление заявки без цели её исполнения для искусственного увеличения спроса или предложения) и фронтраннинг (в текущем контексте: перехват сделок невысокочастотных трейдеров высокочастотными роботами и последующая реализация позиции по менее выгодной для контрагента цене)», — объясняет руководитель управления интернет-трейдинга «Открытие Брокер» Александр Дубров.

МосБиржа обсуждает штрафы за манипулирование при высокочастотной торговле

- 28 июля 2015, 19:53

- |

Московская биржа готовит штрафы до 1 млн рублей за манипулирование для высокочастотных трейдеров.

www.finanz.ru/novosti/aktsii/mosbirzha-namerena-vvesti-sankcii-dlya-robotov-1000742519

Немного об HFT стратегиях

- 21 июля 2015, 09:27

- |

О некоторых особенностях, свойственных высокочастотным стратегиям, рассказывает Dr Jonathan Kinlay в своем блоге. Представляю здесь перевод его статьи.

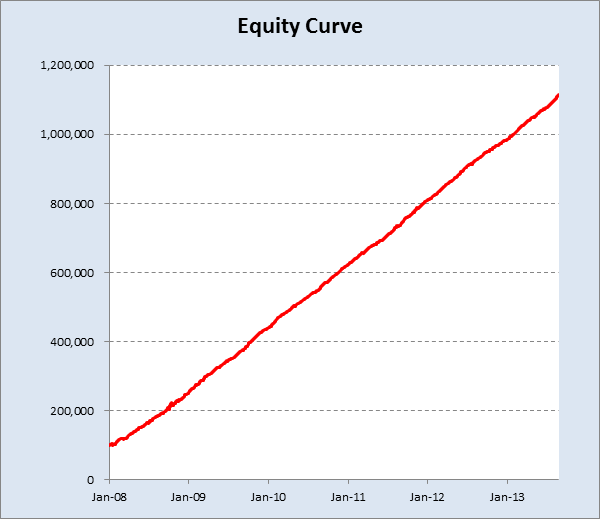

Большинство инвесторов, вероятно, никогда не видели эквити высокочастотной стратегии. Есть объективные причины этого: в связи с типичной производительностью таких стратегий, фирмы, использующие их, мало нуждаются в привлечении стороннего капитала. Кроме того, HFT алгоритмы имеют ограничения по емкости, которая очень важна для институциональных инвесторов. Поэтому интересно наблюдать реакцию инвестора на прибыльность HFT стратегии, которую он видит впервые. Привыкший к коэффициенту Шарпа в диапазоне 0,5-1,5 или до 1,8, при удачном стечении обстоятельств, он бывает поражен тем, что такие стратегии показывают значения коэффициента, выражаемые двузначными числами.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 4

- 16 июля 2015, 09:21

- |

Начало в моем блоге.

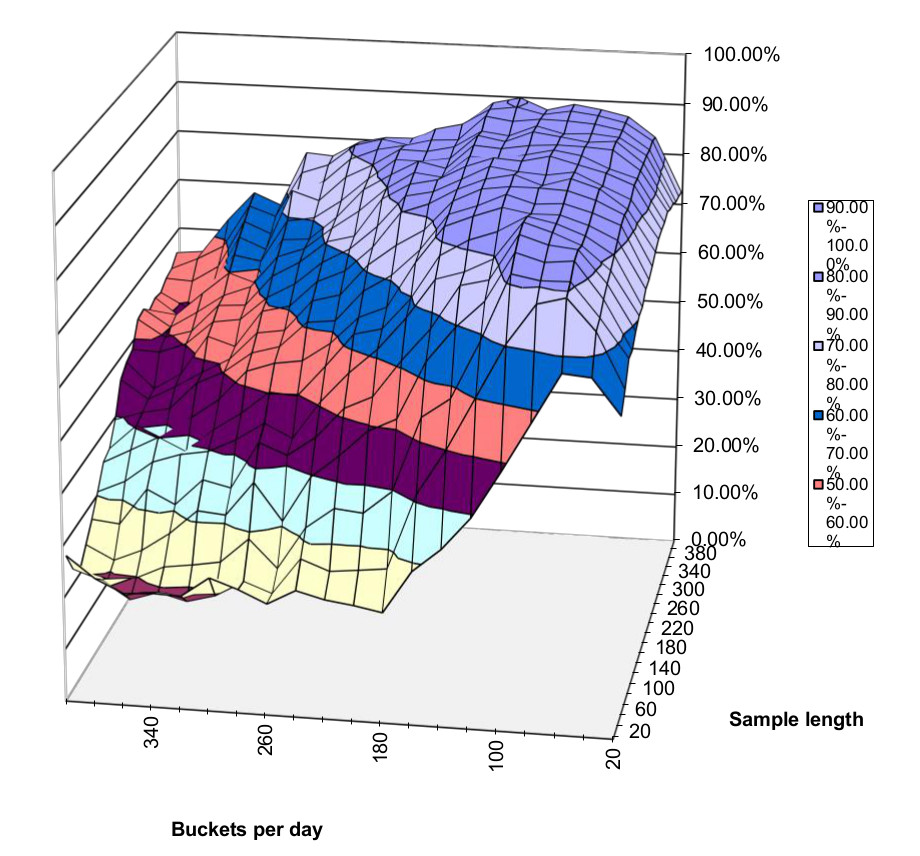

Условные вероятности

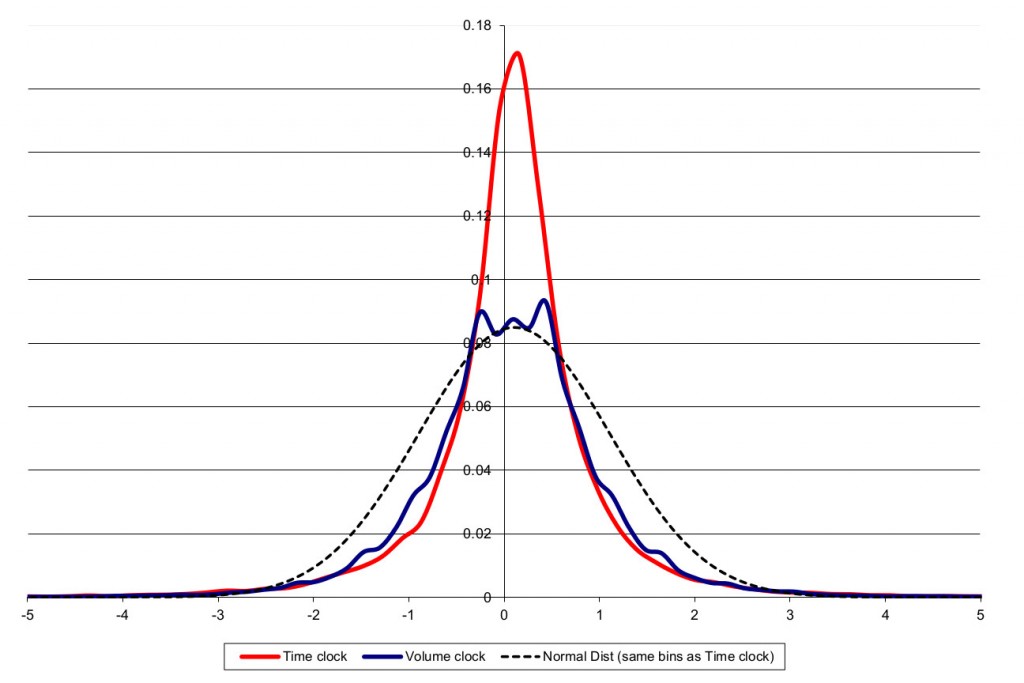

Для получения условных вероятностей, упомянутых нами в конце части 3, нужно вычислить совместное распределение VPIN и абсолютных приращений. Для этого сгруппируем VPINы c 5% шагом и абсолютные приращения в отрезки по 0,25%, чтобы отобразить дискретные распределения. Затем получим совместное распределение ( ). Из этого совместного распределения выведем два распредения условной вероятности.

). Из этого совместного распределения выведем два распредения условной вероятности.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 3

- 13 июля 2015, 15:08

- |

Начало в моем блоге.

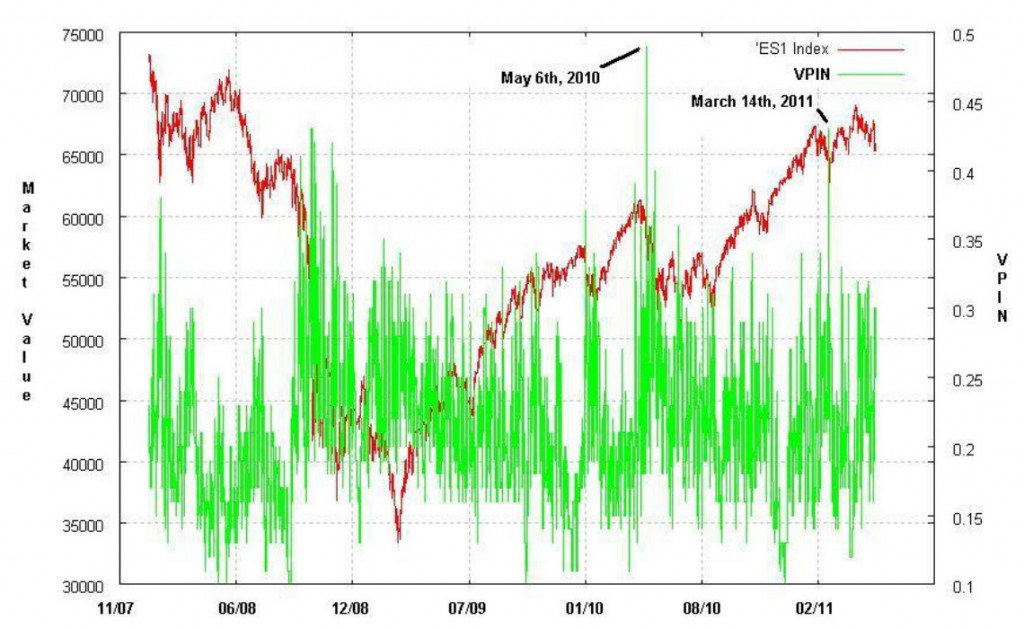

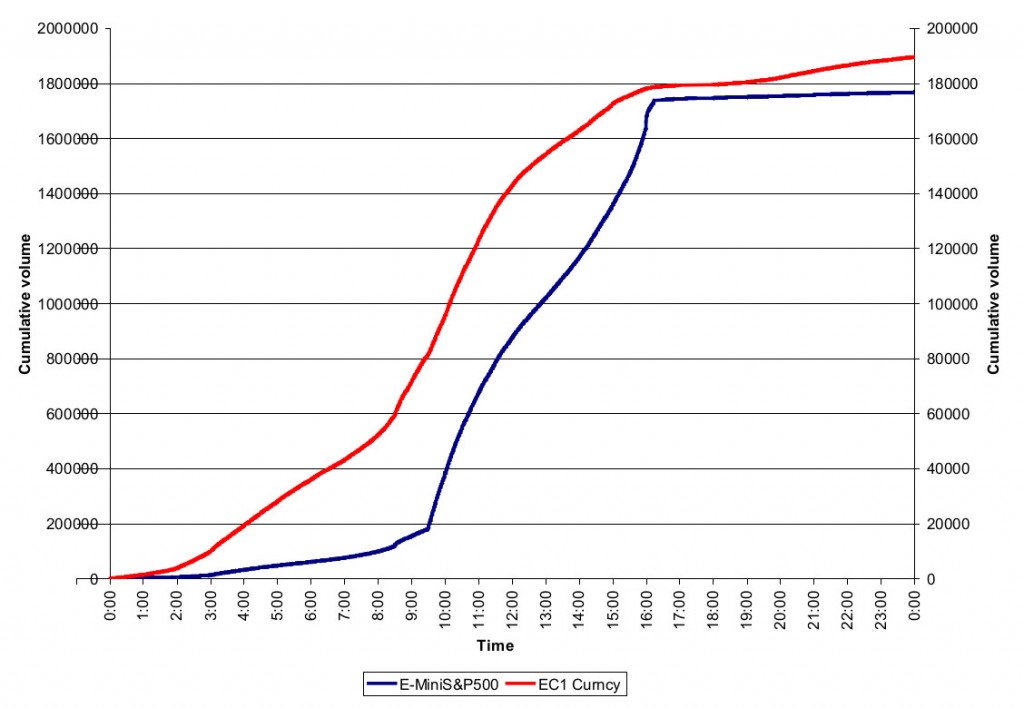

Для проверки робастности нашего вычисления VPIN мы продемонтрируем применение этой метрики для двух наиболее активно торгуемых фьючерсных контрактов: E-mini S&P500 (торгуемый на СМЕ) и фьючерс на сырую нефть WTI (торгуемый на NYMEX). Выборка взята на интервале с 1 января 2008 года по 6 июня 2011 года, сшитая по точкам наибольшего объема в дни экспираций. Размер пакета возьмем равным 1/50 от среднего дневного объема нашей выборки (V). Параметры вычисляются в скользящем окне размером n=50 ( что эквивалентно одному среднему дню по объему).

S&P500

На графике в заглавии поста показан ценовой график фьючерса E-mini S&P500 и его метрики VPIN. Метрика токсичности в основном стабильна, хотя и демонстрирует значительную волатильность. Отметим, что VPIN достигает наивысшего уровня в выборке 6 мая 2010 года, когда на бирже произошел большой обвал котировок. Такой высокий уровень VPIN согласован с потоком ордеров, который был большей частью односторонним в это время. Такая исключительная токсичность приводит к тому, что некоторые маркет мейкеры вынуждены потреблять ликвидность, вместо того, чтобы предоставлять ее и в итоге прекращают свои операции на рынке.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 2

- 08 июля 2015, 11:28

- |

Прошлая часть — в моем блоге.

Стандартный подход к вычислению PIN состоит в нахождении методом максимального правдоподобия ненаблюдаемых параметров (α,δ,μ,ϵ) описывающих стохастический процесс трейдов, и последующем вычислением PIN из этих параметров. Мы представим аналитическую оценку токсичности, не требующую промежуточного вычисления ненаблюдаемых величин. Мы обновляем нашу метрику в привязке к объемам для учета скорости прибытия новой информации на рынок. Эта метрика, которая называется VPIN, предоставляет простую оценку токсичности потока ордеров в высокочастотном окружении.

Природа информации и времени

Информация в модели последовательной торговли в общем виде представляет из себя данные, которые несут сообщение о будущем уровне цены актива. На эффективном рынке, значение цены актива отражает его полную информационную величину, в связи с тем, что информированный трейдер стремится получить прибыль от владения этой информацией. Так как маркет-мейкер может занимать как длинную, так и короткую позиции, будущие движения актива влияют на его прибыльность, и он пытается извлечь информацию из паттернов торговли. Эти его попытки отражаются в устанавливаемых уровнях бида и аска.

( Читать дальше )

Измерение токсичности потока ордеров. VPIN для HFT. Часть 1

- 07 июля 2015, 14:20

- |

В статьях об индикаторе PIN мы определили, что на рынке присутствуют два типа трейдеров — информированные и неинформированные. Заявки неинформированных трейдеров всегда подвержены adverse selection risk со стороны информированных. Ситуация, когда после исполнения таких заявок цена движется в невыгодную для неинформированных участников сторону, называется токсичностью потока ордеров. Индикатор PIN служил для измерения этой токсичности, в данной статье мы рассмотрим усовершенствованный индикатор VPIN, который применим и для высокочастотной торговли. Цикл статей основан на публикации Maureen O’Hara "Flow Toxicity and Liquidity in a High Frequency World". Будет все описываться очень подробно, потому что, кроме нахождения непосредственно VPIN, в этой публикации много интересных выводов и фактов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал