ipo

Суверенный инвестфонд Катара купил ГДР En+ в рамках IPO на $300 млн

- 03 ноября 2017, 11:38

- |

По его словам, также в сделке приняли участие Российский фонд прямых инвестиций (РФПИ) с партнерами, которые купили бумаги на $25 миллионов.

Цена размещения глобальных депозитарных расписок (ГДР) в рамках IPO многопрофильного холдинга En+ составляет $14 за бумагу, компания оценена в $8 миллиардов.

При этом общий размер предложения составляет 107,14 миллиона расписок, что соответствует $1,5 миллиарда по цене предложения.

Прайм

- комментировать

- Комментарии ( 0 )

En+ - цена размещения ГДР в рамках IPO составила $14 за расписку

- 03 ноября 2017, 10:37

- |

При этом общий размер предложения составляет 107,14 миллиона расписок, что соответствует $1,5 миллиарда по цене предложения.

Прайм

GLOBALTRUCK MANAGEMENT объявляет цену акций в рамках IPO - 132 руб/акция

- 03 ноября 2017, 09:21

- |

Информация о Размещении

Цена акций установлена на уровне 132 рубля за одну Акцию.

Совокупный объем Размещения составил 3,5 млрд рублей без учета опциона дополнительного размещения и 3,85 млрд рублей при условии реализации опциона дополнительного размещения в полном объеме.

Размещение акций включает продажу Акций дополнительного выпуска на сумму 2,8 млрд рублей и продажу размещенных Акций на сумму 0,7 млрд рублей.

( Читать дальше )

Комиссия по ценным бумагам и биржам (SEC) США ополчилась на знаменитостей, рекламирующих IPO и ICO

- 02 ноября 2017, 17:35

- |

01.11.2017

Комиссия по ценным бумагам и биржам (SEC) США обеспокоена тем, что различные знаменитости все чаще высказываются в поддержку тех или иных сделок по размещению акций (IPO) или токенов (ICO) и могут тем самым вводить в заблуждение розничных инвесторов — обычных американцев без специальных знаний и навыков.

В среду SEC неожиданно обнародовала крайне жестко сформулированное предупреждение, рекомендовав «звездам» воздержаться от подобных высказываний. Члены комиссии подчеркнули, что одобрение IPO или ICO знаменитостями может быть противозаконным, если компании не раскрывают информацию о вознаграждении за такие заявления.

«Знаменитости, которые поддерживают инвестиционные размещения, зачастую не обладают достаточными экспертными знаниями, чтобы удостовериться, что инвестиции являются надлежащими и соответствуют федеральному законодательству о ценных бумагах», — говорится в сообщении SEC.

( Читать дальше )

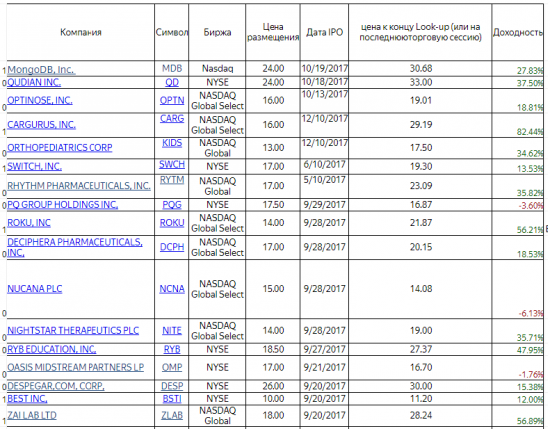

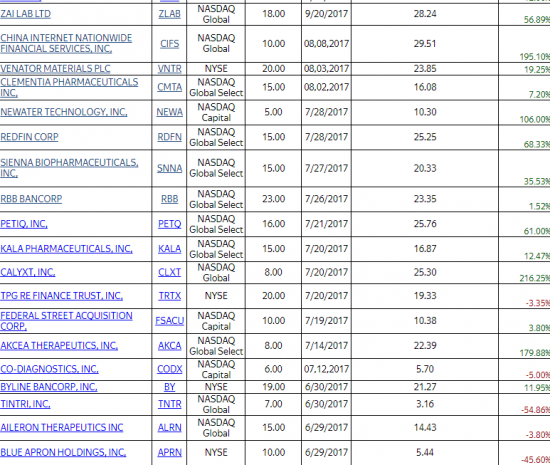

Как и сколько можно заработать на IPO. Анализ 2017

- 02 ноября 2017, 05:53

- |

Нью-Йоркская фондовая биржа в дни IPO Snap Inc.

Многие мои друзья пользуются Dropbox, заказывают такси в Uber, во время отпуска снимают квартиры через Airbnb и считают, что Xiaomi — убийца Apple. Каждая из этих компаний стоит десятки миллиардов долларов, но это экспертная, а не рыночная оценка — их акции не торгуются на бирже. Выход этих компаний на биржу ждет большинство инвесторов. И если завтра объявят о торгах акциями Uber, выстроится очередь желающих. Ниже я расскажу, как зарабатывают на первичных размещениях акций и чем они опасны для инвестора.

Что такое IPO

Первичный выход компании на биржу называется IPO — Initial Public Offering. Какие преимущества дают проведения IPO для компании:

- Привлечение капитала за счет продажи части бизнеса.

- Объективная рыночная оценка компании.

- Мотивация менеджмента в зависимости от стоимости бизнеса.

- Лояльное кредитование банками под залог акций.

( Читать дальше )

Книга заявок на IPO En+ покрыта по $14 за расписку

- 01 ноября 2017, 19:14

- |

Инвесторы подали заявки на покупку глобальных депозитарных расписок En+ по нижней границе ценового диапазона — $14 за бумагу.

Ценовой диапазон составлял $14-17 за GDR.

Книга заявок покрыта на ранее объявленный диапазон.Финанз

Честно о трейдинге или "Кукл" для меня предсказуем.

- 27 октября 2017, 09:44

- |

Сегодня пятница, но я всё равно вас рад видеть)))

Есть такая популярная акция, от слова «популярная» — это ДВМП ао.

Не раз уже встречал на разных форумах, как в неё загоняют инвесторов, и не только в неё...

Смотрите внимательно на график ниже, где проведено IPO.

Выкиньте из головы раз и навсегда, что если бумага упала, она обязательно отрастёт!

Вырастет только фундаментально сильная акция!

Месячный график ДВМП ао.

Месячный график развода «Быков» — нас дружно ведут на «Бойню»!

( Читать дальше )

Доля акций Globaltruck в свободном обращении после IPO составит до 49,89%

- 23 октября 2017, 10:17

- |

«Размещение акций будет включать продажу до 21,21 миллиона акций дополнительного выпуска и продажу до 7,95 миллиона размещенных акций (с учетом опциона дополнительного размещения) компанией GT Globaltruck Limited (»Продающий акционер"). Ожидается, что после размещения доля акций в свободном обращении составит до 49,89% (при максимальном объеме размещения и при условии реализации опциона дополнительного размещения в полном объеме)"

Cовокупный объем размещения может составить от 3,85 миллиарда рублей до 4,23 миллиарда рублей.

Компания планирует привлечь от 2,8 миллиарда до 3,08 миллиарда рублей от продажи акций дополнительного выпуска.

( Читать дальше )

En+ объявила ценовой диапазон в рамках IPO в $14-17 за ГДР

- 23 октября 2017, 09:39

- |

Компания в ходе IPO предложит от 15,8% до 18,8% акций.

Ожидается, что от этого размещения бумаг будет выручено около $1,5 миллиарда.

Компания оценена при этом в $7-8,5 миллиарда.

Прайм

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал