m&a

🔔 Основатель CarMoney выступит на XIII Российском M&A Конгрессе

- 19 апреля 2023, 18:15

- |

Уважаемые инвесторы и читатели!

Хотим поделиться отличной новостью. 20 апреля основатель финтех-сервиса CarMoney, Антон Зиновьев, примет участие в XIII Российском M&A Конгрессе и выступит в сессии «Pre-IPO, IPO&SPO и частные размещения».

Это знаковое событие на финансовой арене, где ведущие специалисты отрасли обсудят текущие тенденции на рынке, возможности для стратегов и инвесторов, налоговые и юридические тонкости, будущее M&A индустрии и другие актуальные вопросы.

В 2022 году финансовые рынки столкнулись с новыми вызовами, и рынок слияний и поглощений стал импульсом к развитию некоторых сегментов экономики.

Мы уверены, что участие нашего основателя в таком важном мероприятии поможет нам быть в курсе всех последних тенденций и развивать нашу компанию в соответствии с требованиями времени.

Мы обязательно расскажем вам об основных интересных моментах дискуссии и будем рады поделиться новыми идеями и планами нашей компании.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Infineon Technologies поглощает GaN Systems за $830 млн

- 15 апреля 2023, 10:03

- |

2 февраля до открытия рынка Infineon Technologies AG (Xetra: IFX) опубликовала отчёт за 1 квартал финансового 2023 г. (1Q FY23), закончившийся 31 декабря 2022 г. Выручка выросла на 25% до €3,62 млрд. Так называемый «Segment result» (скорректированная операционная прибыль) взлетела на 54% до €1,1 млрд.

Операционная прибыль взлетела на 57% до €966 млн. Чистая прибыль взлетела на 59% до €728 млн. Скорректированная чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Adjusted diluted EPS) €0,64 против €0,41 в 1Q FY22.

Согласно Dow Jones, аналитики в среднем ожидали выручку €4 млрд, segment result €1 млрд и чистую прибыль €675 млн.

Свободный денежный поток (FCF) €25 млн против €378 в 1Q FY22. Деньги, денежные эквиваленты и к/с фин.вложения составили на конец квартала €3,7 млрд. Чистый долг сократился c €1,95 млн до €1,76 млрд. «Чистый долг / LTM EBITDA» менее 1.

CEO Jochen Hanebeck, комментируя результаты за квартал, заявил, что сохраняется стабильный спрос в сегменте возобновляемой энергетики и электромобилей. Более слабый спрос компания видит в секторах персональных компьютеров, смартфонов и дата-центров. Портфель заказов (backlog) упал с €43 млрд до €38 млрд.

( Читать дальше )

Softline объявляет о приобретении компании-разработчика продуктов для управления цифровым контентом

- 14 апреля 2023, 14:06

- |

Компания Softline ставит перед собой амбициозную цель – занять лидирующее место на рынке прикладного программного обеспечения. Перспективы роста ЕСМ-направления по различным оценкам варьируются от 10% до 13% ежегодно и перекликаются с общей динамикой роста рынка корпоративных приложений.

Больше деталей по ссылке

softline.ru/about/news/gk-softline-obyavlyaet-o-priobretenii-kompanii-razrabotchika-tsitros

Рынок M&A сдерживают запреты и опасения

- 10 ноября 2022, 13:37

- |

Подробнее – в материале «Ъ».

RAZB0RKA отчета ЮНИПРО по МСФО - 2кв'22. Когда "сдадутся" немцы?

- 24 сентября 2022, 12:34

- |

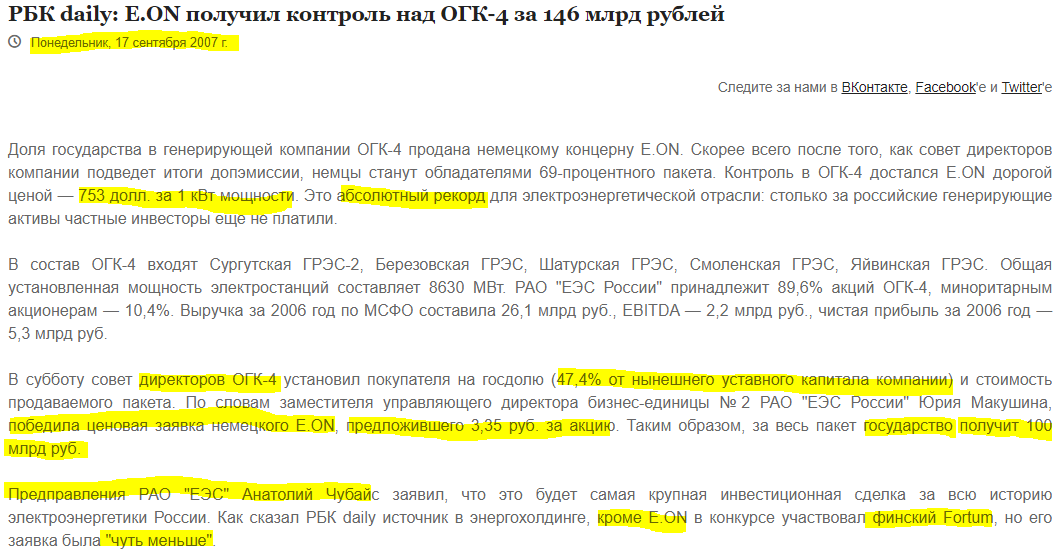

Разбор отчета ЮНИПРО хочется начать с небольшой предыстории

Вам не кажется странным название компании?

Почему отсутствует традиционная приставка РУС? Или ЭНЕРГО?

Все дело в том, что ЮНИПРО, это дочка немецкого UNIPER, принадлежащего финскому FORTUM

Да-да, того самого UNIPER, национализированного правительством Германии

А как пакет акций стратегической компании попала в руки «недружественных» немцев?

Дело в том, что они не всегда были «недружественными»

В 2007 году немецкая E.ON (старое название UNIPER) по космической оценке купило гос.пакет в ОГК-4 (старое название ЮНИПРО)

( Читать дальше )

RAZB0RKA news Сегодня открывается ВЭФ 2022. Могут быть новости про крупные сделки. РУСАЛ+НОРНИКЕЛЬ?

- 05 сентября 2022, 09:18

- |

Часто на таких площадках анонсируются крупные сделки

В том числе, и сделки слияния и поглощения (M&A)

В разборке МСФО НОРНИКЕЛЬ 23 августа писал, что возможно на ВЭФ мы услышим новости про обьединение с РУСАЛ

https://t.me/razb0rka/129

https://smart-lab.ru/blog/831399.php

В программе ВЭФ 8 выступлений представителей НОРНИКЕЛЬ и 1 выступление РУСАЛ

#НОРНИКЕЛЬ #РУСАЛ

Softline приобретает контрольный пакет акций компании ООО «Ваш платежный проводник»

- 01 августа 2022, 16:23

- |

Группа «Ваш платежный проводник» предлагает уникальные продукты для банковского сектора – начиная с систем автоматизации управления эквайринговыми процессами и мультивендорного платежного ПО, заканчивая комплексными клиентскими решениями, интеграцией с кассовыми системами и внешним ПО.

Для Softline сделка позволит диверсифицировать направления деятельности, расширить линейку продуктов и решений, а также создавать новые продукты в части эквайринга и платежной индустрии в целом на базе разработок ВПП.

Softline активно растет и развивается с помощью M&A. С конца 2020 финансового года Softline приобрела несколько компаний с общим годовым оборотом около 200 миллионов долларов США. А в июне Softline купила компанию Seven Seas Technology (SST), системного интегратора и поставщика решений в области информационно-коммуникационных технологий (ИКТ) в ОАЭ.

Больше деталей по ссылке — softline.ru/about/news/softline-usilivaet-svoy-portfel-resheniy-za-schet-priobreteniya-doli-v-kompanii-vash-platezhnyiy-provodnik-lidiruyuschey-na-ryinke-platezhnyih-tehnologiy

Softline приобретает компанию Seven Seas Technology (SST) из ОАЭ

- 03 июля 2022, 09:57

- |

Эта сделка – важный шаг в реализации трехмерной стратегии Softline. В данном случае мы расширяем географическое присутствие и позиционируем себя как лидера в сфере услуг цифровой трансформации в таком важном регионе как Ближний Восток и Африка.

Больше деталей по ссылке — softline.ru/about/news/softline-significantly-bolsters-middle-east-and-africa-presence-through-acquisition-of-seven-seas-technology-continuing-to-expand-its-global-footprint

В эпицентре идеального шторма

- 07 марта 2022, 12:25

- |

В сложной геополитической обстановке, когда широкие слои населения охватили панические настроения, а на фондовых рынках царит неопределенность, хотим рассказать о ситуации, сложившейся на рынке кибербезопасности.

Дэйв ДеУолт, основатель известной венчурной компании NightDragon, специализирующейся на инвестициях в сферу кибербеза, утверждает, что отрасль сейчас находится в эпицентре идеального шторма факторов, вызывающих самый высокий уровень киберрисков за всю историю наблюдений.

Геополитическая напряженность, растущие темпы цифровизации, переход к удаленной работе из-за пандемии коронавируса, распространение “умных” устройств и применение облачных технологий – вот факторы, которые, усиливая друг друга, провоцируют стремительный рост числа киберугроз, а вслед за этим повышение спроса на эффективную защиту и увеличение вложений в кибербезопасность. По мнению основателя NightDragon, инвестиции в отрасль продолжат расти, по крайней мере, в течение следующих 10 лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал