SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

s&p

А Сиплый, то в конце 2014 закрылся на этих

- 30 декабря 2015, 22:05

- |

самых уровнях, что и в этом году, а вот Акцульки подрасли заметно.

- комментировать

- Комментарии ( 7 )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 21 декабря 2015, 12:09

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Вот просто навеяло и пробрало

- 03 декабря 2015, 20:38

- |

Помню несколько лет назад вначале дневных торгов пытался угадать, куда пойдет сиплый, и куда следует открывать RI. Корреляция была высочайшая, достаточно было движения S&P на 5 пт, чтобы двинуть Ришку на 1000 пунктов. Сиплый не то чтобы определял, но на тренд влиял не слабо.

Сейчас посмотрел:

В тем временем в той же вселенной:

( Читать дальше )

Сейчас посмотрел:

В тем временем в той же вселенной:

( Читать дальше )

Акции ММВБ, Российские и Международные индексы, Сырье, Валютные пары. Текущий Анализ. Перепроданности и перекупленности.

- 25 ноября 2015, 10:30

- |

- Величина расчетный показатель от 0 до 10.

- Если меньше 3 — наблюдается текущая перепроданность.

Чем меньше, тем больше перепроданность и вероятность отскока. - Если больше 7 — наблюдается текущая перекупленность.

Чем больше, тем больше перекупленность и вероятность отскока.

- Если меньше 3 — наблюдается текущая перепроданность.

- Остальные данные приведены справочно

- о механизме с примерами: ммвб.инфф.рф/903f15.html

- В данной таблице только перекупленные и перепроданные инструменты, остальные : ммвб.инфф.рф/908f15.html

- Если указанные выше ссылки не открываются пройдите по этой: xn--90ab3aa.xn--h1akva.xn--p1ai/

Что если вместо выбора акций торговать просто индекс?

- 17 ноября 2015, 20:09

- |

Собственно, сабж.

Вопрос скорее к тем, кто торгует на американском рынке — в России кроме десятка акций, большинство из которых является производными от цены нефти, торговать то особо и нечего.

Собственно, если стоит задача не «порвать всех», а спокойно заработать свои 20-30% годовых.

Для этого по хорошему нужно просто вовремя входить и выходить из рынка, играя только на тренде и избегая зон консолидации.

Плюс разумные стоп-лоссы чтобы избежать потерь из-за неожиданных новостей.

Что если просто взять и сидеть в SPY или аналогичном тикере, в качестве бонуса еще получая 2% дивидендов?

Конечно здорово находить акции, которые делают +10% в день (или -10% для медведей), но разве кто-то в здравом уме будет на значительную сумму входить в такие акции? Это чистой воды гэмблинг, никаким трейдингом тут и не пахнет.

В чем я не прав, подскажите?

Вопрос скорее к тем, кто торгует на американском рынке — в России кроме десятка акций, большинство из которых является производными от цены нефти, торговать то особо и нечего.

Собственно, если стоит задача не «порвать всех», а спокойно заработать свои 20-30% годовых.

Для этого по хорошему нужно просто вовремя входить и выходить из рынка, играя только на тренде и избегая зон консолидации.

Плюс разумные стоп-лоссы чтобы избежать потерь из-за неожиданных новостей.

Что если просто взять и сидеть в SPY или аналогичном тикере, в качестве бонуса еще получая 2% дивидендов?

Конечно здорово находить акции, которые делают +10% в день (или -10% для медведей), но разве кто-то в здравом уме будет на значительную сумму входить в такие акции? Это чистой воды гэмблинг, никаким трейдингом тут и не пахнет.

В чем я не прав, подскажите?

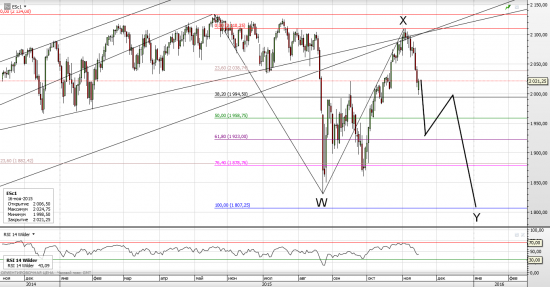

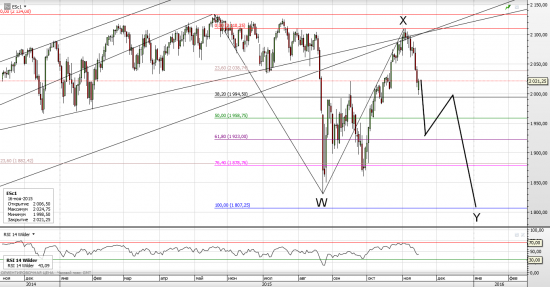

Краткосрочный прогноз по фьючерсу на индекс S&P согласно волновой теории Эллиотта (16.11.2015)

- 16 ноября 2015, 16:23

- |

В ближайшее время, скорее всего, фьючерс на индекс S&P будет падать. Первые цели находятся в районе 1807. График взят отсюда.

Санта не придет?

- 13 ноября 2015, 01:43

- |

В продолжение поднятого вопроса о предновогоднем ралли хочется выделить несколько моментов, а точнее фактов, на которые возможно не все обращают внимание.

1. Динамика S&P 500 в разрезе года.

Текущий год стартовал с отметки 2059,00 пунктов, на данный момент значение индекса 2075,00. С января по ноябрь 2015 года доход составляет всего +16 пунктов, или 0,78%.

В прошлом году за аналогичный период индекс демонстрировал 10,35% дохода, к концу года прибавил еще 1,5%.

2. Техническая картина.

Потенциал роста в техническом плане существенно ограничен. Сопротивление образованное многочисленными вершинами располагается в области 2120,00. Хай на 2134,72, а это всего 50 пунктов вверх от текущих значений.

( Читать дальше )

Долгосрочный прогноз по фьючерсу на индекс S&P согласно волновой теории Эллиотта

- 10 ноября 2015, 19:54

- |

http://ruh666.livejournal.com/78952.html

взято отсюда http://right-dexter.com/budushee-rynkov/fyuchers-na-indeks-sp

В марте 2009 мы закончили плоскую коррекцию в волне IV и сейчас находимся в волне V. В рамках этой волны в марте этого года мы закончили тройку и сейчас находимся в четвёрке. Судя по тому, что соответствующая ей двойка длилась около полутора лет, она, скорее всего, продлится не меньше. Форма этой четвёрки может быть пока любой. Вероятные мишени находятся в диапазоне 1475-1726. Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

взято отсюда http://right-dexter.com/budushee-rynkov/fyuchers-na-indeks-sp

В марте 2009 мы закончили плоскую коррекцию в волне IV и сейчас находимся в волне V. В рамках этой волны в марте этого года мы закончили тройку и сейчас находимся в четвёрке. Судя по тому, что соответствующая ей двойка длилась около полутора лет, она, скорее всего, продлится не меньше. Форма этой четвёрки может быть пока любой. Вероятные мишени находятся в диапазоне 1475-1726.

Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

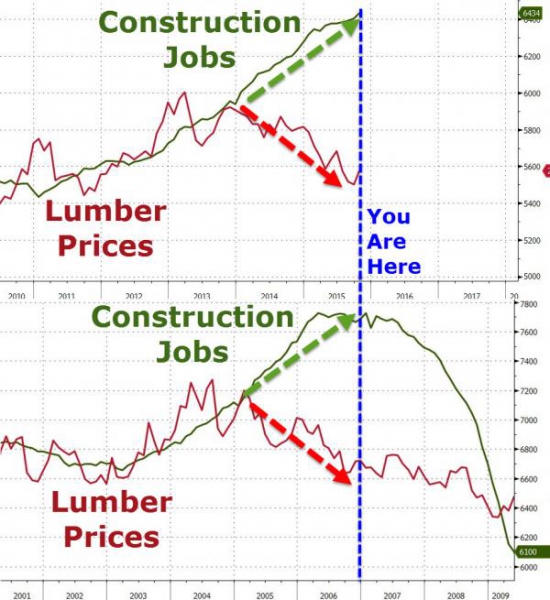

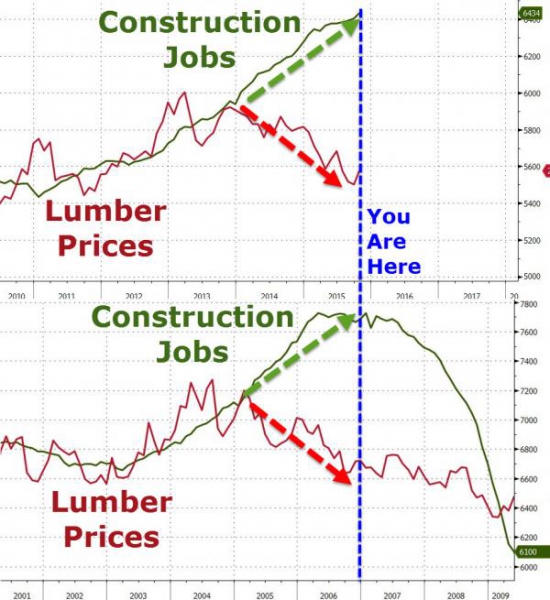

Доктор околовсяческих наук и профессор рюхизма Обдолбай ХохотаевСовпадение? Не думаю (С) // ДВЕ крутые картинки

- 10 ноября 2015, 12:17

- |

Сравнение пар индикаторов: рабочие места и индексы деловой активности, мол это предвестник перегрева. И вот видим, что в шаге от обвала как в 2008 году :) Как вам такие картинки? Источник: http://www.zerohedge.com/news/2015-11-09/about-surge-retail-construction-jobs

( Читать дальше )

( Читать дальше )

S&P повысило рейтинг Украины в иностранной валюте до В "стабильный"

- 19 октября 2015, 22:22

- |

Продолжаем статьи про дефолт Украины, жду комментариев умников, которые рассказывали про крах 2 недели назад )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал