s&p500

Наши заблуждения

- 29 сентября 2021, 12:13

- |

Позвольте набросить!

Вот одно из часто встречаемых сейчас заблуждений: “Staks only go up! Медвежьего рынка больше не будет! ФРС напечатает сколько угодно денег потому, что у них не связаны руки и любые просадки будут выкуплены.”

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Республиканцы в Сенате США заблокировали продление лимита госдолга. Доллар в Лонг!!!

- 29 сентября 2021, 12:09

- |

S&P 500 short...

- 29 сентября 2021, 12:03

- |

S&P500 29.09.2021

- 29 сентября 2021, 10:33

- |

Upd: сработал тейк, +10 пунктов.

Коррекция на SP500: ее перспективы и влияние на Россию

- 29 сентября 2021, 07:44

- |

Поговорим о коррекции на Америке и ее возможном влиянии на рынок РФ.

Всем доброе утро!

Коррекция на s&p500 продолжается.

Коррекция на Америке, которая пока имеет глубину 5,3%, не закончена. Это показал вчерашний день. И пока картина на индексе рисуется не самая бычья, это мягко говоря. Что может получиться в данном контексте?

Сейчас уровень, определивший текущую глубину как 5.3%, не проявил силы. По крайней мере, пока. А раз он не проявил силы, значит, мы обязаны считать его слабым. А что следует ожидать от слабого уровня – его пробоя.

Исходя из своих логических умозаключений, предполагаю, что коррекцию мы должны увидеть на Америке более глубокую, нежели тот диапазон, который мы видим уже. Мной ранее было замечено, что наилучший вариант – это более глубокое снижение на Америке, лишь бы оно просто не стало драматическим.

( Читать дальше )

выступление Пауэлла 28 09 2021 и личное мнение: почему Пауэлл сделал сальто с переворотом и к чему приведёт политика ФРС

- 29 сентября 2021, 06:13

- |

Рынки вчера упали:

реакция на выступление Пауэлла была резкой.

Теперь о самом выступлении.

Председатель Федеральной резервной системы Джером Пауэлл предупредил членов Банковского комитета Сената о рисках повышения инфляции во время выступления во вторник, 28 сентября 21г.

«Инфляция останется повышенной в ближайшие месяцы, прежде чем замедлится».

«По мере того как экономика продолжает восстанавливаться и расходы восстанавливаются, мы наблюдаем повышательное давление на цены, особенно из-за узких мест в поставках в некоторых секторах», — сказал Пауэлл.

«Эти последствия были более значительными и продолжительными, чем ожидалось, но они ослабнут, и по мере их наступления ожидается, что инфляция вернется к нашей долгосрочной цели в 2%».

Пауэлл предупредил, что узкие места в поставках, трудности с наймом и другие ограничения могут оказаться более значительными и более устойчивыми по мере продолжения восстановления экономики, что создает повышательные риски для инфляции.

( Читать дальше )

Обвал рынка или рост дальше

- 28 сентября 2021, 20:09

- |

Лично мне пох.й., я торгую внутри дня в обе стороны. Просматриваю описанные выше посты в основном как ленту в соцсети. Но сегодня почему-то меня осенило! Ни те, кто ждет рост, ни те, кто ждет обвала НИХЕРА не знают, что будет на самом деле!

Более того, я предполагаю, что и товарищи уровня Баффета не знают ответа на этот вопрос. Слишком много векторов, потенциальных векторов, чтобы возможно было хоть сколько нибудь приблизительно предположить о том, какая результирующая. Относительно миллиардеров можно поспорить, но вот то, что россиянцы — смартлабовцы ни сном ни духом — это можно в камне вырезать! И что из этого следует!? — да то, что и первые и вторые (за рост или за падение) просто прямо и откровенно гадают, при этом, как я понимаю большинство стоят или заходят в позицию на этом.

( Читать дальше )

S&P 500 short...

- 28 сентября 2021, 18:54

- |

Сворачивание QE не за горами

- 28 сентября 2021, 18:49

- |

ФРС сменила тон своей риторики

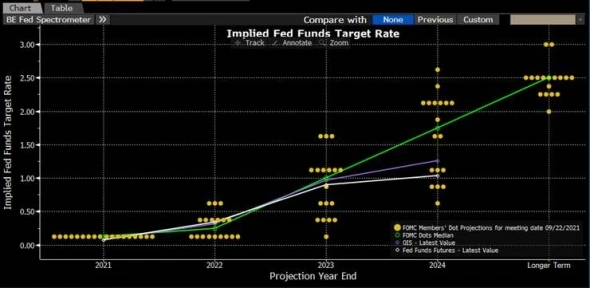

Риторика ФРС, озвученная по итогам сентябрьского заседания FOMC, была ястребиной. Регулятор озвучил, что, вероятно, объявит о сворачивании QE (в народе – тапер) уже в этом ноябре и в итоге свернет программу количественного ослабления к середине 2022 года. Это означает, что темп сокращения покупок составит 15 млрд долл. США в месяц. Кроме того, ФРС уже не ждет исключительно хорошего отчета по рынку труда и готова довольствоваться приемлемым. 50% членов ФРС говорят о росте ставки уже в 2022 году.

Есть ли единогласие среди членов ФРС сейчас и какие есть риски?

Среди членов ФРС все еще нет согласия и об этом могут говорить следующие факторы:

- Джером Пауэлл известен своими более острожными и пессимистичными взглядами на экономику и с наибольшей вероятностью не находится

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал