s&p500

Еженедельный технический анализ финансовых рынков

- 08 февраля 2021, 15:09

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков https://youtu.be/h0IaCe6-8F4

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Публичный трейдинг 8 февраля 2021

- 08 февраля 2021, 09:47

- |

( Читать дальше )

мнение о рынке: рынок перекуплен, но может и еще вырасти (шортисты могут слить счет, пока ждут свой медвежий рынок, который придет, но,возможно, придет не так скоро)

- 08 февраля 2021, 08:25

- |

- P/E индекса S&P500 около 40 при среднем историческом 16,

- индекс Баффета (отношение рыночной капитализации к ВВП) на историческом максимуме,

- 20% публичных компаний — это компании — зомби (доналоговая прибыль меньше стоимости обслуживания долга) и компании — вампиры (EBITDA ниже 0),

- постепенный рост инфляции (особенно продовольственной) создает риск увеличения процентных ставок в долгосрочной перспективе (возможно, с 2022г.), при росте стоимости обслуживания долга может быть волна банкротств.

Движения вниз нельзя назвать коррекциями и быстро выкупаются

(коррекцией называется падение от 10%).

Если рынки перекуплены, то отсюда не следует, что падение начнется прямо сейчас и индексы надо шортить.

Например, S&P500 вполне может вырасти до 4000 и пойти выше, нефть пойти выше $60.

Индекс РТС может и вернуться на 1 500 (нефть, газ и остальные индексы же растут) — такое возможно.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 07 февраля 2021, 10:24

- |

В этом выпуске много уделил внимания инфляции, т.к. на мой взгляд, ситуация с годовыми темпами уровня цен нарастают, а если учесть ситуацию с издержками на единицу продукции в США и вовсе настораживают.

Пара слов о странной ситуации со статистикой США: растет деловой цикл в январе, при том, что экономика 4-й месяц подряд не создает рабочие места – странно все это.

Такого вы не найдете в СМИ!!!

( Читать дальше )

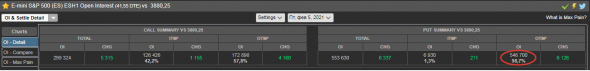

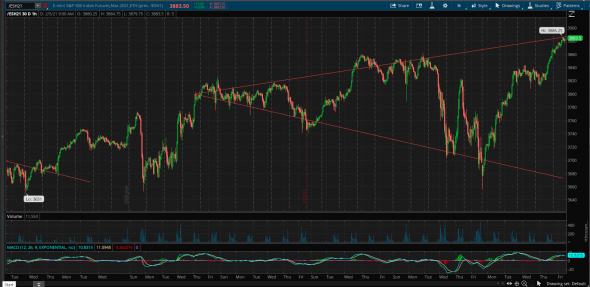

Замеры линейкой SP500 - нас ждет вертикальный канал!

- 07 февраля 2021, 02:46

- |

Хочу поделиться своими наблюдениями – замерами линейкой графика SP500.

Условия: таймфрейм – день, период – с 2016 года, интервал – календарный год с 1 февраля по 31 января, масштаб графика (шкал на графике) фиксированный, замеры производятся по линии MA 50.

Живопись на графике:

- MA 50 по цене закрытия.

- Каналы «от руки».

- Пара важных (на мой взгляд) уровней.

- Годовая линейка по линии MA.

Понеслась (про вертикальный канал — в конце поста).

График 1 – 2016.

Мы можем наблюдать спокойный, планомерный, почти без резких движений растущий на 12,30% график в основном канале (этот канал очень важный вплоть до сегодняшнего дня и, я уверен, на много лет вперед). Почти пол года цена двигалась по верхней границе канала (и даже над границей), а другие пол года график гулял вокруг середины канала.

( Читать дальше )

Анализ COT CFTC: NON REPORTABLE перевернулись из шорта в лонг по NASDAQ, увеличили лонг в S&P500, но при этом увеличили лонг в индексе доллара

- 06 февраля 2021, 13:07

- |

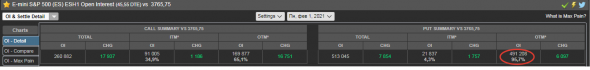

Программа считает еженедельные лонг минус шорт по каждой категории участников рынка и строит график в excel.

Если лонгов больше, чем шортов, то цифра зеленая.

Если шортов больше, чем лонгов, то цифра красная.

Обычно, рост индекса доллара — это risk off.

Но сейчас получается наоборот.

«Все смешалось в доме Облонских», как говорится.

Но на финансовых рынках мешанина опасна.

Обратите внимание на слайд.

По NASDAQ интересно.

NON NEPORTABLE перевернулся из шорта в лонг,

По S&P 500 очень интересно:

NON Reportable увеличил лонги (лонг минус шорт у NON REPORTABLE за неделю почти удвоился).

Но пока ставки NON REPORTABLE маловаты, ЗАТО ОПТИМИЗМ ЭТИХ «ХОМЯКОВ» РАСТЕТ.

Возможно, оптимизм хомяков еще смогут увеличить, а потом крупняк этих хомяков сможет сожрать !

По индексу доллара

— хеджеры немного уменьшили лонги (но лонговая полиция остается значительной),

( Читать дальше )

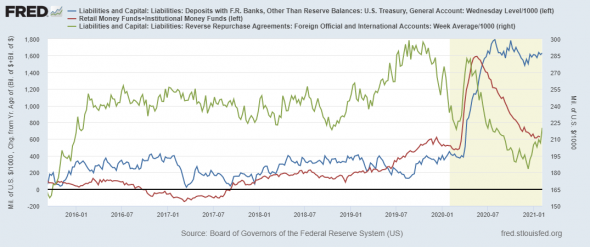

Состояние денежного рынка США и долларовой ликвидности

- 05 февраля 2021, 13:02

- |

На прошлой неделе денежный рынок США снова продемонстрировал избыточную ликвидность на сетах до востребования. Спрос на дневные РЕПО со стороны нерезидентов сигнализирует о росте спроса на долларовую ликвидность на международном рынке – это должно поддержать долларовых быков.

Об этом и о многом другом в данной статье.

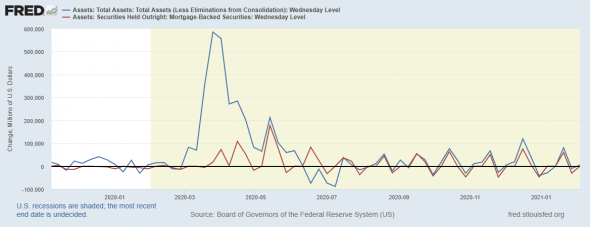

Баланс ФРС на прошлой неделе скромно вырос на 5 млрд долларов, как обычно, это произошло в основном за счет покупки ипотечных облигаций

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Как видим, на прошлой неделе оба показателя немного выше ноля, и локальный цикл роста показателей начался.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал