s&p500

Пополнился список американских акций, которые дают с плечами на СПБ.

- 23 октября 2018, 20:23

- |

В любом случае, список пополнился Интел, АМД,Nvidia, Майкрософт и Нетфликс.

Полный список маржинальных бумаг, у моего брокера Альфа-директ:

Отличная новость. Я смотрю на неё с точки зрения психологии (похоже, я всё больше склоняюсь к бихевиоризму в экономике):

Если акция теряет в цене, то мозг имеет больше вариантов действия. — не только искать точку входа или «дно» (что часто приводит к потерям). Теперь можно найти момент для открытия короткой позиции...

Если кому-то интересно, то я люблю короткую позицию, да. Не считаю её более рискованной, чем лонг на свои. Тем более, что плечо с акциями в долларах США мой брокер даёт мне под 8% годовых. (вместо 20% в рублях) При этом, лонг я всегда без плечей открываю.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

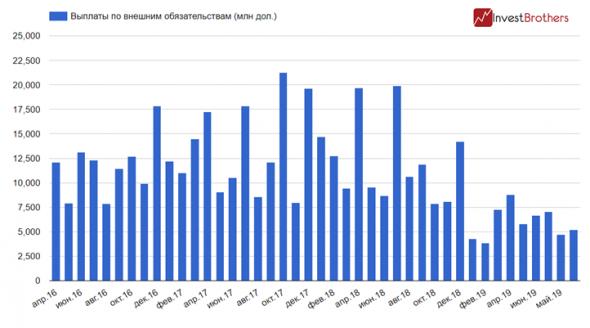

Платежи по внешнему долгу могут оказать заметное влияние на курс рубля

- 23 октября 2018, 16:23

- |

Причиной падения рубля в третьем квартале 2018 г. мог быть не только отток горячего капитала с фондовых рынков России, но и платежи по внешним долгам.

Согласно подсчетам Банка России, за июль-сентябрь российские хозяйствующие субъекты выплатили 37,9 млрд долларов в виде основного долга и 4,5 млрд в виде процентов. Таким образом, за квартал из страны ушло 42,4 млрд долларов.

Для сравнения в первый квартал 2018 г. было выплачено 36,9 млрд долларов, а во второй — 37,9 млрд.

Основными месяцами погашения кредитов стали июль и сентябрь, тогда предприятия направили за рубеж 19,9 млрд и 11,9 млрд долларов соответственно.

По данным Банка России октябрь и ноябрь должны будут быть спокойными месяцами, а вот декабрь традиционно будет более насыщенным. В первый месяц зимы необходимо будет погасить кредитов на 14,2 млрд долларов. Если очистить платежи от внутригрупповых транзакций, то за весь четвертый квартал выплаты должны будут составить 20,8 млрд долларов, что более, чем в два раза меньше фактических расходов за третий квартал 2018 г.

( Читать дальше )

SP500 фьючерс ожидание медвежьего тренда

- 23 октября 2018, 12:51

- |

Ранее пост на канале в телеграмм по теме https://t-do.ru/pro_dengu/290

Пересмотр портфеля американских акций 22-10-2018

- 23 октября 2018, 11:48

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

SOS, Рынок США входит в вираж!

- 23 октября 2018, 10:16

- |

Что говорит о сохранении тенденции на падения в ближайшее время,

Также отмечен взлет линии тренда по отношении к 50 дневной скользящей средней и преодоления предыдущего максимума в 4 %

( Читать дальше )

Fed has gone crazy! (или что, черт возьми, происходит)

- 22 октября 2018, 16:34

- |

«I think the Fed is making a mistake. They are so tight. I think the Fed has gone crazy. Actually, it's a correction that we've been waiting for for a long time, but I really disagree with what the Fed is doing.» D. Trump

(Обещаю, в этой статье не будет ни слова о Феде)

Пару недель назад рынки по всему земному шару окунулись в сильную коррекцию. Большие потери понесли все фондовые индексы, однако в эпицентре внимания на этот раз были именно индексы США. Опять, как и в феврале, рынки пережили ситуацию flash crash. Рост доходностей UST к новым максимумам из-за политики ФРС важный элемент случившегося, но не единственный.

1. Фондовый рынок.

Причины падения фондовых индексов в США (вроде бы без новостей) банальны и понятны. График ниже показывает отношение компаний малой капитализации к компаниям большой капитализации. Компании малой капитализации традиционно более чувствительны к внутриэкономическому росту в США (в отличие от S&P 500, где важны и глобальные макро факторы и объемы байбэков). График четко показывает, что индекс Russell 2000 упал на большую величину, чем упал индекс «голубых фишек», и отношение вернулось к уровням 2-х летней давности (т.е. до выборов Трампа). А это значит, что падение индексов в октябре — это ничто иное как «репрайсинг» будущего роста ВВП США в сторону понижения.

( Читать дальше )

Реальная цена S&P 500 или рынка США в целом!

- 22 октября 2018, 10:42

- |

Чего хочется и что есть на самом деле, вот это важно.

С октября 2018 года произошла так называемая коррекция рынка на фоне ежеквартальных отчетов.

Что сейчас: высокая волатильность, пивоты практически каждый день, разброс на уровне 1-1,5 %

Объемы после 10 го числа практически не меняли и это не много напрягает.

Есть ГЭП с уровня 2870 до уровня 2850 10 сентября, который не закрыт с ожиданием на покупку на 4х часовике.

( Читать дальше )

Ситуация на текущий момент

- 22 октября 2018, 09:01

- |

На мировых рынках неспокойно. Ждем новости. Есть мысли по S&P, но взвешивая за и против не думаю что буду открывать позиции сегодня.

Мой текущий секретный портфель стоит на месте, есть небольшой рост. О другой сделке по голубым фишкам напишу в деталях как закрою. Цель закрыть в определенный момент и забыть, забрав нехилую прибыль.

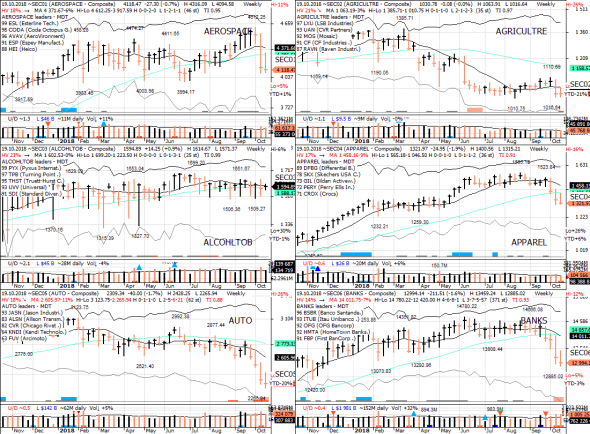

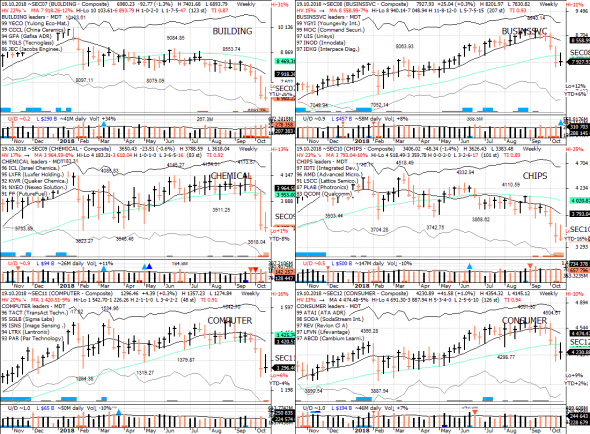

S&P 500 под капотом - секторы США в картинках 19.10.18

- 20 октября 2018, 21:36

- |

- uptrend 1

- downtrend 8

- sideways 24

S&P нашёл поддержку на 200МА, но Насдак второй раз за неделю закрылся ниже 200МА, и это плохой знак. Многие секторы также нашли поддержку на долгосрочной средней или на минимуме предыдущей недели, но в большинстве акций как и в композитах в четверг нарисовался идеальный сетап на шорт first thrust (down) + bowtie. Небольшая покупка только в защитных отраслях — вино-табак, тушёнка, коммуналка (единственный сектор в аптренде). 2/3 рынка уже в коррекции.

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал