s&p500

Nasdaq 100. Ключ к рынку США.

- 12 сентября 2018, 19:41

- |

С тех пор, неизменный плюс. Так было и вчера S&P500 = +12. Да вот только было это больше похоже на блеф. NYSE Breadth= FLAT=ZERO.

Позитив впрочем был. Амазон -лидер рынка- развернулся с ключевого уровня поддержки. 1925-1920

И все же похоже технологические компании должны еще раз протестировать =NDX 7400 и если эта крепость падет, то это еще больше привлечет изголодавшихся медведей, где их будет ждать капкан в районе 7367 ниже 7340 и даже 7320 возможно. Там очень сильная поддержка (по уровням слева на графике хорошо видно)

Ждем BACKTEST Red Trade Line. NDX. Once again. Готовим Кэш на завтра. Четверг 13 Сентября.

$SOX.

Отдельная тема. Downgrade MU, пролив NVDA...index SOX down 2.8%. Соотношения SOX к NASDAQ продолжает снижение. Разворот этого соотношение первый признак разворота технологий США. Возможно ближайшие дни… часы… Четверг-Пятница

- комментировать

- ★1

- Комментарии ( 7 )

S&P 500 (US500,E-Mini,SPY) под капотом 11.09.18

- 12 сентября 2018, 05:27

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (244 акций) 11.09.2018

- Откат в аптренде (164 акций) 11.09.2018

- Консолидация / потеря инерции в аптренде (1045 акций) 11.09.2018

- Пробой растущей 50МА (62 акций) 11.09.2018

- Пробой падающей 50МА (52 акций) 11.09.2018

- Недавний пробой растущей 50МА (128 акций) 11.09.2018

- Недавний пробой падающей 50МА (88 акций) 11.09.2018

- Слом растущей 50МА (102 акций) 11.09.2018

- Слом падающей 50МА (71 акций) 11.09.2018

- Недавний слом растущей 50МА (230 акций) 11.09.2018

- Недавний слом падающей 50МА (225 акций) 11.09.2018

- Консолидация под 50МА (500 акций) 11.09.2018

- Отскок вниз от 50МА (226 акций) 11.09.2018

- Подскок вверх от 200МА к 50МА (26 акций) 11.09.2018

- Консолидация под 200МА (336 акций) 11.09.2018

- Отскок вниз от 200МА (76 акций) 11.09.2018

- Подскок вверх от 50МА к 200МА (93 акций) 11.09.2018

- Консолидация на дне (599 акций) 11.09.2018

- Подскок со дна (85 акций) 11.09.2018

- Длительный даунтренд (446 акций) 11.09.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-09-11 Список |

( Читать дальше )

Пересмотр портфеля американских акций 10-09-2018

- 11 сентября 2018, 11:25

- |

Результаты в таблице не учитывают комиссии и дивиденды. При пересмотре портфеля выравнивание позиций не производится. Вырученные от продажи акций средства делятся на равные части и покупаются другие акции. Объем каждой новой позиции не должен превышать 10% от объема портфеля, оставшимися средствами балансируются уже открытые позиции. Доля каждой акции не должна превышать 5% от стоимости всех ваших активов.

( Читать дальше )

Один день, одна цель, одна сделка. Nike +$175. Замолкаю на 2-3 недели. В Испании дела нарисовались.

- 11 сентября 2018, 10:36

- |

И в августе и в сентябре было много хорошего и много неопределенного, но ничего не мешает воплощать планы по росту индекса SP500. Есть трудности, но нет преград.

С августа проведено 30 сделок и 2 в убыток с тем самым минимальным риском (см в профиле). Хотя тоже не приятно — ну не люблю я убытки, хоть и принимаю их. Компания, которая отвечает всем критериям (и снова см профиль ссылки на критерии) имеет минимальные шансы пойти не в нужную сторону. Но ведь это же рынок...

Как бы то ни было, торговать ближайшие две-три недели не будет ни возможности ни желания. В Испании начинаются праздничные времена (а когда они кончались?!:) ) сплошные фестивали и фиеста по поводу сбора урожая винограда.

Вчера на выбор было как обычно несколько компаний, но в отличие от прежних дней не так и много — всего 5 штук.

Лучшей и отвечающей всем критериям была одна (к счастью:) NIKE

подробнее, как это использовать в своих интересах смотрите прямо в Профиле

¡Hasta la vista!

S&P 500 (US500,E-Mini,SPY) под капотом 10.09.18

- 11 сентября 2018, 05:15

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (260 акций) 10.09.2018

- Откат в аптренде (205 акций) 10.09.2018

- Консолидация / потеря инерции в аптренде (998 акций) 10.09.2018

- Пробой растущей 50МА (94 акций) 10.09.2018

- Пробой падающей 50МА (89 акций) 10.09.2018

- Недавний пробой растущей 50МА (102 акций) 10.09.2018

- Недавний пробой падающей 50МА (74 акций) 10.09.2018

- Слом растущей 50МА (96 акций) 10.09.2018

- Слом падающей 50МА (59 акций) 10.09.2018

- Недавний слом растущей 50МА (232 акций) 10.09.2018

- Недавний слом падающей 50МА (319 акций) 10.09.2018

- Консолидация под 50МА (410 акций) 10.09.2018

- Отскок вниз от 50МА (240 акций) 10.09.2018

- Подскок вверх от 200МА к 50МА (28 акций) 10.09.2018

- Консолидация под 200МА (348 акций) 10.09.2018

- Отскок вниз от 200МА (80 акций) 10.09.2018

- Подскок вверх от 50МА к 200МА (101 акций) 10.09.2018

- Консолидация на дне (524 акций) 10.09.2018

- Подскок со дна (67 акций) 10.09.2018

- Длительный даунтренд (467 акций) 10.09.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-09-10 Список |

( Читать дальше )

В SP 500 тренд продолжится до конца года.

- 10 сентября 2018, 11:29

- |

Прошло довольно-таки много времени с моего последнего сообщения. Но как помнят мои читатели, летом я не очень активен. И так давайте немного исследуем рынок и попытаемся понять, что происходит и чего ждать нам в будущем.

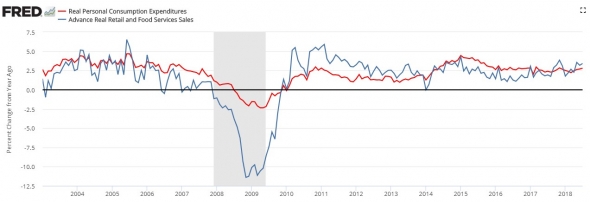

Сегодня рассмотрим два мультипликатора розничные продажи и расходы на личное потребление, это индикаторы среднего цикла, их данные свидетельствуют о ситуации на 1- 3 мес, так что учитывайте это. Также предупрежу читателя, что в рынок могут поступить новые данные, которые были не учтены мною в этом обзоре.

Сейчас на рынке происходит программа QT - жёсткая экономика, когда ставки повышаются, а денежная масса М2 Y0Y сокращается по отношению к прошлому году.График ниже это и отражает.

При этом отдельные мультипликаторы начинают вести себя по другому, или как бы сказать яснее, кто- то из ФРС начинает обращать пристальное внимание, ведь именно они могу подсказать, будет волатильность или рынок будет иметь устойчивый тренд.

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 07.09.18

- 09 сентября 2018, 07:37

- |

- uptrend 9

- downtrend 1

- sideways 23

Чтобы лучше рассмотреть, щелкайте каждую серию из 6 картинок по отдельности. Композиты построены по разбивке на секторы IBD.

( Читать дальше )

Внимание, всем кто торгует SP500!

- 09 сентября 2018, 05:04

- |

Почему я предупреждаю о падении SP500?

Потому что на этом графике совпали три мои закономерности. А это уже не шутка. Максимальный рост может быть (если будет)примерно до 3050. Дальше тупик, невидимая стена. Чтобы уйти выше 3050 надо сходить на 2500 минимум. Но на это я даю 10%. Скорее всего на 2100, но ещё более вероятнее на 1500 — 1600, где то туда.

S&P 500 (US500,E-Mini,SPY) под капотом 07.09.18

- 08 сентября 2018, 17:19

- |

- Таблица по лидерам/отстающим — относительная инерция

- Aкции по категориям

- Длительный аптренд (245 акций) 07.09.2018

- Откат в аптренде (176 акций) 07.09.2018

- Консолидация / потеря инерции в аптренде (1048 акций) 07.09.2018

- Пробой растущей 50МА (57 акций) 07.09.2018

- Пробой падающей 50МА (74 акций) 07.09.2018

- Недавний пробой растущей 50МА (94 акций) 07.09.2018

- Недавний пробой падающей 50МА (79 акций) 07.09.2018

- Слом растущей 50МА (121 акций) 07.09.2018

- Слом падающей 50МА (66 акций) 07.09.2018

- Недавний слом растущей 50МА (203 акций) 07.09.2018

- Недавний слом падающей 50МА (256 акций) 07.09.2018

- Консолидация под 50МА (449 акций) 07.09.2018

- Отскок вниз от 50МА (241 акций) 07.09.2018

- Подскок вверх от 200МА к 50МА (31 акций) 07.09.2018

- Консолидация под 200МА (374 акций) 07.09.2018

- Отскок вниз от 200МА (71 акций) 07.09.2018

- Подскок вверх от 50МА к 200МА (105 акций) 07.09.2018

- Консолидация на дне (585 акций) 07.09.2018

- Подскок со дна (90 акций) 07.09.2018

- Длительный даунтренд (409 акций) 07.09.2018

- Базирующиеся акции

- Строка идентифицирует группу акций, 4 столбец с конца показывает какой процент рынка эта группа покрывает.

- Последний столбец показывает % акций из S&P500, входящих в данную группу.

- Акция грубо считается «лидирующей», если рейтинг относительной силы > 80, т.е. если рынок растёт, это акции, которые растут быстрее остальных, если весь рынок падает, то это будут акции, которые упали меньше остальных («на безрыбье и рак рыба»).

- Акция грубо считается «отстающей», если рейтинг относительной силы <20.

- Разбивка по отраслям производится по иерархии IBD из 197 отраслей

- Отрасли ранжируются по росту за последние 6 мес

- В таблицах оставлены только репрезентативные отрасли (в конкретный тикерлист входит не менее 3 акций отрасли)

- Из-за ограничения на размер поста краткое объяснение читайте здесь.

Таблица по лидерам/отстающим — относительная инерция

| 2018-09-07 Список |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал