tcs group

Тинькофф - вверх и вперед!

- 13 мая 2021, 19:00

- |

🏆 Отчет Тинькофф за первый квартал показал значительный рост почти по всем направлениям. Кредитные активы выросли на 43% г/г и на 12% с начала 2021г (т.е. 12% из цели в 30% на 2021 достигнуто за квартал). Продолжился взрывной рост Tinkoff black — дебетовой карты, рост в сегментах эквайринга, МСБ и инвестициях. Рассмотрим более детально потенциал сегмента инвестиций.

Тинькофф инвестиции: открываем презентацию, стр. 23 и видим: выручка уверенно растет квартал к кварталу и достигла 4.6 млрд руб в 1кв 2021. Прибыль 0.9 млрд, вроде не так много и сильного значения на бизнес не окажет (44 млрд была общая прибыль за 2020г.), хотя за год это будет около 4 млрд или 10% годовой прибыли, без учета какого-либо роста из квартала в квартал. Напомню, ТКС прогнозировал рост прибыли выше 55 млрд в 21г., то есть по сути, мы уже знаем, что 10% они сделают только за счет сегмента инвестиций.

Неплохо? Тогда давайте посмотрим внимательнее на будущий потенциал сегмента инвестиций. Я сделаю ряд допущений (можете менять их на свой вкус):

( Читать дальше )

Тинькофф: финансовые результаты за I кв. 2021 г. по МСФО. Звание самого прибыльного финтеха сохраняется

- 12 мая 2021, 17:17

- |

— Выручка группы: 56,8 млрд руб. (+21% г/г)

— Чистая маржа: 29,2 млрд руб. (+14,4% г/г)

— Чистая прибыль: 14,2 млрд руб. (+57% г/г)

TCS Group увеличила общую выручку до 56,8 млрд руб. в I кв. 2021 г., что на 21% выше аналогичного показателя в предыдущем году. Рост кредитного портфеля во многом способствовал увеличению валового дохода от процентов до 35,3 млрд руб., что на 11% выше аналогичного показателя в I кв. 2020 г. Снижение доходности наблюдается по кредитному портфелю – с 29,8% до 25,6%, а также по портфелю ценных бумаг — с 6,0% до 5,1% при сопоставлении с I кв. 2020 г.

Позитивная динамика обеспечена ростом клиентской базы и увеличением числа банковских продуктов. Серьёзный вклад в рост финансовых показателей внесли небанковские направления, доля которых направлений в составе выручки компании выросла до 43%.

По итогам I кв. 2021 г. TCS Group заработала чистую прибыль в размере 14,2 млрд руб., что на 57% больше аналогичного показателя в том же квартале 2020 г. По мнению руководства, своими итогами компания обязана кропотливой и планомерной работе по расширению сфер влияния далеко за пределы традиционного кредитного сервиса.

( Читать дальше )

TCS Group планирует выплаты дивидендов в 22 г - руководитель

- 11 мая 2021, 12:24

- |

Мы придерживаемся политики невыплат дивидендов в этом году до конца года, и дальше будет видно. Мы планируем возобновлять дивидендные выплаты в начале следующего года, если так будет, но не в этом году

источник

Потенциал роста бумаг TCS Group в ближайшей перспективе ограничен - Атон

- 11 мая 2021, 10:56

- |

Согласно консенсус-прогнозу, распространенному банком, чистый процентный доход должен вырасти на 13% г/г до 28.6 млрд руб., прогнозируемый уровень чистой процентной маржи — 15.5%.

Резервы на возможные потери по кредитам ожидаются на уровне 7.7 млрд руб. (-51% г/г), стоимость риска предполагается равной 6.6%; расходы банка, по прогнозу, вырастут на 55% г/г до 13.9 млрд руб., учитывая выход банка на траекторию ускоренного роста на фоне улучшения ситуации с COVID-19.

Прогноз по чистой прибыли составляет рекордные 13.4 млрд руб. (+48% г/г), а аннуализированный показатель RoE прогнозируется на уровне около 40.4%. Цена бумаги вчера взлетела на 7%, что, на наш взгляд, отражает ожидания сильных результатов группы со стороны инвесторов.

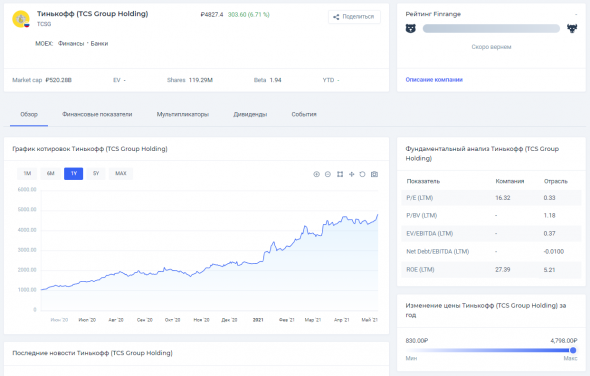

По нашим оценкам, бумага сейчас торгуется на уровне P/E 2021 16.0x и P/BV 5.0, что довольно дорого. Таким образом, потенциал роста в ближайшей перспективе, на наш взгляд, ограничен.Атон

Тиньков обозначил направления развития экосистемы TCS Group

- 06 мая 2021, 19:23

- |

Мы будем развиваться внутри финансовой экосистемы, то есть все, что связано с деньгами, ты сделаешь в "Тинькофф": инвестируешь, депозит, застрахуешься, оплатишь быстро, переведешь, за рубеж переводы — это наша компетенция, например, конкурировать с той же «Золотой короной» или тем же «Юнистрим». Нас там нет. Куча рынков, где нас еще нет и куда мы хотим пойти: недвижимость, где нас нет, ипотека

«Тинькофф» продолжит развивать lifestyle-сервисы:

Все, что совсем близко к «кошельку», и все, что совсем близко к карточке

А вот это вот — e-comm, аптеки, больницы, медицина — это все-таки немножко, на мой взгляд, надумано, но во всяком случае с нашими бюджетами мы это не осилим

У нас денег нет идти в e-comm самим, например, или в кинотеатры. Представляешь, что такое кинотеатр? Это $1 млрд примерно, снимать сериалы, конкурировать с Okko, Ivi, с газпромовскими вещами. Что такое e-comm. Это, по моим оценкам, $10 млрд, то есть зачем нам это надо? Наверно, Сбер это может, потому что у Сбера очень много денег и Сбер это, наверно, будет делать

В России очень мало партнерств, все большие компании хотят развивать экосистемы самостоятельно.

В России ты должен договориться с тремя: у тебя либо Ozon, либо Wildberries, либо сам "Яндекс.Маркет". Они все сами по себе крутые, большие, к ним на козе не подъедешь и с ними не договориться. То есть коллаборации в России нет. Все хотят делать все сами. Все сами хотят свои банки — Wildberries купил, Ozon сейчас покупает, «Яндекс» покупает. Все хотят свой финтех внутри. Ни с кем ни о чем не договориться, потому что Россия другая страна. Это страна монополий или полумонополий

источник

TCS GROUP (Тинькофф) объявил обратный выкуп своих акций (ГДР) на $45 млн

- 21 апреля 2021, 21:01

- |

Программа выкупа будет действовать с 22 апреля по 31 августа

TCS Group продолжит генерировать прибыль - Sberbank CIB

- 20 апреля 2021, 19:47

- |

Мы ожидаем, что банк продолжит развиваться и генерировать прибыль, его доход на акционерный капитал будет стабильно превышать 30%, а прибыль в 2021-2023 годах будет ежегодно расти в среднем на 23%. С учетом раскрытия информации по новым сегментам бизнеса мы переходим на оценку по методу суммы составных частей (ССЧ): она точнее отражает потенциал небанковских бизнесов, стоимость которых мы оцениваем в $6 млрд. Банковский бизнес (включая страхование) остается ключевым элементом, и мы полагаем, что в 2023 году он обеспечит группе две трети прибыли. Наша новая оценка по ССЧ дает целевую цену на 12 месяцев на уровне $72 за ГДР, это предполагает, что коэффициент «цена/прибыль 2022о» равен 14,8, а «цена/прибыль 2023о» — 12,7. Мы по-прежнему рекомендуем ПОКУПАТЬ акции TCS Group.Кили Эндрю

Sberbank CIB

Новые сегменты рынка. TCS Group традиционно идет в авангарде рыночных трендов, и ее первые попытки выйти в такие сферы, как розничное брокерское обслуживание, банковское обслуживание малого и среднего бизнеса (МСП) и онлайн-эквайринг, должны принести плоды в ближайшие три года: мы ожидаем, что вклад этих бизнесов в доход группы вырастет с 16% в 2020 году до 24% в 2023. Все эти рынки обладают огромным потенциалом роста: россияне хранят в ценных бумагах пока лишь около 10% сбережений, доля электронной коммерции в совокупном обороте розничной торговли все еще не превышает 9%, а в сегменте МСП только 8% клиентов имеют обязательства по кредитам. Конечно, не все новые сферы бизнеса принесут группе отличные результаты, но ее проекты весьма привлекательны, каждый из них демонстрирует хорошие темпы роста и вносит вклад в чистую прибыль. Мы особенно выделяем розничные брокерские услуги, где у группы впечатляющее соотношение LTV/CAC (доход от клиента/стоимость привлечения клиента) — 33, и прогнозируем, что доля этого сегмента в прибыли TCS Group увеличится с 3% в 2020 году до 13% в 2023, после чего этот бизнес наравне с обслуживанием МСП станет ключевым источником прибыли вне сферы кредитования.

Управление рисками. Для успешной работы TCS Group по-прежнему необходимо управлять целым спектром рисков, в числе которых возможное негативное влияние, вызванное повышением ставок, на спрос в сегменте кредитования и качество активов, повышенное внимание регулятора к полной стоимости кредитов и деятельности экосистем, новые явления в сегменте финтеха, связанные с развитием технологий и онлайн-торговли, а также потенциальный выход на зарубежные рынки. Мы полагаем, что на данный момент группа успешно контролирует все эти риски.

Новая оценка по ССЧ, целевая цена $72 за ГДР, рекомендация ПОКУПАТЬ. Мы оцениваем «банковский» бизнес (потребительское кредитование, дебетовые карты для розницы и страхование) на уровне 12,2 по коэффициенту «цена/прибыль» на 12 месяцев вперед, что подразумевает стоимость капитала $8,2 млрд., а ключевой «небанковский» бизнес (эквайринг, платежи, инвестиции) — на уровне 6,3-5,5 по соотношению «стоимость предприятия/выручка» на 12 мес. вперед, что соответствует стоимости капитала $6,1 млрд.

Целевое значение коэффициента «цена/прибыль 2023о» 12,7 не кажется нам высоким для компании, которую мы считаем образцовым представителем финтеха.

В долгосрочной перспективе TCS Group привлекательна для инвестиций - Атон

- 08 апреля 2021, 11:22

- |

Вчера TCS Group представила стратегические цели на период до 2023. Мы отмечаем следующие ключевые цели:

а) TCS Group оценивает Размер своего потенциального целевого финансового рынка в $51 млрд чистой выручки к 2023, в то время как чистая выручка TCS Group за 2020 оставила всего $1.4 млрд., что свидетельствует о колоссальных возможностях роста для банка в ближайшие годы;

б) TCS Group ставит целью увеличить число активных клиентов до более чем 16.5 млн к 2023 с 9.1 млн на конец 2020;

в) группа видит значительный потенциал увеличения перекрестных продаж продуктов до более чем 1.7x продуктов на активного клиента по сравнению с 1.4x в 2020;

г) целевой показатель чистой прибыли на 2023 превышает 75 млрд руб. (что предполагает рост на 20% ежегодно), при этом ROE каждый год прогнозируется на уровне свыше 30%.

Презентация была очень эффектной с четкими и понятными целями и задачами, которые перед собой ставит группа. Тем, кто не смог следить за ней в реальном времени, стоит посмотреть ее в записи; на наш взгляд, банк однозначно сможет достичь поставленных целей. TCS Group — это очень мощная и эффективная IT-машина, способная масштабировать бизнес как внутри страны, так и за ее пределами при невысоких затратах. Хотя представленные группой оценки близки к текущему консенсус-прогнозу Bloomberg (80 млрд руб. по чистой прибыли), которые были повышены недавно после публикации результатов за 2020 по МСФО, некоторый потенциал их дальнейшего улучшения возможен. Исходя из наших оценок банк торгуется с мультипликаторами P/E 2023 11.5x и P/BV 2023 3.2x, а исходя из оценки прибыли 2021П — с мультипликаторами P/E 16.5x и P/BV 5.1x, то есть достаточно дорого по сравнению с сопоставимыми российскими активами, хотя и с дисконтом относительно мировых аналогов. Несмотря на впечатляющую презентацию, бумага вчера испытала коррекцию (-3.5%) на фоне фиксации прибыли, но с начала года ее стоимость почти удвоилась. В долгосрочной перспективе мы по-прежнему считаем TCS Group привлекательной для инвестиций. Еще одним важным драйвером роста должно стать объявление о выходе компании на зарубежные рынки. Цели и параметры международной экспансии прорабатываются и должны быть объявлены во 2П20. В ближайшее время мы планируем пересмотреть наши финансовые прогнозы по бумаге.Атон

Я останусь главным владельцем акций Тинькофф на долгое время - Олег Тиньков

- 07 апреля 2021, 17:21

- |

Однажды мы решим выйти на рынок за пределы России, даже если я не буду больше стоять во главе бизнеса. Я хочу вас заверить, что я останусь главным владельцем акций «Тинькофф» на долгое время, я также не планирую продавать свою долю. Я люблю компанию, я люблю то, что мы делаем и у нас еще много вещей, к которым нам нужно стремиться

Ранее Тиньков сообщил, что прогнозирует рост чистой прибыли группы до $1 миллиарда к 2023 году, примерно в 1,7 раза по сравнению с прошлогодним результатом.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал