ФРС США

-

Кашкари из ФРС: Я не уверен в мягкой посадке экономики США

Кашкари из ФРС: Я не уверен в мягкой посадке экономики США

ФРС хотели бы избежать рецессии, но снижение инфляции является целью номер один

Доходность 10-летних облигаций США достигла 4% на фоне слов Кашкари, такая высокая доходность наблюдается впервые с ноября 202

Авто-репост. Читать в блоге >>> Владельцы ФРС и золотой рубль

Владельцы ФРС и золотой рубльВ свое время владельцы банковского картеля «ФРС» убили Кеннеди за то, что он подписал Приказ 11110 (Executive Order 11110), заменяющий банкноты ФРС (доллары) на серебряные сертификаты. Этому приказу предшествовала серьезная ситуация в экономике США, о которой вы можете узнать из открытых источников.

Президент подписал приказ 4 июня 1963 года и за это получил пулю в голову 22 ноября 1963 года. Публично. У всех на виду. Чтобы другим не повадно было. С тех пер Президенты являются послушными служебными собаками владельцев картеля «ФРС» и ничто внутри США не угрожает их власти, основанной на эмиссии доллара.

Авто-репост. Читать в блоге >>> США: доллары ушли в шорты по Ust?

США: доллары ушли в шорты по Ust?

ФРС на неделе по 22 февраля не усердствовала и сократила только портфель MBS (ипотека) на скромные $3.3 млрд, сокращение портфеля гособлигаций $0.3 млрд – очередная пауза. Причем портфель MBS ФРС в принципе сокращать особо не получается и до заявленных $35 млрд в месяц здесь как до луны (всего $4.5 млрд за 4 недели). Минфин США к 22 февраля тоже больших изменений не показывал, изъяв на счета $11 млрд. Но уже 23 числа у ведомства Йеллен были погашения по долгу и большие возвраты налогов, что привело к резкому сокращению кэша на счетах за один день с $451 до $364 млрд, т.е. долларов в системе стало больше. Но это скорее временная история, т.к. в конце месяца Минфин соберет налоги, а движения по долгу отчасти обусловлены манипуляциями в рамках чрезвычайных мер финансирования бюджета.

Ликвидности должно было бы в моменте стать побольше, но банки резко увеличили объем операций обратного РЕПО с ФРС, забрав из системы $109 млрд за неделю. Эти операции могут быть связаны с ростом спроса на хеджирование процентного риска («шортами» по гособлигациям) в условиях пересмотра перспектив повышения ставок ФРС.

Авто-репост. Читать в блоге >>> Почему в конце 2023г. (или в 2024г.) ФРС придётся снижать ставки.

Почему в конце 2023г. (или в 2024г.) ФРС придётся снижать ставки.#почему_ФРС_снизит_ставку

Гос. долг США около

$31,5 трлн.

ФРС в феврале 2023г. повысил ставку до 4,50 — 4,75%.22 марта в 21:00 по МСК состоится заседание ФРС, а затем выступление Джерома Пауэлла.

На данном заседании ФРС ожидается повышение процентной ставки на 0.25%.В 2023г. ФРС увеличит ставку, например, до 5%

(возможно, даже чуть выше).

Стоимость обслуживания нового долга = 5% от $31,5 трлн = $1,575 трлн. (реально, сумма другая, т.к. под 5% выпускают новые UST).

ВВП США в 2023г = 2022г ($25,34 трлн.) + 3% = $26,1 трлн.

Т.е. гос. долг США составит 1,2 годовых ВВП.

А есть ещё корпоративные, муниципальные и др. долги,

они в разы выше гос. долга.Рост экономики США — около 3% в среднем за год.

Стоимость обслуживани долга = 5%.

Кроме стоимости обслуживания долга,

бюджет США ежегодно дефицитный.

Т.е. растёт и долг в % от ВВП.

Сколько он может расти ?

Столько, сколько кредиторы будут считать, что

US Trerasures для них безопасны

(кстати, Китай уже не считает для себя

US Treasures безопасными).

Авто-репост. Читать в блоге >>> ⚡️ Подробный фундаментальный разбор новостного фона на сегодня - 22.02.23 (валютная, товарная, фондовая секция)

⚡️ Подробный фундаментальный разбор новостного фона на сегодня - 22.02.23 (валютная, товарная, фондовая секция) КАЛЕНДАРЬ НА СЕГОДНЯ —

КАЛЕНДАРЬ НА СЕГОДНЯ —

(Среда 22 февраля):

Авто-репост. Читать в блоге >>> В США доходность казначейских облигаций со сроком погашения через полгода впервые за 16 лет превысила 5%

В США доходность казначейских облигаций со сроком погашения через полгода впервые за 16 лет превысила 5%

В январе госдолг США достиг потолка, и если в Конгрессе не договорятся о повышении лимита, в июне — сентябре в стране может быть объявлен дефолт.

Как раз на это время выпадает срок погашения облигаций и многие инвесторы активно продают ценные бумаги, так как опасаются, что выплат не будет. На фоне продаж цена облигаций падает, а доходность соответственно растет.

Правда, пока одни избавляются от бумаг в портфеле, другие с удовольствием их подбирают. Это связано с тем, что доходность по облигациям приблизилась к доходности акций, при этом бонды все равно остаются менее рискованным активом.

https://quote.ru/news/article/63f349219a7947e2a1711b03

Авто-репост. Читать в блоге >>> ФРС оказалась в ловушке, выход из которой неочевиден

ФРС оказалась в ловушке, выход из которой неочевиден

В четвертом квартале 2022 года долг американских домохозяйств вырос на самую большую величину за два десятилетия. При этом молодые заемщики, в частности, изо всех сил пытались выплачивать кредиты на фоне высокой инфляции и процентных ставок.

Согласно данным, опубликованным Федеральным резервным банком Нью-Йорка в четверг, общий долг домохозяйств США увеличился на 394 миллиарда долларов, что является самым большим номинальным увеличением за 20 лет. В результате общая сумма задолженности достигла рекордных 16,9 триллионов долларов.

Основной прирост пришелся на ипотечные кредиты — самую большую форму долга американских семей (темпы выдачи новых ипотечных кредитов все же сокращаются на фоне роста процентных ставок). Но в целом долг рос по всем направлениям, и задолженность по кредитным картам, например, показала наибольший скачок за всю историю ведения статистики, начиная с 1999 года, сообщили в своем блоге экономисты Федерального резервного банка Нью-Йорка.

Авто-репост. Читать в блоге >>> ⚡️ ФРС ужесточает денежно кредитную политику - акции США рухнут!

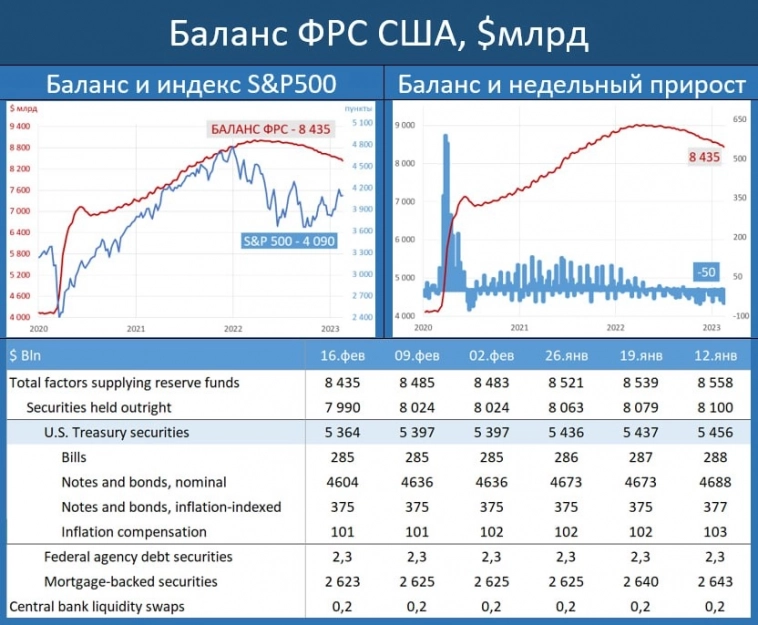

⚡️ ФРС ужесточает денежно кредитную политику - акции США рухнут!📉За последнюю неделю баланс ФРС сократился на $50 млрд и это очень существенное сокращение, всего с пиковых значений баланс ФРС сократился на $580 млрд. Через сокращение баланса — продажу облигаций, ФРС изымает ликвидность из системы, а это приводит к падению рынка.

❗️Плюс ко всему Буллард и другие члены ФРС говорят о том, что инфляции в 2% мы достигнем через 2-3 года и пока что все едины во мнении, что ставку надо поднимать.

📈 Поэтому я жду коррекцию по индексу S&P500 как минимум на 7% до 3800 пунктов, потому что пока ситуация крайне негативная и цикл повышения ставок ещё не завершён

Авто-репост. Читать в блоге >>> Простая математика умирающих облигаций США:

Простая математика умирающих облигаций США:

Простая математика умирающих облигаций США- Дефицит ФРС — первая мина

В тяжелые дни 2008 и 2020 годов дефицит США в процентах от ВВП вырос на 8% и 10% соответственно.

В конце концов, плохие времена требуют большего “размещения” долга, то есть увеличения расходов на дефицит и повышения темпов роста долга.

Приближаясь к 2023 году, годовой уровень сжигания федерального дефицита уже составил 1,5 трлн долларов, что не только смущает, но и опасно.

К сожалению, строгая математика предполагает, что эта цифра, вероятно, ухудшится в 2023 году.

Гораздо хуже.

Используя предыдущие проценты роста дефицита (800 и 1000 базисных пунктов) в 2008 и 2020 годах, соответственно, в 2023 году математически можно ожидать, что темпы сокращения федерального дефицита в годовом исчислении достигнут от 2 до 2,6 трлн долларов, что консервативно приведет к тому, что дефицит федерального бюджета США составит от 3,5 до 4 трлн долларов в 2023 году.

Но это только начало.

- Больше QT, больше боли от дефицита: мина номер 2

Авто-репост. Читать в блоге >>> ФРС может продолжить повышение процентных ставок ввиду высокой инфляции

ФРС может продолжить повышение процентных ставок ввиду высокой инфляции

Высокая инфляция в США, похоже, не отступит в ближайшее время. Потребительские цены в январе увеличились на 0.5% по сравнению с декабрем, что является наибольшим показателем за три последних месяца, а годовой уровень инфляции превзошел ожидания и составил 6.4%. В некоторых ключевых категориях, в широком диапазоне от энергоносителей до различных товаров, таких как одежда, замедление роста цен, характерное для последних месяцев 2022 г., похоже, остановилось или даже обратилось вспять.

Более того, январские цифры последовали за пересмотром прошлогодних данных, которые оказались несколько хуже в плане снижения инфляции.

Все это сигнализирует о том, что ценовое давление рискует закрепиться в крупнейшей экономике мира — итог, который Федеральная резервная система пытается предотвратить. А учитывая неожиданную силу рынка труда в начале 2023 г., растет вероятность того, что Центральный банк продолжит повышать процентные ставки в течение года, чтобы переломить сложившуюся ситуацию.

Авто-репост. Читать в блоге >>> Wall Street разыгрывает ‘No Landing’ в эпоху фондовой турбулентности — Bloomberg

Wall Street разыгрывает ‘No Landing’ в эпоху фондовой турбулентности — BloombergВозобновление давления на ФРС с целью усилить борьбу с инфляцией в условиях все еще устойчивой экономики заставляет профессионалов Wall Street переосмыслить ландшафт торговли акциями.

После того, как во вторник вышел тревожный отчет по потребительским ценам, инвесторы в облигации усилили ожидания того, что процентные ставки перешагнут отметку 5% и останутся на ней. Доходность двухлетних казначейских облигаций выросла еще больше, а прогнозы на снижение ставок в этом году практически исчезли, что стало поворотом по сравнению с «голубиными» прогнозами, сделанными всего несколько недель назад.

Картина не столь однозначна в акциях, где быки и медведи спорят о том, что важнее: рост ставок или экономика, которая в прошлом месяце расширялась достаточно быстро, чтобы создать полмиллиона новых рабочих мест. Торги во вторник отразили каждую сторону дебатов: S&P 500 сначала подскочил, затем упал, затем снова подскочил, так как трейдеры взвешивали все еще высокие потребительские цены против последних экономических данных и данных о доходах, которые дают скудные признаки серьезного замедления.

Авто-репост. Читать в блоге >>> Трейдеры стали менее уверены в снижении ставки ФРС в 2023 году

Трейдеры стали менее уверены в снижении ставки ФРС в 2023 году

Трейдеры в очередной раз вынуждены переосмыслять прогноз курса Федеральной резервной системы США после того, как свежие данные об инфляции указали на сохранение высоких цен, сообщает Bloomberg.

Теперь они ожидают, что Федрезерв продолжит повышать процентные ставки до июня, и больше не считают очевидным, что в 2023 году произойдет их снижение.

Фьючерсы на размер ставки показывают, что трейдеры стали оценивать вероятность подъема ставки на 25 базисных пунктов в июне почти в 50%. Увеличение стоимости заимствований на аналогичную величину по итогам заседаний в марте и мае практически не вызывает сомнений.

Авто-репост. Читать в блоге >>> Инфляция в США снизилась 7-й месяц подряд, но картина неоднозначная — Barron's

Инфляция в США снизилась 7-й месяц подряд, но картина неоднозначная — Barron's

Headline-CPI YoY инфляция в США снизилась в январе 7-й месяц подряд до 6,4%, но темпы снижения начинают замедляться. Инфляция оказалась выше, чем предсказывали экономисты. Ожидалось, что Headline-CPI YoY покажет рост цен на 6,2%. Headline-CPI MoM вырос на 0,5% в январе, что является самым большим скачком с июня. Это соответствует прогнозам экономистов, но отражает продолжающийся рост цен в широком спектре категорий.

Core CPI, который не учитывает такие категории как продукты питания и энергоносители — вырос на 0,4% MoM и на 5,6% YoY. Данные месяц к месяцу также оказались такими, как ожидали экономисты, а в годовых цифрах данные по базовой инфляции оказались выше по сравнению с прогнозом в 5,5%.

Таким образом, оба годовых показателя снизились, но меньше, чем ожидалось, а месячные данные вышли ровно как прогнозировалось. Пик текущего цикла инфляции в США составил 9,1% в июне.

Комментарии Wall Street:

Джон Плассард, специалист по инвестициям в Mirabaud:

Авто-репост. Читать в блоге >>> Впервые за долгое время рынки акций и облигаций подают разные сигналы об экономике и будущей политике ФРС США

Впервые за долгое время рынки акций и облигаций подают разные сигналы об экономике и будущей политике ФРС США

Впервые за долгое время рынки акций и облигаций подают разные сигналы об экономике и будущей политике Федеральной резервной системы. Отчет об инфляции во вторник будет иметь большое значение для определения того, кто из них прав.

Рынки облигаций были осторожны. Доходность по двухлетним казначейским облигациям выросла более чем на 30 базисных пунктов за последние две недели, так как трейдеры настороженно относятся к ястребиным заявлениям ФРС в преддверии последних данных о потребительских ценах. Акции были менее обеспокоены. На фоне переоценки долгового рынка индекс S&P 500 за этот период вырос почти на 1,5%.

Разъединение говорит об альтернативных реальностях, оцениваемых двумя классами активов. Передняя часть кривой казначейства совпала с прогнозами центрального банка в отношении конечного пункта назначения для ставок выше 5%, при этом некоторые смелые трейдеры опционов готовятся к возможности 6 %. Между тем, фондовый рынок, похоже, рассчитан на экономику, которая в значительной степени выдерживает стремление ФРС снизить инфляцию в экономике, что станет ключевым испытанием в данных во вторник утром.

Авто-репост. Читать в блоге >>> Что делать ФРС?

Что делать ФРС?

Будет ли ФРС идти дальше или выше? Возможны оба варианта.

Умеренный и терпеливый подход к повышению процентных ставок увеличил бы шансы на мягкую посадку экономики США. Но у центрального банка может не быть такой роскоши.

Как Федеральная резервная система США будет вести борьбу с инфляцией — сохраняя процентные ставки на высоком уровне дольше или подняв их еще выше? Инвесторы зациклены на этом вопросе, который имеет огромное значение для облигаций, акций и всей экономики.

Длиннее было бы лучше. Но если финансовые рынки не будут сотрудничать, ФРС, возможно, тоже придется подняться выше.

Ужесточая денежно-кредитную политику, председатель Джером Пауэлл хочет ограничить спрос на рабочую силу ровно настолько, но не слишком сильно, чтобы снизить рост заработной платы до уровня 3-4%, соответствующего целевому уровню инфляции центрального банка в 2%. С этой целью наилучшим подходом было бы удержание процентных ставок на умеренно ограничительном уровне в течение значительного периода времени. Учитывая, что повышение ставок влияет на экономику с длительным и переменным лагом, это снижает риск зайти слишком далеко и увеличивает шансы на мягкую посадку. ФРС может не торопиться, пока инфляционные ожидания остаются хорошо закрепленными.

Авто-репост. Читать в блоге >>> ФРС поднимут ставку до 8%

ФРС поднимут ставку до 8%

Barchart.

По словам Двор-Фреко, стратега Macro Hive, ФРС придется поднять базовую процентную ставку до 8%. Это основано на ее анализе с использованием модели правила Тейлора с данными, восходящими к 1970-м годам.

Правило Тейлора — правило монетарной политики, которое определяет соответствие номинальной процентной ставки изменениям ВВП, темпов инфляции и других макроэкономических показателей. Правило, на основе которого центральный банк (в конкретных изученных примерах — ФРС США) изменяет учётную ставку.

Авто-репост. Читать в блоге >>> ФРС готова к длительной борьбе

ФРС готова к длительной борьбеУправляющий Федеральной резервной системой Кристофер Уоллер говорит, что готов к «более длительной борьбе за снижение инфляции», сказав, что процентные ставки должны оставаться высокими некоторое время, чтобы убедиться, что интенсивное ценовое давление сошло на нет.

Уоллер не видит признаков быстрого снижения инфляции. Она, похоже, продолжит замедляться в этом году, но борьба центрального банка США за достижение цели в 2% может занять очень много времени, поскольку денежно-кредитная политика остается более жесткой дольше, чем ожидалось.

«Есть признаки того, что цены на продукты питания, энергию и жилье в этом году снизятся. Я не вижу признаков быстрого ухудшения экономических данных, и готов к более длительной борьбе. ФРС в течение некоторого времени должна будет придерживаться жесткой денежно-кредитной политики», — сказал Уоллер.Однако он не уточнил в своем выступлении, насколько больше времени ФРС может понадобиться для повышения базовой процентной ставки, чтобы достичь уровня, достаточного для возврата инфляции к целевому уровню 2%, установленному ФРС. Уоллер был сторонником более агрессивного повышения ставок, но поддержал решение центрального банка начать повышать их с шагом в четверть процентного пункта на заседании в начале этого месяца.

Авто-репост. Читать в блоге >>> Уильямс из ФРС: Рынок труда очень сильный, инфляция может оказаться более устойчивой по определенным причинам

Уильямс из ФРС: Рынок труда очень сильный, инфляция может оказаться более устойчивой по определенным причинам👉 пик ставки в 5%-5,25% по-прежнему является разумным ориентиром

👉 возможно, цены в секторе услуг останутся высокими, если это произойдет, нам понадобятся более высокие ставки

👉 повышение ставки на 0.25% пока кажется оптимальным вариантом по мере приближения к пику ставки, но если понадобится, то возможно повышение на 0.5%

👉 политика ФРС в настоящий момент едва ли носит ограничительный характер

Авто-репост. Читать в блоге >>> Федрезерв борется со стагфляцией, которой нет – Пол Кругман

Федрезерв борется со стагфляцией, которой нет – Пол Кругман

Лауреат нобелевской премии по экономике Пола Кругман уверен, что страшная рецессия и галопирующая инфляция не грозят американской экономике, а вот Федрезерв может спровоцировать кризис, если попытается отреагировать на сценарий стагфляции, которого не существует

«Еще несколько месяцев назад многие, если не большинство экономистов, слишком негативно оценивали перспективы американской экономики. В частности, мы пережили то, что я считаю летом стагфляции», — написал известный экономист в статье для New York Times.Он указал на мрачные экономические прогнозы прошлого лета, когда инфляция достигла 41-летнего максимума, а рыночные комментаторы начали бить тревогу по поводу серьезной рецессии, долгового кризиса и кризиса стагфляции, причем они утверждали, что инфляция может выйти из-под контроля, если цены останутся высокими.

Но цены сбавили темп, и если посмотреть на последние данные по рынку жилья и труда, то станет ясно, что инфляция может снижаться еще быстрее, чем ожидают чиновники из ФРС, отметил Кругман. Ранее он предсказывал, что «истинный» уровень инфляции находится в районе 4%, а не 6,5%, зафиксированных в декабре.

Другие экономисты поддержали его точку зрения. Они уверены, что Штаты смогут избежать рецессии в 2023 году, несмотря на множество тревожных признаков.

Авто-репост. Читать в блоге >>> Цена золота в зависимости от ставки ФРС

Цена золота в зависимости от ставки ФРС

Все мы знаем (по курсам обучения трейдингу от инфоцыган), что золото — это защитный актив от инфляции.

Но при высокой инфляции ФРС повышает ставку и делает деньги дорогими.

Как же вело себя исторически золото в зависимости от ставки ФРС?

Сейчас Федеральная резервная система США (ФРС) повысила диапазон базовой ставки на 0,25 процентного пункта — до 4,5–4,75% годовых.

В конце 1960-х годов высокая инфляция в США вновь сделала невозможным сохранение золотой привязки на прежнем уровне, ситуацию осложнял и внешнеторговый дефицит США. Рыночная цена золота стала ощутимо превышать официально установленную. В 1971 содержание золота в долларе было снижено до 38 $ за унцию, а в 1973 — до 42,22 $ за унцию. В 1971 президент США Ричард Никсон отменил привязку доллара к золоту, хотя официально этот шаг был подтвержден лишь в 1976, когда была создана так называемая ямайская валютная система

Авто-репост. Читать в блоге >>> Президент ФРБ Атланты допустил пик ставки ФРС выше прежних прогнозов

Президент ФРБ Атланты допустил пик ставки ФРС выше прежних прогнозов

Федеральной резервной системе, вероятно, придется поднять ставку выше, чем ожидалось ранее, поскольку сильные данные по американскому рынку труда показали, что экономическая активность в США замедляется слабо, считает президент Федерального резервного банка (ФРБ) Атланты Рафаэль Бостик.

«Это будет означать, что нам придется проделать немного больше работы, — сказал он Bloomberg. — И я полагаю, что ФРС придется поднять ставку выше, чем я прогнозирую на данный момент».

Бостик отметил, что его базовый сценарий по-прежнему предполагает подъем ставки до 5,1% и ее сохранение на этом уровне до конца 2024 года. Однако он не исключает, что Федрезерву придется увеличить ставку больше.

Авто-репост. Читать в блоге >>> ‼️Как ФРС нас обманывает. Прогноз курса доллара и акций после заседания ФРС. (Он подтвердитлся).

‼️Как ФРС нас обманывает. Прогноз курса доллара и акций после заседания ФРС. (Он подтвердитлся).‼️Очередной обзор рынков в котором мы разбираем:

▪️Итоги заседания ФРС и в чём федеральный резерв нас обманывает.

▪️Почему новички и профессионалы увидели итоги заседания по разному.

▪️Как это влияет на курс доллара и курс золота. Курс акций и Экономика сегодня.

Подпишись на самый полезный канал для тредйера - https://t.me/ProfitGate

И смотри очередной обзор:

Авто-репост. Читать в блоге >>> Ставка ФРС уже 4,75% / Почему Рынок Не Падает? / Прогноз по Ставке и по Индексу S&P 500

Ставка ФРС уже 4,75% / Почему Рынок Не Падает? / Прогноз по Ставке и по Индексу S&P 500Друзья, сегодня мы обсудим ситуация на Фондовом рынке США, а также разберем основные прогнозы по ставке ФРС в 2023 году.

Чего ждать? Разбираемся сегодня. Успехов!

Авто-репост. Читать в блоге >>> Циклы повышения ставки ФРС

Циклы повышения ставки ФРС

C 1971 года насчитывается 10 циклов повышения ставки ФРС.Наши телеграм-каналы:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

Авто-репост. Читать в блоге >>> Что дальше? ФРС повысил ставку на 0.25% Разбор биткоина!

Что дальше? ФРС повысил ставку на 0.25% Разбор биткоина!

Всем привет дорогие друзья! В моем канале t.me/CRYPTO_TherapyTrade сегодня я хотел бы обсудить с вами биткоин, который уже на протяжении месяца показывает нам рост! Но что мы имеем на самом деле? Разворот рынка и зарождение нового бычьего цикла или всего лишь коррекционный откат перед дальнейшим «погружением? Давайте разбираться.

Итак, после достижения локального дна, за одну неделю биткоин полностью поглотил крах FTX и продолжил свой рост. Мягкая риторика Пауэлла вчера только добавила оптимизма рыночным игрокам.

На данный момент мы имеем слом нисходящего тренда на дневном и недельном таймфрейма, который мы не подтверждали! И обязательно вернемся за его подтверждением на уровне 21500-21000 за биткоин, откуда разумно и правильно будет рассматривать лонговые позиции...

Также мы имеем месячный слом тренда по биткоину на уровне 30к, который мы также не подтверждали и с уверенностью могу сказать, что цена туда вернется, откуда мы с вами будем набирать шортовую позицию!

Сейчас я ожидаю откат до 21- 21.5к за биткоин, и дальнейший рост вплоть до 30К, откуда с большой долей вероятности мы уйдем на обновление лоев. Основной закуп активов в свой долгосрочный портфель я планирую набирать на уровне 8-10к за биткоин! Надеюсь информация была полезна!

Авто-репост. Читать в блоге >>>