Finex ETF

-

@Finex ETF

@Finex ETF

Скажите пожалуйста, какой смысл инвесторам покупать ETF «FXGD», «FXMM», «FXTB»… если со своей задачей защитных активов они не справляются из за отсутствия(не важно по каким причинам) маркетмейкера в критические моменты на бирже...

Лично я, и возможно другие участники рынка теперь не видят никакого смысла в ваших продуктах.

С уважением.

Кто не в курсе заморочек Finex ETF... Повтор

Кто не в курсе заморочек Finex ETF... Повтор

На сайте finex-etf.ru/ робот внизу, справа извиняется.

«Здравствуйте!

В связи со сложившейся геополитической обстановкой и отсутствием ликвидности в базовых активах, мы настоятельно рекомендуем инвесторам воздержаться от совершения операций с акциями ETF. В текущей ситуации у маркет-мейкера отсутствует возможность котировать акции ETF в обычном режиме из-за трудностей в оценке справедливой стоимости активов. Мы внимательно следим за ситуацией и обязательно сообщим о возобновлении торгов в нормальном режиме.»

Авто-репост. Читать в блоге >>> Понятно… Вот и получается, что захеджировать риски можно было только на бумаге. Золото продавать в минус желания нет

Понятно… Вот и получается, что захеджировать риски можно было только на бумаге. Золото продавать в минус желания нет

Обращение к клиентам FinEx ETF

Обращение к клиентам FinEx ETFРоссийская Федерация и ее финансовый сектор столкнулись с суровыми санкциями. Мы подтверждаем, что санкции не коснулись и не могут коснуться европейских фондов FinEx ETF.

Вместе с тем, в условиях высокой неопределенности маркет-мейкеру потребуется дополнительное время для анализа ситуации и, при необходимости, адаптации инфраструктуры доступа к российскому рынку с учетом ограничений в отношении российских финансовых институтов.

Мы надеемся, что в ближайшие дни возможность стабильно предоставлять двусторонние котировки будет восстановлена. Мы будем держать вас в курсе событий, уважаемые клиенты.

Оставайтесь хладнокровными. Не поддавайтесь панике. Заботьтесь о своем инвестиционном портфеле. У вас есть возможность узнать текущую справедливую стоимость активов фонда на сайте Московской биржи или агента по расчету индикативного СЧА (iNAV).

www.solactive.com/?s=Finex

Авто-репост. Читать в блоге >>> Торги: важные новости ⚡️

Торги: важные новости ⚡️

В связи со сложившейся геополитической обстановкой и отсутствием ликвидности в базовых активах, мы настоятельно рекомендуем инвесторам воздержаться от совершения операций с акциями ETF. В текущей ситуации у маркет-мейкера отсутствует возможность котировать акции ETF в обычном режиме из-за трудностей в оценке справедливой стоимости активов. Мы внимательно следим за ситуацией и обязательно сообщим о возобновлении торгов в нормальном режиме.

Авто-репост. Читать в блоге >>> Как ведет себя аналог Депозита от FINEX))))

Как ведет себя аналог Депозита от FINEX))))

Месяца три назад, точно не помню… вышло бодрящее видео от компашки FINEX!!! На тему аналог депозита из продуктов FINEX в него были включены три инструмента FXMM, FXRB и FXIP..

Я оформил данный портфель 10.11.2021 для проверки на истории, приглядеться к возможной доходности… может в последствии буду использовать, сегодня открыл его и ужаснулся))) (хорошо что он модельный и инвестор не пострадал)!

Доходность составила аж минус 11,38% так что на депозит совсем не тянет).Но самое удивительное, чего я от FINEX совсем не ожидал))) что данная компашка стыдливо удалила видео о составлении аналога депозита из продуктов FINEX. Видео я просто не нашел)). Ни чего личного это просто бизнес )).

Авто-репост. Читать в блоге >>> Что с FinEX ? Почему долларовые инструменты не растут ?

Что с FinEX ? Почему долларовые инструменты не растут ?

Коллеги,

что с FinEX ?

Почему они не растут вместе с долларом ?

FXGD (ETF на золото) даже падает ?

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> 3 коэффициента, которые стоит учитывать при составлении портфеля

3 коэффициента, которые стоит учитывать при составлении портфеляПрежде чем составить хороший долгосрочный инвестиционный портфель, инвесторам стоит сравнить разные комбинации активов на основе исторических данных (провести бэктестинг портфеля, например, с помощью нашего конструктора). Результаты бэктестинга не могут гарантировать будущий результат, но они дают полезную информацию о выбранном распределении активов с помощью трех финансовых коэффициентов — Шарпа, Сортино и вариации. Рассказываем, как их правильно читать и использовать.

Что вы узнаете из статьи

- Чем выше коэффициенты Шарпа и Сортино, тем больше доходности получает инвестор на единицу риска.

- Чем ниже коэффициент вариации, тем более сбалансирован портфель по отношению к его волатильности.

- Если коэффициенты Шарпа и Сортино ниже единицы или коэффициент вариации выше единицы, значит портфель недостаточно диверсифицирован.

Авто-репост. Читать в блоге >>> Здравствуйте, я тот самый неофит (новичок) пришедший на рынок в 2020 -ом (мои впечатления, настроения и выводы).

Здравствуйте, я тот самый неофит (новичок) пришедший на рынок в 2020 -ом (мои впечатления, настроения и выводы).Добрый день всем, я тот самый неофит, пришедший на рынок в 2020 году. Если быть точным, до договор с Финамом у меня заключен в первых числах марта 2020 года. Благодарен и директору Финами в Воронеже и первому менеджеру (звали его Иван Шадрин), за то, что сформировали мой первый, довольно аккуратный взгляд на инвестиции, возможно даже слишком аккуратный. Заключался он главным образом в том, что у меня не было иллюзий по поводу быстрого обогащение, но было представление о том, что акции сами по себе очень рисковый актив, не говоря уже о том, чтобы использовать плечи, лезть во фьючерсы и тд. А так-же я для себя решил, что на брокерский счет я завожу деньги которые готов потерять полностью, в ноль.

И так как было сказано выше, мой взгляд на инвестиции был очень аккуратный и менеджер тоже наверное перестраховывался, поначалу мои скромные копеечки (первое пополнение было 30 тыс.) были вложены в основном в фонды типо FXRU, FXRB, FXMM, и какие-то подобные фонды на облигации и лишь примерно на одну треть в акции (помню как удалось прокатиться в Яндексе от 3 до 5 тыс) соответственно я практически пропустил волну росту. В течении какого-то непродолжительного времени довносил деньги по 5-15 тыс в 1-1.5 месяца и покупал в той же пропорции (примерно 3к1) фонды и акции. Помню как по рекомендации менеджера вообще продал все акции, так как многие ожидали падения, спада и тд. Самые прибыльные позиции за первые примерно пол года инвестирования были: Яндекс, фонд на IPO, и в какой-то момент был скачок курса и FXRU тоже неплохо вырос)).

Авто-репост. Читать в блоге >>> Finex часто уходит из стакана?

Finex часто уходит из стакана?

Наткнулся на новость . Председатель Правления разрешил оставить на мосбирже фонды ETF от FinEx, хотя были нарушения...

1. Оставить в разделе «Первый уровень» Списка ценных бумаг в связи с нарушениями маркет-мейкерами обязательств в отношении периода времени исполнения маркет-мейкерами своих обязанностей, и учитывая систематичность и существенность нарушений, следующие ценные бумаги:

1.1. FINEX CHINA UCITS ETF (USD Share Class)) FinEx Funds ICAV

1.2. FINEX GERMANY UCITS ETF

1.3. FINEX DEVELOPED MARKETS EX-USA UCITS ETF

1.4. FINEX FALLEN ANGELS UCITS ETF

1.5. FinEx Gold ETF USD FinEx Physically Backed Funds ICAV,

1.6. FinEx Tradable Russian Corporate Bonds (UCITS ETF, USD class))

1.7. FINEX RUB GLOBAL EQUITY UCITS ETF) FinEx Funds ICAV,

Авто-репост. Читать в блоге >>> Сегодня на Мосбирже начались торги ETF на акции блокчейн-компаний

Сегодня на Мосбирже начались торги ETF на акции блокчейн-компаний15 февраля 2022 года на Московской бирже начались торги ETF (Exchange Traded Fund) FXBC под управлением компании FinEx Investment Management LLP (UK), входящей в международную инвестиционную группу FinEx.

Это 23-й ETF FinEx на Московской бирже.

FXBC следует за индексом Solactive Blockchain Solutions и инвестирует в акции компаний экосистемы блокчейн. В портфеле фонда акции 30 компаний из США, Канады, Китая, Великобритании и Гонконга, участвующих в развитии отрасли на основе распределенных баз данных. В топ-10 вошли Riot Blockchain, Coinbase, Signature Bank, Visa, Galaxy Digital, Mastercard, Bitfarms и другие компании.

Торги FXBC ведутся в дневную и вечернюю сессию, в рублях и долларах США. Суммарный уровень расходов (TER) фонда – 0,8%. Стартовый лот – 1 акция при торговле в рублях, стоимость – около 1 доллара США в эквиваленте.

Авто-репост. Читать в блоге >>>

FXBC — простой способ инвестировать в блокчейн

FXBC — простой способ инвестировать в блокчейн15 февраля 2022 года на Московской бирже начались торги новым FinEx ETF с тикером FXBC. Фонд предлагает инвесторам удобный и низкозатратный способ вложиться в компании и сервисы, активно использующие блокчейн-технологию, и разделить (возможный) будущий успех этой быстрорастущей индустрии. Рассказываем подробнее о первой громкой новинке FinEx ETF в 2022 году.

Блокчейн: области применения

FinEx Blockchain UCITS ETF — первый в России ETF, который инвестирует в компании, объединенные одной тематикой — блокчейн. Если кратко, блокчейн — это распределенная база данных и одновременно система записи информации с помощью цепочки блоков. Благодаря тому, что блоки распределяются и проверяются между несколькими участниками децентрализованной сети, вся система абсолютно прозрачна и безопасна. Эти преимущества стимулируют повсеместное распространение технологии — ее уже используют в финансах, логистике, торговле и даже медицине. Область применения, по сути, безгранична, что подтверждается впечатляющими оценками будущего объема рынка блокчейн — Fortune Business Insights прогнозирует рост его объема с $4,7 млрд в 2021 году до $104,2 млрд в 2028 году (среднегодовой прирост 55,8%).

Авто-репост. Читать в блоге >>> S&P Global Ratings: что ждет американские REIT в 2022 году🏠

S&P Global Ratings: что ждет американские REIT в 2022 году🏠Отраслевые эксперты S&P Global на прошлой неделе опубликовали большой обзор трендов на глобальном рынке недвижимости. В материале рассмотрены ключевые риски и возможности REIT различных регионов по всему миру, однако особое внимание уделяется рынку США. Кратко расскажем, какие выводы делают эксперты:

1. Экономический рост и здоровый рынок труда будут стимулировать спрос на недвижимость. Авторы обзора считают, что в 2022 году доход с аренды для большинства секторов REIT восстановится до уровня 2019 года, при этом заполняемость и арендные ставки для большинства типов недвижимости вырастут.

2. В этом году ожидаются новые слияния и поглощения на рынке REIT. Активность по M&A обусловлена улучшением основных операционных показателей большинства REIT и низкими затратами по займам. S&P Global считают, что это может продолжаться в течение следующих нескольких кварталов.

3. Некоторые сектора недвижимости будут подвержены рискам. Например, управляющие многоквартирными комплексами (Multifamily REIT) и недвижимостью в сфере здравоохранения (Healthcare REIT) могут столкнуться с трудностями из-за роста затрат на строительство и обслуживание. С другой стороны, в обзоре отмечается — рост арендной платы может компенсировать эти факторы риска.

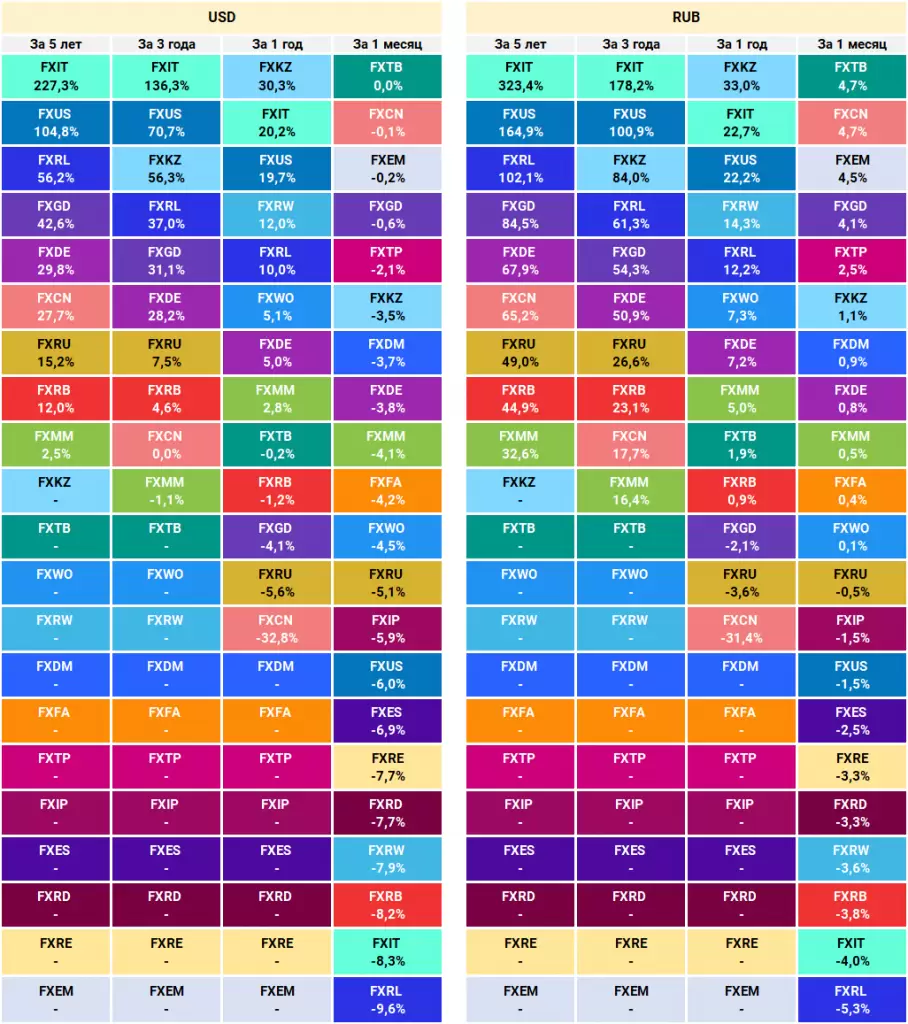

Авто-репост. Читать в блоге >>> Доходности всех ETF от FinEx в январе

Доходности всех ETF от FinEx в январеМы рассчитали доходность всех ETF от FinEx в рублях и долларах за январь, а также за 1, 3 и 5 лет. Вот, сколько можно было заработать на наших фондах.

Доходность фондов FinEx ETF

Примечание: доходности указана на 31.01.2022 в долларах и рублях. Источник: Bloomberg, Банк России, расчёты FinExНе является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. В разные периоды доходность может существенно различаться. Поэтому мы всегда советуем диверсифицировать свой портфель.

Авто-репост. Читать в блоге >>> Итоги января 2022

Итоги января 2022Итоги января 2022

Коррекция? Не видели!

Январь: +3.63% (Для сравнения – FXUS: -4.33% FXRL: -7.78% )

Фантастический месяц. На завале рынков закрыл январь в плюс. Причём, операций по счёту был минимум. Рост курса доллара и взлёт американской нефтянки полностью компенсировали провал российского рынка. Результат тем более хорош, что в январе со счёта списались налоги. Я прятал профит как мог – не закрывал позиции, переоткрывал убыточные, половина счёта вообще на ИИС — но около 1.4% списали.Структура портфеля на 1 февраля.

Американские акции – 46,5%

Российский акции – 44,5%

Резервы – 9%

Резервы – это доллары от продажи американских акций. Рублей свободных нет – всё вложено в российские бумаги.

Кому интересно, какие акции в каком количестве лежат в российском и американском портфеле — публикую всё подробно в своей “Инвест-будке” - https://t.me/invest_budka. Туда же пишу мысли по рынку и выкладываю сделки в момент совершения.

Авто-репост. Читать в блоге >>> В начале февраля инвесторов ждут первые дивиденды по FXRD

В начале февраля инвесторов ждут первые дивиденды по FXRD2 февраля 2022 года — день закрытия реестра акционеров фонда FXRD. Чтобы получить первые дивиденды от фонда, нужно успеть купить его акции до 31 января включительно. Напомним, что FXRD — это единственный облигационный фонд на Мосбирже, который выплачивает своим инвесторам регулярные дивиденды. Фонд был запущен в августе 2021 года, дивидендная доходность фонда в феврале 2022 года составит примерно 7,3% годовых. Рассказываем подробнее об особенностях FXRD.

Чем FXRD может быть интересен инвесторам

FXRD — почти «близнец» уже известного фонда FXFA на высокодоходные облигации, но с двумя ключевыми отличиями:

- фонд имеет рублевый хедж

- и предполагает регулярные выплаты дохода своим инвесторам.

Авто-репост. Читать в блоге >>> Мой аналог банковского вклада на бирже

Мой аналог банковского вклада на бирже

Добрый день!

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

Авто-репост. Читать в блоге >>> У каких брокеров можно купить ETF без комиссии?

У каких брокеров можно купить ETF без комиссии?Сейчас такая возможность есть у клиентов четырех брокеров — БКС Мир инвестиций, МКБ Инвестиции, Ренессанс Кредит и МТС Банк.

БКС Мир инвестиций

В рамках акции брокер не берет комиссию за покупку фондов, а также акций, облигаций и валюты на бирже. Отмена комиссии за совершение сделок распространяется только на тариф «Инвестор».

Кто может принять участие. Участие в акции могут принять как новые, так и действующие клиенты.

Сколько продлится. Акция продлится до 31 марта 2022 года включительно.

МКБ Инвестиции

Компания еще в феврале 2021 года отменила брокерскую и биржевую комиссии при покупке и продаже FinEx ETF.

Авто-репост. Читать в блоге >>>

Почему инвестору стоит смотреть на ваш FXUS фонд, а не на VTBA фонд? Оба реплицируют СП500, но у ВТБ комиссия значительно меньше.

Национальное Достояние, самые острые, умные и правильные вопросы, как всегда остаются без ответа. Ну конечно, мы же в России живём!

Finex ETF

Finex ETF — форум для обсуждения продуктов компании FinEx.котировки ETF можно посмотреть тут: https://smart-lab.ru/q/etf/