Налогообложение на рынке ценных бумаг

-

Отмена вычетов на доход по ЦБ, включение дохода с вкладов при оценке доплат пенсионерам и налог на криптовалюту.

Отмена вычетов на доход по ЦБ, включение дохода с вкладов при оценке доплат пенсионерам и налог на криптовалюту.

Давно не было, аж с марта 20 года, подлянок от родного государства, а народ просит. Получите распишитесь.

1. Мы тут в последнее время мечтали, что потери от налога на купоны облигаций можно будет сократить за счет налоговых вычетов. Таки фиг нам всем. В налоговый кодекс оперативно внесены изменения, делающие это возможным только для ИИС типа Б.

Опубликован 372-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации в части налогообложения доходов физических лиц, превышающих 5 миллионов рублей за налоговый период». Несмотря на такое название, этим законом в налоговый кодекс внесен ряд существенных изменений, не имеющих ни малейшего касательства к его названию.

А именно. В статью 210 НК РФ внесены новые положения. Налоговая база, облагаемая по ставке 13% разбита на 9 баз: основную (по которой полагаются вычеты) и 8, по которым вычеты либо вообще не полагаются, либо полагаются, но специальные. Доходы по операциям с ценными бумагами попали как раз в эти «специальные налоговые базы»

Авто-репост. Читать в блоге >>> Освобождение от налогообложения реализации пятилетних акций

Освобождение от налогообложения реализации пятилетних акций

В прошлом кейсе про инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ (для бумаг в собственности более 3-х лет) для акций НКНХ преф и Полюс, приобретенных до 01.01.2014г. и реализованных в 2020г., в силу закона инвестору не мог быть предоставлен вычет и с их реализации инвестор, вероятно, заплатил налог.

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС) (smart-lab.ru)

С подобными случаями можно пробовать работать через применение к реализации акций, приобретенных до 01.01.2014г., п.17.2 ст.217 НК РФ.

Сам я уже пару раз пользовался данной нормой

НКНХ: как можно легально не платить НДФЛ с реализации (smart-lab.ru)

В ст.217 НК РФ перечислены доходы, не подлежащие налогообложению (освобождаемые от налогообложения).

В п.17.2 установлено, что освобождаются от налогообложения «доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а

Авто-репост. Читать в блоге >>> Последний день уплаты налогов

Последний день уплаты налогов

На всякий случай напоминаю, 1 декабря последний день уплаты налогов с физических лиц, в частности налога на имущество. Далее пени и штрафы.

Авто-репост. Читать в блоге >>> Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

Все, что нужно знать об инвестиционном налоговом вычете, который предусмотрен подп.1 п.1 ст.219.1 НК РФ, по обычному брокерскому счету (не ИИС)

Предположим, инвестор решил навести порядок в своих личных делах и решительно воспользоваться инвестиционным налоговым вычетом, который предусмотрен подп.1 п.1 ст.219.1 за 2020г. (ну а вдруг он есть, а инвестор не знал о нем как о сущности и только сейчас прочитал? Может можно что-то получить назад?).

Я представил наиболее полный кейс, который учитывает все нюансы – в инете только простенькие примеры попадались.

Итак, инвестиционный налоговый вычет по подп.1 п.1 ст.219.1 НК РФ — это вычет в размере положительного финансового результата, но не всего по факту результата, а с лимитом, рассчитываемого как Кцб х 3 000 000 руб. В свою очередь, Кцб рассчитывается вот по такой страшной, на первый взгляд, формуле:

Физический смысл Кцб станет понятен позже.

Этот тип вычета уменьшает только положительный финансовый результат от операций с ценными бумагами (акциями, облигациями и паями) в текущем налоговом периоде и его нельзя крыть об уплаченный НДФЛ с зарплаты и возмещать неиспользованный остаток вычета или весь вычет из бюджета подачей декларации. Также нельзя переносить неиспользованный остаток вычета на будущее. Это не предусмотрено ст.219.1 НК РФ.

Авто-репост. Читать в блоге >>> Кто-нибудь получает купоны по облигациям размещенным до 01.01.2017? Удерживает ли с них брокер НДФЛ при поступлении купона?

Кто-нибудь получает купоны по облигациям размещенным до 01.01.2017? Удерживает ли с них брокер НДФЛ при поступлении купона?

Авто-репост. Читать в блоге >>> Как поменяется налоговый режим для облигаций с 1 января 2021 года?

Как поменяется налоговый режим для облигаций с 1 января 2021 года?

В одном из весенних обращений к гражданам Владимир Путин анонсировал изменение налогового режима, в сторону ужесточения, для вкладчиков и для держателей облигаций. Согласно уже принятым поправкам, с 1 января 2021 года налоги по вкладам и облигациям будут взиматься по новым правилам. Как для вкладчиков, так и для держателей облигаций изменения получились существенными. Для последних, однако, расчет налогов заметно упрощается. В этом материале попробуем разобраться в новом налоговом режиме для облигаций.Как взимаются налоги с облигаций сейчас?

Но начнем с объяснения текущего режима налогообложения облигаций.

По облигациям взимается НДФЛ в размере 13% на доходы, которые появились во время владения бумагой и в результате сделок с ней. Таким образом налогообложению подлежат три вида дохода:

- Купонный доход: проценты, выплаченные по купону облигации, и НКД

Авто-репост. Читать в блоге >>> 100500 дивидендных выплат

100500 дивидендных выплат

По следам поста Finindie про налоги на дивидендные выплаты.

А теперь «плоти нолог», инвестор. У тебя возникла обязанность заявить в ФНС самостоятельно и доплатить оставшиеся 3% в российскую налоговую (или не доплатить, сам разбирайся сколько с тебя взяли налога).

На самом деле с налогами на дивиденды с иностранных акций все плохо. Сколько там новых счетов у Тинькова? И это все хомяки с небольшими счетами покупающие американские акции. Сколько из них подаст декларацию в налоговую? И заплатит налоги?

Риторические вопросы. К ним можно добавить еще один: почему бы брокеру самому не передавать информацию по каждому клиенту? Ладно, они не могут быть налоговым агентом по иностранным акциям, но могли бы хоть передавать информацию по бумагам, дивидендам, уже удержанным налогам. Потом просто заплатил налог, и все дела.

Ну и суть поста (хоть это и в комментариях написано):

Авто-репост. Читать в блоге >>> Оптимизация налоговой нагрузки, при отсутствии убыточных позиций, за счет покупки/продажи облигаций.

Оптимизация налоговой нагрузки, при отсутствии убыточных позиций, за счет покупки/продажи облигаций.

Всем добрый день! После возвращения своих ЕН+ на ММВБ, не смог подтвердить затратные цены при нахождении бумаг у реестродержателя на о. Джерси. Поэтому брокер поставил цену покупки 0 руб. Я ЕН+ продал месяца 2-а назад и докупил ГМК, Сбер и Газпром. В январе брокер удержит в качестве налога сумму равную 2% от моего портфеля. Убыточных позиций в портфеле нет. Вопрос, подскажите какие облигации докупить, которые отвечают следующим требованиям: А) купон или закрытие до 25.12.2020 г.; Б) после выплаты купона цена снижается как и у акций во время дивидентного гэпа. Подойдут ли облигации которым состоится не выплата а погашение. Понимаю, что данный способ снижения нагрузки не слишком хорош и праведен, но и бумаги я приобрел не за 0 рублей за штуку. Подскажите кто может. Спасибо!

Авто-репост. Читать в блоге >>> Налог НДФЛ с купонов облигаций

Налог НДФЛ с купонов облигаций

Ну что, господа! Намишустили нам с 1 января 21 года...

Изменения в налоговом кодексе, которые начнут действовать с 1 января 2021 года, устанавливают новый порядок удержания НДФЛ с банковских вкладов и облигаций. Это приведет к снижению доходности таких инструментов сбережений. Внесение поправок в налоговый кодекс президент преподнес как «восстановление справедливости» на фоне борьбы с экономическим кризисом, вызванным коронавирусом. Предложение было в рекордные сроки принято к исполнению правительством.

Законопроект содержит два ключевых положения:

- Любые купонные выплаты облагаются налогом. Ставка для резидентов России составляет 13%, для нерезидентов – 30%. Она не зависит от эмитента, доходности облигаций, количества бумаг на руках у инвестора.

- Если прибыль, полученная от размещения денег на банковском вкладе, окажется выше установленного порога в 60 тыс. руб., будет удерживаться НДФЛ 13%. Максимальная сумма, позволяющая не платить его, будет изменяться каждый год.

Авто-репост. Читать в блоге >>> Пример заполнения уведомления об открытии брокерского счета

Пример заполнения уведомления об открытии брокерского счетаДоброго дня всем!

Меня часто просят подготовить пример заполнения уведомления об открытии (закрытии) брокерского счета. Форма такого уведомления новая, а вот в личном кабинете налогоплательщика пока не обновилась, но сдать такое уведомление можно электронно.

Пример заполнения для вас я сделала в своем новом видео

Авто-репост. Читать в блоге >>>

Убытки прошлых лет в Декларации 2019

добрый вечер !

прошу помощи с убытками прошлых лет — в последний раз проводил в 2016 году и все было просто ну или интуитивно понятно, в обновленной программе просто мозг уже сломал!

список непонятного :

— в программе присутствуют не все коды дохода и вычетов. но вроде как разобрался — существует письмо минфина о возможности замены кодов… но это возможно не помогает тк главная проблема не решается

— программа никак корректно не обнуляет налог в случае убытка равном прибыли или большем… она вообще не увеличивает вычет больше 30% от суммы налога.

Что я делаю не так? что покурить/почитать /или кому помолиться ?

И еще вопрос: в случае покупки недвижимости с заработанного на бирже возможно ли получить налоговый вычет? в налоговой завернули — якобы деньги приравниваются к выигранным деньгам… с чем я, конечно, не согласен тк несколько лет сидел на гречке и паранойе ))

Спасибо.

Авто-репост. Читать в блоге >>>

Роман, пришлите мне на почту данные, помогу разобраться, или мой логин в скайпе tanya123127 запишите — экран покажу вам, помогу разобраться.

Татьяна Суфиянова,

Татьяна. добрый день! С упоением изучал ваши видео на Ютубе, нашел у себя пару неточностей, сяду — переделаю и обязательно отпишу!!! Подскажите, а вычет всё-таки возможен при покупке недвиги на заработанные инвестированием деньги?

Роман, добрый вечер. Да! Конечно! Простите, что поздно отвечаю. 1. Налог на НКД взымается; 2. Комиссия брокера берется со стоимости облигации или облигации + НКД; 3. Комиссия биржи заложена в комиссию брокера при покупке облигаций? Спасибо.

1. Налог на НКД взымается; 2. Комиссия брокера берется со стоимости облигации или облигации + НКД; 3. Комиссия биржи заложена в комиссию брокера при покупке облигаций? Спасибо.

Авто-репост. Читать в блоге >>>

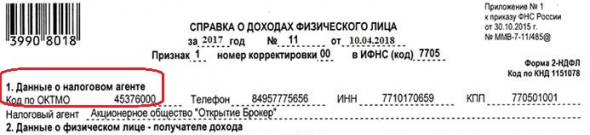

Вопрос к тем, кто самостоятельно уплачивал недоудержанный брокером НДФЛ - посмотрите плз какая ИФНС администрировала его (выставляла требования) и с каким ОКТМО (брокера или Вашим локальным) ???

Вопрос к тем, кто самостоятельно уплачивал недоудержанный брокером НДФЛ - посмотрите плз какая ИФНС администрировала его (выставляла требования) и с каким ОКТМО (брокера или Вашим локальным) ???

Авто-репост. Читать в блоге >>> НДФЛ удержанный брокером - кому он достается ???

НДФЛ удержанный брокером - кому он достается ???Много лет действует «НДФЛная несправедливость» — удерживаемый брокером налог направляется в региональный бюджет по территориальности самого брокера..

Минфин России в письме от 15.06.2018 № 03-04-05/41134 разъяснил порядок нормативных отчислений НДФЛ и налога на прибыль в бюджеты субъектов.

Нормы отчислений НДФЛ

Рассмотрим порядок распределения налога на доходы физических лиц между бюджетами различного уровня.

Об этом указано в статьях 56 и 61 Бюджетного кодекса Российской Федерации.

Так, врегиональный бюджет поступают отчисления в размере 85% от суммы подлежащего уплате налога.

Оставшиеся 15% региональные власти могут направить: в местный бюджет или бюджет муниципального района – в размере 5%. в бюджет поселения – в размере 10%.

Этот норматив может быть увеличен по закону субъекта РФ или снижен по нормативному акту муниципального района или в бюджет городского округа – в размере 15%.

Авто-репост. Читать в блоге >>> Налоги!!! Акции куплены 3 года назад. Вопрос

Налоги!!! Акции куплены 3 года назад. Вопрос

Акции РФ куплены более 3 лет назад. Решил продать.

Соответсвенно я освобожден от налога с дохода ФЛ.

Вопрос: брокер удерживает налог 13 процентов и мне потом надо обращаться в налоговую за возвратом?

Либо брокер НЕ удерживает налог?

Авто-репост. Читать в блоге >>>

Субсидия и доход.

Люди, Помогите разобраться.

В справке 2НДФЛ указан доход и вычет.А по данным брокера расход превышает доход. Права ли соц.защита в том что доход есть и субсидия не положена. С моей точки зрения я ведь не повысил свое материальное положение, а только уменьшил. Помогите разобраться, только без подколок пожалуйста, жена шипит что передать не могу.

Авто-репост. Читать в блоге >>>

Сергей Емельянов,

доход есть — субсидия не положена.! Субсидия и доход.

Субсидия и доход.

Люди, Помогите разобраться.

В справке 2НДФЛ указан доход и вычет.А по данным брокера расход превышает доход. Права ли соц.защита в том что доход есть и субсидия не положена. С моей точки зрения я ведь не повысил свое материальное положение, а только уменьшил. Помогите разобраться, только без подколок пожалуйста, жена шипит что передать не могу.

Авто-репост. Читать в блоге >>>

Заинтересовала покупка иностранных акций в рублях через мосбиржу.

С сайта Сбера:

Налоги

Доход от инвестиций в иностранные акции облагается двумя видами налогов:

1. Налог на доход от роста стоимости (НДФЛ)

13% — так же как и по российским ценным бумагам

Налоговым агентом в этом случае является Сбербанк, заполнять декларацию не нужно

2. Налог на доход от дивидендов

1 вариант

30% — без подписания специальной формы W-8BEN (или W-8). Это форма подтвердит, что вы не являетесь налоговым резидентом в США. Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S.

2 вариант

10% — при подписании формы W-8BEN (или W-8)

+ 3% — инвестор должен оплатить сам в России, заполнив декларацию (указывается курс ЦБ РФ на дату получения инвестором дивидендов)

Так и не понято до конца, нужно ли делать какие то телодвижения на налог с дивидендов иностранных акций не оформляя каких либо форм? Действительно если не хочется оформлять и готов пожертвовать доходность. Брокер сам все удержит? Смущает фраза: "… Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S."

Может кто то сталкивался?

Кирилл, как бы все равно подавать декларацию гадо и там указывать, что снято 30 Заинтересовала покупка иностранных акций в рублях через мосбиржу.

Заинтересовала покупка иностранных акций в рублях через мосбиржу.

С сайта Сбера:

Налоги

Доход от инвестиций в иностранные акции облагается двумя видами налогов:

1. Налог на доход от роста стоимости (НДФЛ)

13% — так же как и по российским ценным бумагам

Налоговым агентом в этом случае является Сбербанк, заполнять декларацию не нужно

2. Налог на доход от дивидендов

1 вариант

30% — без подписания специальной формы W-8BEN (или W-8). Это форма подтвердит, что вы не являетесь налоговым резидентом в США. Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S.

2 вариант

10% — при подписании формы W-8BEN (или W-8)

+ 3% — инвестор должен оплатить сам в России, заполнив декларацию (указывается курс ЦБ РФ на дату получения инвестором дивидендов)

Так и не понято до конца, нужно ли делать какие то телодвижения на налог с дивидендов иностранных акций не оформляя каких либо форм? Действительно если не хочется оформлять и готов пожертвовать доходность. Брокер сам все удержит? Смущает фраза: "… Инвестор должен самостоятельно подтвердить уплату 30% в США, путем заполнения налоговой декларации и предоставления формы 1042-S."

Может кто то сталкивался?

Имхо, нет. Брокер списывает бумаги методом ФИФО, т.е. у него числятся последние приобретённые акции.

Natalia, всё верно, но… без разницы, как брокер берет с меня налог. Хоть фифо, хоть лифо — выйдет одна сумма, когда продам все бумаги.

Но теперь я, теоретически, могу сдать в налоговую декларацию, где будет видно, сколько акций было у меня в собственности 3 года. И, тогда, вернуть налог.

Хотелось бы знать наверняка этот момент

Bronto, тоже интересует этот вопрос, и он сводится к тому, какой документ нужен ФНС для подтверждения срока владения, если вычет получать в ФНС. На сайте Мосбиржи нашла презентацию по ЛДВ, там говорится о документах от брокера, подтверждающих срок нахождения реализованных ЦБ в собственности и правильность расчёта вычета. Хочется, чтобы отписались те, кто получал вычет, но мое мнение, что брокер — не дурак и даты покупки первых 100 акций там не будет.

fs.moex.com/files/17659

Имхо, нет. Брокер списывает бумаги методом ФИФО, т.е. у него числятся последние приобретённые акции.

Natalia, всё верно, но… без разницы, как брокер берет с меня налог. Хоть фифо, хоть лифо — выйдет одна сумма, когда продам все бумаги.

Но теперь я, теоретически, могу сдать в налоговую декларацию, где будет видно, сколько акций было у меня в собственности 3 года. И, тогда, вернуть налог.

Хотелось бы знать наверняка этот момент

Продажа акций, находящихся в собственности более 3 лет, освобождается от налога.

Продажа акций, находящихся в собственности более 3 лет, освобождается от налога.

В связи с этим вопрос.

Допустим, я имею 100 акций.

В течение 3-х лет, я каждый понедельник покупаю еще 10 акций, каждую пятницу продаю 10 акций.

Буду ли я освобожден от налога при продаже 100 акций через 3 года?