Прошу помочь разобраться со следующим вопросом. Мне нужно — 1) подать декларацию НДФЛ на дивиденды от зарегистрированной на Кипре компании и уплатить налог; 2) подать заявление на налоговый вычет по ИИС.

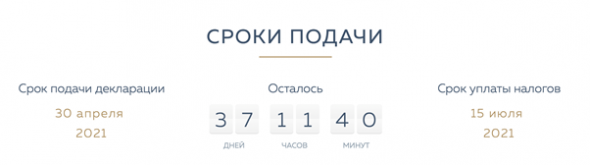

Как это делать, я представляю (по первой задаче пока теоретически, так как ни разу еще не делал), и меня интересует порядок — можно ли это делать последовательно: к примеру, в январе сдать декларацию на налог по дивидендам от иностранной компании и потом его уплатить, а позднее (например, летом) подать заявление на вычет, когда в личном кабинете ФНС будут сформированы все доходы (зарплата, купоны, доход от депозитов)? Или надо это обязательно одновременно до 30 апреля?

Rovdyr, лучше подать декларацию 3-НДФЛ, где будут все пункты, за которые вам надо отчитаться — сайт налоговой глючит, когда подаешь несколько деклараций (у знакомого так было).

до 30 апреля надо подать декларацию (если надо уплатить налог по этим статьям)

krviolent, стало быть, можно так подать, чтобы в декларации одновременно был расчет налога по дивиденду (который мне самому платить) и налоговый вычет по ИИС? Вычет по тем статьям, по кокоторым я не сам плачу налог.

Rovdyr, я подаю декларацию через приложение от ФНС, там можно все статьи в одну декларацию собрать.

Насчет онлайн-подачи декларации не обладаю информацией.