S&P500 фьючерс | SPX

-

Кость брошена

Кость брошена

ФРС скоро будет готова начать разговоры о сворачивании Куе. Это вроде пустяк. Но это первая кость, которая уже на столе. Значит сворачивание уже неизбежно и скорее раньше, чем позже. Теперь все будут ждать июньского заседания. А значит скорее продавать.

Авто-репост. Читать в блоге >>> ❗️NASDAQ - МОЖЕМ ПОВТОРИТЬ!!!

❗️NASDAQ - МОЖЕМ ПОВТОРИТЬ!!!

График соотношения Nasdaq по сравнению с индексом S&P 500.

Этот долгосрочный график отлично отражает динамику технологического Nasdaq, по сравнению с S&P500. На нем уже наметился макроэкономический тренд, который начался 3 недели назад.

Если «технологические инвесторы», не удержат Nasdaq в течение 3-5 месяцев от дальнейшего снижения, то все закончится как и в пузыре доткомов в 2000 годах.

t.me/finance_ALGO

Авто-репост. Читать в блоге >>> Призрак стагфляции в США и его эффект на рынки

Призрак стагфляции в США и его эффект на рынкиВ последней макро статистике по США за апрель видны части интересной картинки:

- торговля: импорт США растет выше прогнозов (импортируются товары из Китая, где рост цен PPI +6-7%);

- производство и услуги: промпроизводство замедлило рост (+0,7% ниже ожиданий 1%), так же как и розничные продажи (+0% за апрель вместо +1%);

- цены: в то же время, инфляция = 4,2% выше прогнозов, а до осени P&G и другие FMCG повысят цены на 4-9%;

- занятость выросла всего на 266 тыс., а не 978 тыс. человек (а компании увеличивают зарплаты: Amazon повысил, McDonalds сделал аж +10%);

- заявок на пособия по безработице устойчиво меньше (менее 500 тыс.), но безработица 6,1% (выросла вместо снижения), а новых вакансий 8,1 млн вместо 7,5 млн;

- спрос на дома остается высоким, хотя и замедлил рост;

- низкий спрос на кредиты был виден из отчетов банков за 1кв.

Это все намекает нам на то, что США (экономика услуг) на май-июнь может оказаться в стагфляции, когда цены продолжают расти, а экономика не показывает роста. Я думаю, что это эффект того, что американцы активно не ищут работу (и поэтому не могут брать кредиты и уверенно тратить / а работодатели повышают зарплату, чтобы кого-то нанять), и это не изменится, пока администрация Байдена не отменит повышенные пособия. В марте макро данные были сильными, но это можно объяснить stimulus checks, а апрель показывает, что дальше рост экономики тем же темпом не пошел.

Авто-репост. Читать в блоге >>> Update. S&P500. Pre-market

Update. S&P500. Pre-market

Вчерашнее закрытие S&P500 (4128) — EAST. direct. важная точка отсчета- День Весеннего Равноденсвтия. Начало года.

Заметим на этом же направлении (Метро) находится и важнейший топ Pre-Covid -3393 (down from 4128, 360*+360*+360*)

Зеленный Крест- Covid Cross начало отсчета 19 Февраля 2020. маркет топ. (в этом году топ был 16 февраля. )

90* от 19 Фев. — 21 Мая (MAY OPEX) Friday. совпадает с цифрой SPX 4083

NORTH (он же День Летнего Солнцестояния, JUNE OPEX) — 4063.50 — low last week. в этом районе логична остановка и отскок.

еще ниже цена, еще 90* против часовой — покажут цифру SPX 4019 (там же гэп кстати). и вообще это архиважная цифра, 4019 (нет на рис.) и 4079

КУКЛ хитер, думаю он не проведет экспирацию на 4083 директ. а сделает под углом 90* ниже = 4019 (SPX) Четверг-Пятница.

На ближайшие 48 часов цели ES 4073, 4056 и последняя около 4010-4008

Авто-репост. Читать в блоге >>> К чему приведет рост ставок в США?

К чему приведет рост ставок в США?

На мировых финансовых площадках наблюдается смешанная динамика. Риск высокой инфляции беспокоит рынки, однако постепенно внимание инвесторов переключается на другие данные. 14 мая был представлен апрельский релиз касательно розничных продаж в США, который оказался хуже ожиданий. Прогнозировался рост по сравнению с предыдущим месяцем, но данные показали небольшое снижение.

Снижение было зафиксировано в таких сегментах, как: универмаги, одежда, товары для спорта, мебель, а также онлайн-ретейл. В марте по ним наблюдался высокий рост.

Оборот вырос в сфере ресторанов и автомобилей, что, очевидно, связано с восстановлением экономики после Covid-19: начинает увеличиваться мобильность граждан и повышаться посещаемость ресторанов и кафе.

Активная кампания по вакцинации способствует снижению числа заболевших коронавирусом в ЕС и США, однако многие страны Азии, в том числе Индия и Япония, пока только преодолели очередную волну коронавируса. Федрезерв пока не планирует поднимать ставку. Но что нас ждет, когда ФРС изменит свои планы?

Авто-репост. Читать в блоге >>> Индекс S&P500 намерен продолжить нисходящую коррекцию

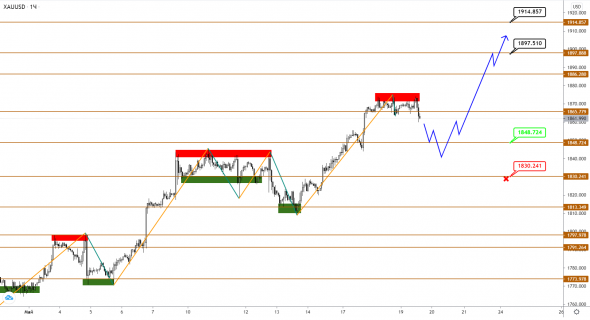

Индекс S&P500 намерен продолжить нисходящую коррекциюXAUUSD

Реализация сценария: исполнен

Золото продолжило рост в соответствии с ожиданиями прошлого обзора, полностью исполнив предполагаемый сценарий. При этом, цена сначала несколько скорректировалась к поддержке на 1813, и протестировав ее на прочность, отскочила от уровня и начала новую волну роста, которая успешно достигла целевую область, в районе которой и торгуется в данный момент.

Сигналов на обратное движение нет. Есть все шансы на продолжение текущего тренда на рост, поэтому сценарий с продолжением восходящего движения все еще остается в силе.

Авто-репост. Читать в блоге >>>

НачаЛОСЬ

НачаЛОСЬ

Ну вот и обвал. Как я говорил, чем дольше будет медлить ФРС, тем больше будет истерики на рынках. И как только Пауэлл проснется как спящая дева и гаркнет нечто вразумительное: инфляция, пора действовать-то на рынках все успокоится. А пока сон разума рождает чудовищ, а инфляция страшное чудовище

Авто-репост. Читать в блоге >>> Основная точка старта - Заседание ФРС, возможно внеочередное. С последующим поднятием ставки ФРС.Большие дядьки избавляются от акций США. Это ж ж ж не спроста

Основная точка старта - Заседание ФРС, возможно внеочередное. С последующим поднятием ставки ФРС.Большие дядьки избавляются от акций США. Это ж ж ж не спростаНовости о продаже акций крупными держателями США

Блок новостей.

Начался новостной поток, вроде бы с «шуры-муры» главнюка МС и выхода его из состава директоров.Очень даже благовидный предлог, чтобы слиться с компании, у которой в будущем возникнут проблемы...

Вторая новость от нашего гения программирования — Фонд Билла и Мелинды избавился от большой части акций

Из документов, подданых в Комиссию по ценным бумагам и биржам США, следует, что фонд избавился от акций Apple (NASDAQ:AAPL), Twitter (NYSE:TWTR Twitter Inc) и Amazon (NASDAQ:AMZN). Кроме того, он сократил долю в Walmart (NYSE:WMT), FedEx Corporation (NYSE:FDX), United Parcel Service Inc (NYSE:UPS), Canadian National Railway Co (NYSE:CNI), Berkshire Hathaway (NYSE:BRKb), Crown Castle International Corp (NYSE:CCI) и Liberty Global (NASDAQ:LBTYA).

Новости не связанные с гением-программистом, гений — инвестор Баффет слил акции банка и сократил долю в Шевроне.

Герой фильма Биг Шорт, «Ставка на понижение» Майкл Бьюрри зашортил таки акции нашего гения «астронахтики» и спеца по электрокарам Илона Маска. По видимому — месть за криптокакаху Биткойн.

ИТОГО: Кроме шуток, — четыре новости, которые недвусмысленно указывают на выход крупняка в кэш из акций США. А сколько новостей не прошло СМИ? Инвесторам, кто помельче стоит озаботится своими вложениями уже сейчас. Час Х надвигается.

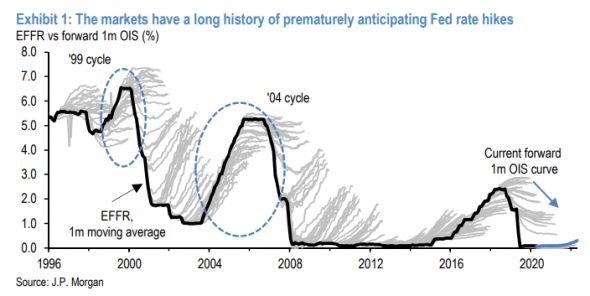

Авто-репост. Читать в блоге >>> Как рынок прогнозирует повышение ставки ФРС? Плохо, очень плохо.

Как рынок прогнозирует повышение ставки ФРС? Плохо, очень плохо.

Вот ожидидание рынка и реальное повышение ставки.

Голубоватый конец линии — текущии прогнозы.

Авто-репост. Читать в блоге >>> конец байзедиперам

конец байзедиперам

Я не армагедонщик и вообще все, что будет ниже личные ощущения навеянные тем, что я вижу своими глазами (те я вижу только то, что рядом и не вижу всего мира), но кажется музыка скоро прекратит играть.И вот о том, сколько лет сидеть придется сидеть, что бы выйти в 0 тем кто покупает сейчас и будет табличка ниже.Там специально приведен sp500, а не насдак, потому что техи падают значительно сильнее.

Почему мне кажется, что музыка прекратит играть

1 -Большинство цб видит инфляционные ожидания и чем они выше и при этом ставка цб не растет, тем мягче дкп по факту и соотв большее стимулирование. Те пузырь растет с ускорением и некоторые цб в том числе и наш снижают спред между ожидаемой инфляцией и ставкой уже сейчас.А некоторым придется это делать в спешке, что бы сбить инфл ожидания.

2 — Во многих отраслях до сих пор есть проблемы со стороны предложения и это подстегивает цены, но думаю это все закончится еще в этом году. Потому, что спрос начал ослабевать по всем фронтам. (я уже заметил, что смартлаб почему то как ориентир использует авторынок, но на нем свет клином не сошелся)

Авто-репост. Читать в блоге >>> 16 штатов не будут платить дополнительные пособия по безработице: начало ужесточения ДКП в США

16 штатов не будут платить дополнительные пособия по безработице: начало ужесточения ДКП в США

По крайней мере 16 штатов решили отказаться от федеральных программ выплаты пособий по безработице.

16 штатов выходят из программ, введенных в действие Законом CARES в марте 2020 года:

Алабама, Арканзас, Аризона, Джорджия, Айдахо, Айова, Миссисипи, Миссури, Монтана, Северная Дакота, Огайо, Южная Каролина, Южная Дакота, Теннесси, Юта и Вайоминг.

Все они возглавляются губернаторами-республиканцами.

Решения губернаторов сократят или прекратят льготы почти 2 миллионам человек.Эти штаты больше не будут выплачивать рабочим дополнительно 300 долларов в неделю.

Те, кто получает государственные пособия, будут продолжать получать эту помощь,

которая обычно составляет половину их заработной платы до увольнения.

По данным Министерства труда, в марте средний человек получал 350 долларов в неделю в виде государственных пособий.

Льготы сильно различаются в зависимости от штата. В штатах, отказавшихся выплачивать дополнительные пособия,

от 195 долларов в неделю в Миссисипи до 480 долларов в Северной Дакоте.

Авто-репост. Читать в блоге >>> Новый фьючерс на S&P500 ETF на Мосбирже – подробности

Новый фьючерс на S&P500 ETF на Мосбирже – подробностиПривет, смартлабовцы!

25 мая мы запускаем торги фьючерсом на S&P500 ETF! Торговый код контракта – SPYF.

Базовый актив – паи крупнейшего в мире фонда SPDR S&P500 ETF Trust со стоимостью чистых активов более $350 млрд.

О фьючерсе:

- Номинирован $, торгуется в ₽

- Шаг цены $0,01

- В лоте 1 пай

- Квартальная экспирация

- Последний день торгов: третья пятница месяца исполнения

Ссылка на спецификацию – в первом комментарии.

Лайк, если ждали новый фьюч! 😄

Авто-репост. Читать в блоге >>> Московская биржа начинает торги фьючерсами на индекс американских акций (SPY)

Московская биржа начинает торги фьючерсами на индекс американских акций (SPY)

Наконец-то хоть что-то… даже не хоть что-то, а неплохо!

www.moex.com/n34111/?nt=106

Авто-репост. Читать в блоге >>> Коррекция закончилась…

Коррекция закончилась…

Коррекция закончилась…

Фондовые индексы США в пятницу показали сильный рост, практически отыграв всё недельное падение.

Успокоили рынки как вербальные интервенции представителей ФРС, так и сниженные после коррекции мультипликаторы компаний.

Кончено же не стоит забывать, что рост инфляции приведёт к росту доходностей облигаций (падение их цен). Да и сам рост инфляции вызван больше эффектом низкой базы чем другими факторами.

Отсюда вывод, держать качественные акции в портфеле, хеджировать рост доходностей облигаций и рассматривать криптовалютные активы.

На криптовлаютном рынке началась коррекция. Прелесть её в том, что падение происходит резко и сразу к справедливым ценам, поэтому уже стоит рассматривать подешевевшие криптоактивы.

На этой неделе ожидается IPO крупной технонологической компании Procore Technologies, которое состоится 19 мая в среду. Компания предоставляет облачные технологии по управлению строительством. Свыше 10000 клиентов со средним чеком 39000$. Потенциал роста 30% в первые дни торгов.

Авто-репост. Читать в блоге >>> Корреляция между облигациями и акциями США выросла до максимума за 21 год

Корреляция между облигациями и акциями США выросла до максимума за 21 год

График показывает 60-дневную корреляцию между S&P500 и динамикой цены 10-летних гособлигаций США.

Корреляция превысила 0,5, став максимальной за 21 год.

Лично я это объяснил бы просто: рынок вошёл в такую фазу, когда основной рост, вызванный массивным созданием ликвидности от ФРС закончился, и дальше рынком акций начинают править ожидания относительно дальнейшего курса политики ФРС. Соответственно облигации более чувствительны к политике, а рынок акций вошёл в ту фазу, когда чувствительность максимальная.

Что бы вы добавили к этому? Может рост корреляции просто совпадение?

Авто-репост. Читать в блоге >>> Dr.Fibonacci . Time points to Price S&P500

Dr.Fibonacci . Time points to Price S&P500

Dr.Fibonacci, удержался в седле после повышенной волатильности на прошедшей неделе и теста некоторых архиважных уровней.

Теперь он считает, что Fibo extension ES 4334 — это следующая цель быков. Но не все так быстро, сначала надо в 10й раз проторговать уровень 4183.

Как я раньше говорил, ES 4183, это SPX 4192.

ES, daily

4192 -это APRIL High.

На Лунном календаре эта цифра находится 270* (180+90) от Дня Весеннего Равноденствия. Начало года. (4128 SPX)

4192 — SOUTH. 0* direct.

Что касается ES 4334, или SPX 4343, то данная цена совпадает с 21 Мая на Лунном календаре. Сомневаюсь, что рынок взлетит ракетой к этой цифре столь стремительно, времени осталось — неделя.

Скорее, эта цифра 4343 говорит о другом. 4343 — находится на так называемом Covid Cross. (зеленный крест на рис. ) отсчет идет с Pre Covid TOP -

19 Февраля 2020.

From 02/19 ---> под углом 90* ----> 4343

TOP TO TOP. TIME --> POINTS TO PRICE

21 Мая. 60* с начала года (EAST) E. = 4343 совпадает с зеленным крестом.

3648-3893 ...etc = 19 ФЕВРАЛЯ. ТОП. 2020. в этом году ТОП — 16 ФЕВРАЛЯ. 2021

Авто-репост. Читать в блоге >>> Акции США растут по мере того, как отскок набирает обороты: Рынки разворачиваются

Акции США растут по мере того, как отскок набирает обороты: Рынки разворачиваются

Stocks Gain as Rebound Is Seen Gaining Momentum: Markets Wrap

14 мая 2021 г., 01:14 GMT+3- Мировые фондовые индексы завершили худшее недельное падение в 2011 году на яркой ноте

- Железо падает с рекордного уровня, поскольку Китай пытается приручить цены

Акции США выросли, а доходность казначейских облигаций снизилась второй день подряд, поскольку более умеренные цены на сырьевые товары помогли развеять опасения по поводу инфляционных рисков.

Акции энергетики и технологий привели к росту эталонного индекса S&P 500. Ранее фьючерсы снизились после того, как отчет показал, что розничные продажи в США в апреле остановились. Высокотехнологичный Nasdaq 100 также вырос, что говорит о том, что восстановление рынка набирает обороты после тяжелой недели, когда на

Авто-репост. Читать в блоге >>> Что ждать от американских индексов?

Что ждать от американских индексов?

В конце прошлой недели на всех фондовых площадках мира наблюдался рост, катализатором которого стал слабый апрельский отчет по нонфармам. В результате индекс S&P500 достиг отметки в 4243 пункта, поднявшись на 0.74%. Промышленный Dow Jones также смог установить новый исторический максимум – 34811 пунктов.

Все изменилось в понедельник, когда все индексы и валюты устремились вниз. Что это? Начался обвал рынков, о котором так долго говорили? Давайте разбираться.

Причины падения на рынке

Основная причина текущего снижения на фондовых площадках – рост беспокойств, связанных с ожиданием более раннего ужесточения монетарной политики со стороны американского регулятора. На рынках считают, что ФРС придётся ужесточать свою политику из-за высоких темпов роста инфляции. Откуда появились эти мысли?

Всё началось с выступления министра финансов США Джанет Йеллен, которая на минувшей неделе высказалась касательно рисков «перегрева» американской экономики. Инвесторы восприняли это как сигнал скорого ужесточения монетарной политики ФРС. Буквально на следующий день Йеллен пришлось исправлять ситуацию, объяснив, что за монетарную политику отвечает ФРС, а Белый дом на решение регулятора не влияет, и ее вообще неправильно поняли.

Авто-репост. Читать в блоге >>> Навигация S&P500

Навигация S&P500SPX cash.

Очень много событий на произошло на фондовом рынке США с ПН. 05.10., включая искрометный Pre-market Четверга, когда MoneyMasters уронили фьючерсы еще ниже, якобы в ожидании «перегретого» отчета PPI.

Тем не менее навигация SPX cash проходит в рамках уже известных ключевых уровней.

Мой компас не показывает в какую сторону подует попутный ветер, но координаты остаются неизменны.

Итак, SPX

Начало года, День Весеннего Равноденствия (EAST. direct) 0* градусов. Совпадает например с ценой 3393 (вершина pre-Covid), если добавить

360* + 360* + 360* получим 4128. (теория Square of 9, Gann) М.Курский вокзал.

APRIL TOP — 4192. на рис. строго South. 0* градусов. Цифры -растут по часовой стрелки, движение времени — против часовой.

Правда последние 2дня Апреля рынок пошел выше 4192, 4218 максимум, но интрадей 4200 не удерживал.

В начале Мая рост SPX и максимумы были обновлены. 4236 Топ. (направление Юго-Запад. станция метро «Парк Культуры» по пожеланиям некоторых читателей, для удобства ))

Авто-репост. Читать в блоге >>> Парни, подскажите, есть ли какие-либо инструменты, которые рассчитывают разницу цены между индексом и фьючерсом на индекс, желательно в реальном времени?

Парни, подскажите, есть ли какие-либо инструменты, которые рассчитывают разницу цены между индексом и фьючерсом на индекс, желательно в реальном времени?

ФРС гарантировала репо на 400 миллиардов за два дня: что происходит на Уолл-стрит?

ФРС гарантировала репо на 400 миллиардов за два дня: что происходит на Уолл-стрит?

После 181 миллиарда вчера, сегодня еще 209 в отношении 39 запрашивающих учреждений. Кто-то сталкивается с маржинальными коллами, которые рискуют превратить снежный ком в лавину? Две подсказки: наибольший вклад в рекордный скачок инфляции внесли подержанные автомобили (потребительские кредиты). В то время как крупнейший ETF корпоративных облигаций только что продемонстрировал рост краткосрочной процентной ставки более чем на 20%. Совет: пристегните ремни безопасности

Страшны не темно-красные цифры индексов, а то, что движется под дорожкой. После 181,8 млрд. Обратного репо, любезно гарантированного ФРС под нулевой процентной ставкой 28 финансовым учреждениям вчера, сегодня оно было повторено. Еще 209,25 млрд долларов под 0% против 39 участников торгов

Авто-репост. Читать в блоге >>> Эпически облажался по sp500

Эпически облажался по sp500

10 мая sp500 развернулся и начал падать, я вошёл в шорт на паттерне «голова и плечи» и начал ждать. Далее последовало выступление Байдена и цена резко полетела вниз. обрадовался и на следующее утро зафиксировал прибыль 660 пунктов(1,6% изменения цены актива) или 49 тыщ рублей при депозите 100 тыщ. Притом я был уверен, что долгожданный разворот тренда случился и хотел ждать долго прибыли, но зассав, закрыл рано прибыль. В итоге цена продолжила падать и к 13 мая упала уже на 1720 пунктов(свыше 4% изменения цены актива) или потенциально свыше 100 тыс рублей. То есть я мог бы удвоиться за менее чем неделю. Но не вышло.

Что я сделал не так? Надо было просто двигать стоплосс в безубыточную зону и тянуть его в прибыльную зону, опуская его каждый раз всё ниже и ниже, тогда я бы отсосал всю прибыль с паденяия sp500.

Любопытно ещё, что sp500 развернулся паттерном «голова и плечи» — на этой неделе таким же паттерном развернулись фунт и золото. Просто комбо какое-то!

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)