Дневка на CME.

Авто-репост. Читать в блоге >>>

Неделю назад писал пост о том, что по США взгляд негативный, а по России, что до ФРС не вырастем. Тогда были хорошие новости по геополитике после звонка Путина и Байдена, и многие ждали роста у нас, но этого, как видите, не случилось.

Думаю, что ФРС может стать некоторым сюрпризом для среднего инвестора, хотя хедж-фонды уже неделю отыгрывали его (ожидаемую) суть — речь идет о более быстром сворачивании QE и поднятии ставок дважды в 2022 году.

Я думаю, что так и будет:

— Пауэлл послушен к Белому Дому и в последнее время его политика запаздывающая (от факта). Мы видели инфляцию 6,8% по CPI за ноябрь, и глава ФРС, думаю, сегодня просто «отрежет», сказав, мол, боремся с инфляцией, поэтому QE сокращаем быстро, готовимся повышать ставки.

— Ряд аналитиков (и я с ними согласен) считают, что снижение цен на нефть, на газ в Европе, решение вопросов с логистикой и другие факторы помогают снизить темп инфляции в 2022. На это же могут намекнуть данные по PPI на этой неделе.

— Также уже сейчас в Китае снижается инфляция в производстве (PPI), а это прямой драйвер снижения себестоимости и цен в США.

🔝Nasdaq около исторических максимумов. В тоже время 35% акций в этом индексе в даунтренде и торгуются ниже 200 дневной MA.

🎈Такая же ситуация случалась только на пике «интернет пузыря»

🧑🏿✈️Будьте осторожны во времена когда «Генералы лидируют, а солдаты не следуют»

Ваши прогнозы?

Джонатан Голуб , главный стратег по акциям США в Credit Suisse, напоминает нам, что повышение ставок не обязательно является плохим предвестником для акций.

Он написал сегодня:

“История показывает, что доходность акций остаётся высокой в месяцы до и после первого повышения ставок. За последние четыре цикла (’94, ’99, ’04, ’15) индекс S&P 500 вырос на 9,5% за 12 месяцев до первого повышения и на 26,0% за последующие три года. Реальный ущерб от более высоких ставок обычно возникает на более поздних этапах цикла, когда более жёсткая политика сглаживает / переворачивает кривую. Мы далеки от этого.”

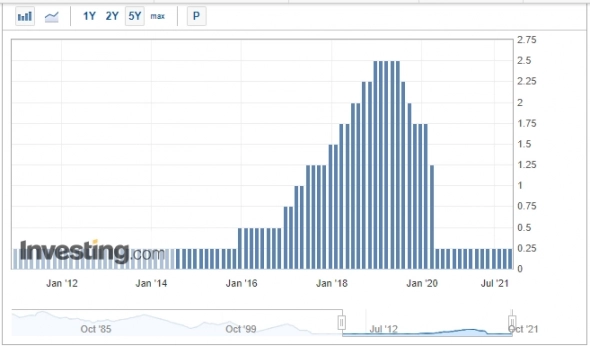

Я решил сам проверить эти данные и взял за основу начало движения роста в Federal Funds Rate из данных от macrotrends.

Денежно-кредитная политика: Следующее заседание ФРС в среду — будет ли ФРС затягивать удавку еще быстрее?

Учитывая высокую инфляцию, Федеральная резервная система США, вероятно, ускорит выход из своей очень свободной денежно-кредитной политики на этой неделе. Рынки в основном сосредоточены на программе покупки облигаций, которая была запущена для поддержки экономики во время коронакризиса. ФРС опубликует свои решения по денежно-кредитной политике в эту среду после заседания по процентным ставкам. Экономисты ожидают, что центральный банк будет быстрее, чем планировалось ранее, сворачивать ежемесячные покупки — несмотря на новые опасения Короны. Это также откроет возможность повышения ключевых процентных ставок в следующем году раньше, чем ожидалось ранее.

На последнем заседании по денежно-кредитной политике Федеральная резервная система США начала сокращать объемы ежемесячных покупок ценных бумаг. Первоначально они составляли 120 миллиардов долларов США в месяц. Для месяцев ноября и декабря было установлено сокращение на 15 миллиардов долларов каждый. Если ФРС сократит покупки на 30 миллиардов долларов с января, то покупки могут быть прекращены уже в марте.

S&P 500 продолжает торговаться на очень высоком уровне своего исторического диапазона оценки даже после всех треволнений ноября.

Индекс примерно в 21 раз превышает консенсус-прогноз аналитиков Уолл-Стрит в отношении прибыли на акцию к 2022 году, при этом такие секторы, как техно, значительно превышают этот показатель. Другие, такие как энергетический или финансовый сектор, доступны по гораздо более низкой оценке.

Недорогие акции есть во всех 11 секторах S&P 500. И у этого может быть веская причина.

Вот интересная табличка от Bloomberg и FactSet

Сдувание пузыря акций крупных технологических компаний в стиле краха рынка доткомов наступит вслед за повышением ставки ФРС — и инвесторы должны продавать сейчас до надвигающегося краха, заявляет Bank of America.

Ралли в рамках восстановления фондового рынка на прошлой неделе представляет собой возможность для инвесторов продать акции в преддверии предстоящего «шока» подъема процентной ставки ФРС, сказал Майкл Хартнетт из Bank of America в пятничной записке.

Трейдеры работают на площадке Нью-Йоркской фондовой биржи (NYSE). Спенсер Платт / Getty Images

Хартнетт рекомендует инвесторам «продавать на росте», а не «покупать на падении» акций, поскольку повышение процентных ставок вот-вот потрясет Уолл-стрит и на фоне предстоящего спада акций технологических компаний, поразительно похожего на лопнувший пузырь доткомов в 2000 году.