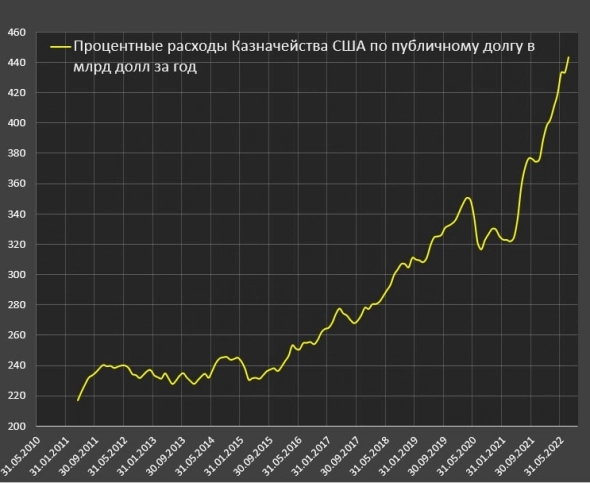

За финансовый год (с октября 2021 по июль 2022) процентные расходы по долгу выросли на 29% с 316 млрд до 409 млрд долл, что весьма чувствительно. В 2022 фискальном году процентные расходы составляют 8.5% от совокупных расходов бюджета по сравнению с 5.4% в 2021. Всего за год, а такая разница!

Здесь надо сразу учесть, что в структуре держателей трежерис свыше четверти занимает ФРС, которая возвращает полученные проценты обратно в Казначейство США, поэтому долг на балансе ФРС бесплатный, а реальные расходы по долгу составляют менее ¾ от объявленной суммы.

Тем не менее, процентные расходы в 2022 в 14 раз больше, чем расходы федерального правительства на науку, технологии и NASA. Также в 13-14 раз больше, чем расходы на сельское хозяйство, окружающую среду и зеленую повестку, более чем вдвое выше расходов на образование, тренинг и соцуслуги связанные с образованием. В 9 раз выше бюджета Госдепартамента США и 2/3 от бюджета Минобороны США.

Авто-репост. Читать в блоге >>>