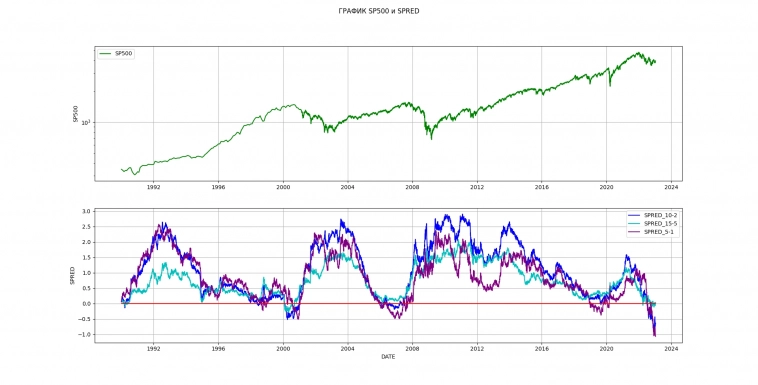

Индекс S&P 500 завершил календарный год снижением на -19,6%. С текущих уровней индексу необходимо подняться на 23,4%, чтобы восстановить прежние максимумы. Учитывая макроэкономические перспективы, это может занять некоторое время.

Нисходящий рынок может быть охарактеризован этой устоявшейся линией тренда сопротивления. 200-дневная простая скользящая средняя находится в нисходящем тренде, а 50-дневная простая скользящая средняя колеблется, но все еще имеет тенденцию к снижению.

К сожалению, пока нет четких доказательств того, что рынок развернулся. Каждый раз мы наблюдаем последовательность следующих друг за другом более низких максимумов и более низких минимумов, но шансы на разворот растут с каждым приближением тренда к его нисходящей линии, и уже в прошлую пятницу рынок пытался взять отметку 4000.

Авто-репост. Читать в блоге >>>