S&P500 фьючерс | SPX

-

Самый точный аналитик Уолл-стрит дал прогноз по S&P 500 на конец 2023 года

Самый точный аналитик Уолл-стрит дал прогноз по S&P 500 на конец 2023 года

Morgan Stanley прогнозирует непростую ситуацию для акций США в 2023 году

Прибыль компаний США сократится в следующем году из-за замедления темпов экономического роста

Акции США закончат 2023 год почти без изменений по сравнению с их текущим уровнем, но, по словам Майкла Уилсона из Morgan Stanley, путь к этому будет непростым.

Стратег с самым высоким рейтингом ждет «усиления волатильности» о мере достижения его базовой цели S&P 500 на конец 2023 года в 3900 индексных пунктов, что примерно на 2% ниже уровня закрытия индекса в пятницу. Он ожидает, что акции упадут по мере снижения оценок прибыли, а затем восстановятся во второй половине года.

«Предстоящий путь гораздо более неопределенный, чем год назад, и, вероятно, принесет несколько поворотов и дней / недель раскаяния для инвесторов, сожалеющих о том, что они торговали по-другому», — написал Уилсон в записке в понедельник. В краткосрочной перспективе он считает, что восстановление фондового рынка, вызванное хорошими данными по инфляции на прошлой неделе, продлится еще несколько недель.

FIG.1

Портфельный стратег, который правильно предсказал спад в этом году и занял первое место в последнем опросе институциональных инвесторов, сказал, что согласованные оценки прибыли на 2023 год все еще слишком высоки. Его базовый сценарий заключается в том, что прибыль американских компаний снизится на 11% в 2023 году, а затем резко восстановится в 2024 году, когда вернется положительный операционный леверидж.

Его комментарии звучат еще одним предупреждением для американских компаний, которые завершают сезон своей самой слабой отчетности с первого квартала 2020 года, отмеченный влиянием высокой инфляции, укреплением доллара и некоторыми драматическими предупреждениями о прибылях.

Уилсон ожидает, что индекс S&P 500 упадет до уровней между 3000 и 3300 индексных пунктов — как минимум на 17% ниже текущих уровней — в первом квартале. Он рекомендует инвесторам оставаться в оборонительной позиции с точки зрения сектора и стиля, «до тех пор, пока оценки не отразят спад». После обновления основных прогнозов стратеги имеют избыточный вес в этом секторе, а также в здравоохранении, коммунальных услугах и акциях энергетических компаний, ориентированных на оборону.

Стратег JPMorgan Chase & Co. Мислав Матейка настроен более позитивно. Согласно отчету, опубликованному в понедельник, он видит постоянную поддержку фондовым рынкам со стороны факт достижения пика доходностью облигаций, замедления инфляции, легкого позиционирования и вероятности меньшего, чем обычно, сокращения прибыли.

По материалам Bloomberg

MarketSnapshot — Новости ProFinance.Ru и события рынка в Telegram

Аналитик Piper Sandler спрогнозировал снижение S&P 500 на 16% в 2023 году

Инвесторы на рынке акций, надеющиеся на передышку в новом году после обвала 2022 года, скорее всего, будут разочарованы, считают в Piper Sandler. Индекс S&P500 упадет до 3225 пунктов в 2023 году

На Уолл-стрит спрогнозировали рост S&P 500 почти на 15% к концу года

По мнению Эда Ярдени, этот год индекс S&P 500 завершит на уровне 4600 пунктов. По итогам торгов 29 марта индекс был на отметке 4027,8 пункта

Подробнее на РБК:

quote.rbc.ru/news/article/6425484c9a79473c8240a6cc

Подробнее на РБК:

quote.rbc.ru/news/article/63b67eb69a79471374cd2b47

по мне так они заврались дальше не куда куда ветер дует туда и прогнозируют, а вы как думаете Индекс S&P500 подходит к ключевому уровню – как для быков, так и для медведей?

Индекс S&P500 подходит к ключевому уровню – как для быков, так и для медведей?Добрый день!

Серебро потихоньку подбирается к уровню сопротивления 24.75, от которого растут потенциальные риски отскока котировок вниз, в сторону горизонтали 22.40. При подходе к указанному сопротивлению стоит понаблюдать за формированием свечных сигналов, которые и укажут дальнейшее направление металла:

Индекс S&P500 подходит к интересному горизонтальному уровню 4070, который цена неоднократно «видела» и тестировала. Базовый сценарий для нашего случая – вероятность отскока котировок вниз, но стоит учесть, что возможен пробой горизонтали, поэтому наблюдаем за формированием свечных сигналов на нашей горизонтали:

Авто-репост. Читать в блоге >>> Bridgewater Associates: что ждёт экономику США? Отвечает Рей Далио

Bridgewater Associates: что ждёт экономику США? Отвечает Рей ДалиоНа днях мне попался разбор текущей экономической ситуации в США от самого крупного хедж-фонда в мире с активами более 150 млрд $ на английском языке.

Основателем фонда является Рей Далио – один из самых известных инвесторов в мире.

Перевел на русский язык для вашего ознакомления.

НачинаемЭкономика прошла первые два этапа цикла ужесточения процентных ставок.

Первый этап — это рост инфляции и новый цикл повышения процентных ставок.

Второй этап – инфляция достигла пика и начала снижение.

Далее нас ждёт либо мягкая посадка в экономике (отсутствие рецессии), либо начнётся третий этап – экономический спад.

Согласно моделям фонда, через год инфляция в США составит 3,5%, а в Европе 4,25%.

Что нужно сделать для достижения цели по инфляции?* Необходимо замедлить рост заработной платы с прежних 5% до примерно 2,5%.

* Чтобы снизить инфляцию заработной платы, нужно сократить номинальные расходы и рост доходов в два раза до 3-5% и повысить уровень безработицы на 2% и более.

Авто-репост. Читать в блоге >>> Snp500 а действительно так все плохо?

Snp500 а действительно так все плохо?

Поясню, каждый уровень цены высчитан математически. Это что касается ТС

Теперь что касается здравого смысла:

Когда все кричат продавай — делай все наоборот 😇 и в данном случае эта история сработает тоже.

На графике отобразил позитивный и негативный вариант. Раньше склонялся к негативному, но видя что происходит, рука не поднимается говорить иначе.

На данный момент основным сопротивлением выступает область цен 4216-4324.

Прошлый пост на эту тему smart-lab.ru/mobile/topic/890291/

Прошлый пост на эту тему smart-lab.ru/mobile/topic/890291/

Авто-репост. Читать в блоге >>> Риск сокращения кредитования начался.

Риск сокращения кредитования начался.

Бесконтрольный расход бюджетных средств вовремя COVID, привел к росту денежной массы в США, что создало беспрецедентный объем избыточной ликвидности в банковской системе.

Авто-репост. Читать в блоге >>>

SNP500 продолжение тренда

SNP500 продолжение тренда

Если забыть международную повестку и просто оценивать инструмент как цену, то просматривается хорошая возможность для покупок, пока удерживается диапазон цен 3500-3900

негативный сценарий, к которому нас подталкивают через сми, усиливая и создавая вау эффект через закрытие банков и образование новых военных конфликтов. Раньше я долго настаивал за дальнейшее снижение индексов и компаний, но видя что происходит по факту, я поменял свое мнение на данный момент. Игра будет на уничтожение позиций ритейл трейдеров

Авто-репост. Читать в блоге >>> Банковский кризис вызывает опасения по поводу скрытого левериджа в системе

Банковский кризис вызывает опасения по поводу скрытого левериджа в системеCredit #Suisse #рецессия

Банковский кризис вызывает опасения по поводу скрытого левериджа в системе

Хотя крах Silicon Valley Bank и Credit Suisse не был вызван этими долгами, беспокоит то, что они могли бы вызвать более широкое распространение, если бы их не спасли. Рост теневой банковской системы на 141% до 239 триллионов долларов с 2008 по 2021 год стал следствием того, что надзорные органы поощряли банки переносить риски со своих балансов после финансового кризиса.

Повышение процентных ставок первоначально приносит пользу инвесторам в кредиты с плавающей ставкой, потому что эти держатели получают более высокие купоны. Но компании-заемщики сталкиваются с перспективой более высоких затрат по займам в то время, когда затраты на вводимые ресурсы растут самыми быстрыми темпами за последние десятилетия, а глобальная экономика замедляется. Хотя в первой половине 2022 года многие компании смогли переложить на клиентов рост затрат, в настоящее время эти возможности, вероятно, невелики, а то и вовсе отсутствуют.

Авто-репост. Читать в блоге >>> Рост S&P500 вскоре может завершиться

Рост S&P500 вскоре может завершитьсяФондовый рынок в США в этом году чувствует себя неуверенно. Ужесточение денежно-кредитной политики снижает привлекательность высокорисковых активов, поэтому акции стали пользоваться меньшим спросом.

В начале этого года была надежда на то, что тенденцию можно поменять. В январе был зафиксирован рекордный уровень одобренных байбеков - на сумму более 131 млрд долларов. В последние годы байбеки были одним из основных драйверов роста фондового рынка. Кроме того, рынки перестали ожидать дальнейшего роста ставок, что тоже работает на пользу фондовому рынку. Но на текущий момент пока ощутимого роста рынка акций не наблюдается.

Согласно отчету CFTC, короткие позиции по фьючерсу S$P500 за последнюю неделю выросли почти на 83 тысячи. Также растет отток средств из фондов, вкладывающих в фондовый рынок США. Более того, многие аналитики не слишком позитивно оценивают перспективы фондового рынка на этот год. В середине апреля начнется период отчетностей компаний США за первый квартал текущего года, и по мнению аналитика Morgan Stanley Майкла Уилсона, на фоне банковского кризиса прибыль компаний, скорее всего, окажется ниже ожиданий, а значит, акции вряд ли будут дорожать.

Авто-репост. Читать в блоге >>> Двенадцатая неделя 2023: что опять произошло? Инфографика

Двенадцатая неделя 2023: что опять произошло? ИнфографикаБанковская сфера

Если кто-то думал, что финансовый кризис затих – то этого пока не случилось. Финансовые условия в США не выправились, а по мнению некоторых аналитиков – наоборот, продолжают ухудшаться.

На это намекает индекс FCI – индекс финансовых условий в Штатах. На этой неделе данный индекс решил немного спланировать вниз (впрочем, он и ранее не особо рос). Чем хуже условия, тем сложнее взять новый кредит или сделать рефинансирование.

Идет обсуждение ситуации вокруг банка First Republic, который может повторить судьбу Silicon Valley, но пока ему не дают. Банки обсуждают вариант коллективного вливания капитала на баланс приболевшего коллеги.

США продолжают изучать вариант гарантий по всем банковским вкладам в стране, если ситуация с банками ухудшится. На кого в итоге повесят все долги – пока непонятно.

В некогда спокойной Швейцарии ныне неспокойно: крах Credit Suisse вызвал протесты и около 200 протестующих собрались у штаб-квартиры банка в Цюрихе 21 марта. Без особого, впрочем, успеха.

Авто-репост. Читать в блоге >>> Итоги дня NASDAQ

Итоги дня NASDAQ

Цена показала слабость, пришла на цену, которую ждал еще в пятницу, скрин ниже. Можно было еще посидеть, но импульс взят, дальше хоть трава не расти. Трейд в пятницу БУ, и сегодня

Авто-репост. Читать в блоге >>> О продаже проблемных американских банков...

О продаже проблемных американских банков...

Американский FDIC (аналог нашего АСВ) «спихнул» уже 2 банка-банкрота. Продажи прошли с приличным дисконтом (по SVB банку дисконт составил 16,5 млрд$) и в сжатые сроки, т.к. ресурсы у FDIC ограничены и нужно было подрасчистить баланс.

Авто-репост. Читать в блоге >>> Банковский кризис только начался с банкротства Credit Suisse, а не закончился им

Банковский кризис только начался с банкротства Credit Suisse, а не закончился имБанковский кризис, начавшийся с банкротства Credit Suisse, продолжает оказывать влияние на банки, которые держали облигации CS и других банков и чьи балансы находятся под давлением. Хотя QE помог выровнять ситуацию, проблемы с активами банков остаются и могут всплывать в будущем.

Фактический дефолт по бондам CS (их стоимость обнулили) привел к оттоку капитала из бондов других региональных банков, что умножает давление на балансы банков-держателей облигаций. Произошел резкий рост спрэдов на 0,4% между трежерис и корпоративными облигациями, т.е. за счет спасительного QE выросли только государственные казначейские облигации США. Банки, которые держали на балансе корпоративные облигации, испытывают те же проблемы, что и месяц назад (из-за которых случился крах банка Silvergate). При этом в самой Европе, где произошло фактически банкротство CS, обновляют максимумы CDS на одни из крупнейших инвестбанков — UBS и Deutsche Bank.

Вывод из сложившейся ситуации следующий: пожар потушен благодаря впрыску ликвидности, но бизнес банков не вернулся к норме, проблемы со стоимостью активов сохраняются и еще будут себя проявлять.

Авто-репост. Читать в блоге >>> рано очень начали прогнозировать крах сша

рано очень начали прогнозировать крах сша

Доброе утро всем!

Движение в долларе очень сильно погасили, рано аналитики начали кричать про крах банковской системы сша, все успели уже как минимум взять арбитраж в опционах, а то и чисто ставят на падение доллара. Это видно и по ОИ на фьючах и на споте.

Несомненно у США серьезные проблемы, они душили долларом другие не союзные страны, и забирали оружием ресурсы по всему миру.

Теперь у них с этим начались проблемы.

Но радоваться очень рано, так как все еще люди со всех стран мира прячут свои миллиарды или что то еще дороже, в западных странах.

Поэтому доллар пока будет востребованным на верхах, а на низах уже есть опасения по поводу доллара. Но эти опасения связаны пока что только с фантазиями. Если б хоть одна страна полностью отказалась б от доллара, то тогда эти фантазии могли б уже начинать казаться не фантазиями.

Авто-репост. Читать в блоге >>> На дневном графике мы видим, что цена движется в рамках восходящего канала, который начался в марте 2020 года. Это говорит о преобладании бычьего настроения и росте оптимизма среди инвесторов. Сейчас цена находится у верхней границы канала, что может свидетельствовать о возможном отскоке вниз или пробое вверх. Для того, чтобы определить вероятность того или иного сценария, мы можем использовать различные технические индикаторы.

На дневном графике мы видим, что цена движется в рамках восходящего канала, который начался в марте 2020 года. Это говорит о преобладании бычьего настроения и росте оптимизма среди инвесторов. Сейчас цена находится у верхней границы канала, что может свидетельствовать о возможном отскоке вниз или пробое вверх. Для того, чтобы определить вероятность того или иного сценария, мы можем использовать различные технические индикаторы.

Один из таких индикаторов — это RSI (Relative Strength Index), который измеряет скорость и силу изменения цены. RSI колеблется от 0 до 100 и показывает, насколько цена перекуплена или перепродана. Обычно считается, что если RSI выше 70, то цена перекуплена и может скоро пойти вниз. Если RSI ниже 30, то цена перепродана и может скоро пойти вверх. На нашем графике RSI равен 67, что близко к зоне перекупленности. Это означает, что риск пробоя вверх ниже, чем риск отскока вниз.

Другой индикатор — это MACD (Moving Average Convergence Divergence), который показывает разницу между двумя скользящими средними цены за разные периоды. MACD может давать сигналы о развороте тренда или продолжении движения. Когда MACD пересекает свою сигнальную линию снизу вверх, это считается бычьим сигналом и указывает на возможный рост цены. Когда MACD пересекает свою сигнальную линию сверху вниз, это считается медвежьим сигналом и указывает на возможное падение цены. На нашем графике MACD находится выше своей сигнальной линии и направлен вверх. Это говорит о том, что тренд все еще восходящий и импульс роста сохраняется.

Итак, мы видим, что у нас есть противоречивые сигналы от двух индикаторов. RSI предупреждает о возможном отскоке вниз, а MACD подтверждает продолжение роста. Что же делать в такой ситуации? Один из возможных вариантов — это ждать подтверждения от других факторов, таких как объем торгов, свечные паттерны, уровни поддержки и сопротивления и т.д. Масштабный кризис ликвидности откладывается. Правда, мелким банкам США от этого не легче

Масштабный кризис ликвидности откладывается. Правда, мелким банкам США от этого не легче— Случилось то, что главный макроэкономист MP Никита Кулагин прогнозировал в начале прошлой недели: участники американского «deposit run» уже понесли свои деньги в более надежные кредитные организации.

— В пятницу, 24 марта ФРС США опубликовала обзор активов/пассивов кредитных организаций за 8-15 марта. Объем депозитов в мелких и средних американских банках упал на $98 млрд. А вот в 25 крупнейших банках вырос на $67 млрд.

Итак, банки США справились?

Можно сказать и так. Две недели назад, когда банковский кризис только начинался, ФРС расщедрилась на $300 млрд краткосрочной ликвидности, “физики" могли получить свои депозиты. На прошлой неделе регулятор выдал на эти цели лишь $90 млрд. Очевидно, потребность банковского сектора в ликвидности не столь сильна, как казалось поначалу.

👉 Вкладчики европейских банков тоже беспокоятся

— Мы не видим проблемы из-за «бэнкрана». У ФРС и Минфина найдутся инструменты, чтобы это погасить без ущерба. Плюс у банков тоже есть инструменты борьбы с массовым оттоком депозитов.

Авто-репост. Читать в блоге >>> Исторические циклы SPY

Исторические циклы SPY

За последние 30 лет индекс S&P 500 закрылся зеленым цветом в апреле в 77% случаев.

Хорошие месяцы Ноябрь, Май и по 67% октябрь и декабрь забрал.

Ждем потенциального роста американских акции в Апреле.

Авто-репост. Читать в блоге >>> Фонды денежного рынка увеличились более чем на 286 миллиардов долларов, поскольку инвесторы выводят депозиты из банков

Фонды денежного рынка увеличились более чем на 286 миллиардов долларов, поскольку инвесторы выводят депозиты из банков

Goldman Sachs, JPMorgan Chase и Fidelity являются крупнейшими победителями изменения поведения инвесторов, которые увеличили вливания в фонды денежного рынка США за последние две недели, поскольку крах двух региональных банков США и сделка по спасению Credit Suisse вызвали опасения по поводу безопасности банковских депозитов.

По данным поставщика данных EPFR, в марте в фонды денежного рынка влилось более 286 миллиардов долларов, что сделало этот месяц самым большим притоком со времен кризиса Covid-19.

Денежные фонды Goldman в США получили почти 52 миллиарда долларов, что на 13% больше, с 9 марта, за день до того, как власти США национализировали Silicon Valley Bank. Согласно данным iMoneyNet на утро пятницы, фонды JPMorgan получили почти 46 миллиардов долларов, а Fidelity зафиксировала приток почти 37 миллиардов долларов.

Фонды денежного рынка обычно держат активы с очень низким уровнем риска, которые легко покупать и продавать, включая краткосрочные государственные долговые обязательства США.

Авто-репост. Читать в блоге >>> Аналитики BofA отметили, что банковский кризис вызвал пузырь фондов денежного рынка

Аналитики BofA отметили, что банковский кризис вызвал пузырь фондов денежного рынка

Кризис в американской банковской отрасли привел к появлению пузыря в сегменте фондов денежного рынка. Об этом пишет MarketWatch со ссылкой на отчет Bank of America Corp. По данным аналитиков банка, за последние четыре недели активы под управлением фондов денежного рынка выросли на $300 млрд, до более $5,1 трлн. Кроме того, эксперты банка указывают на крупнейший недельный приток инвестиций в денежные средства с марта 2020 года, крупнейший шестинедельный приток инвестиций в US Treasuries за всю историю и самый значительный отток капитала с рынка облигаций инвестиционного уровня с октября 2022 года.

Авто-репост. Читать в блоге >>> Миллиардеры о кризисе в США: нас ждет крушение поезда

Миллиардеры о кризисе в США: нас ждет крушение поездаНа прошлой неделе министр финансов Джанет Йеллен предупредила общественность, что предоставление гарантий по всем депозитам отсутствует в повестке правительства. Это усугубило кризис доверия, и в ближайшее время десятки небольших банков столкнутся с оттоком ликвидности в пользу системно значимых банков (SIBs).

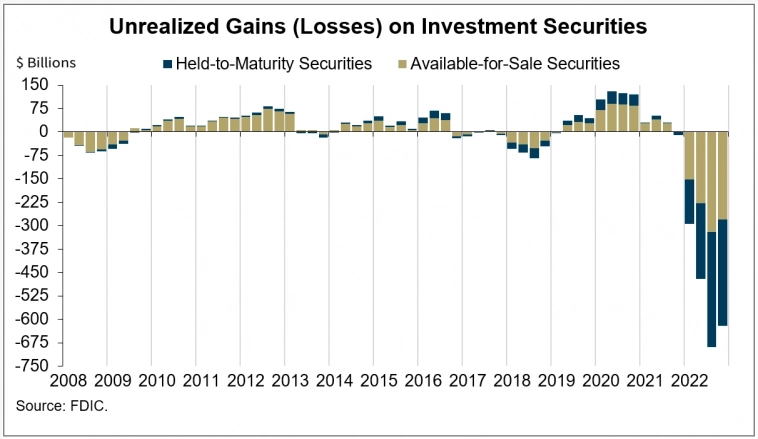

Отток депозитов вызовет новую волну кризиса, поскольку высокая ключевая ставка привела к убыткам банков, полагающихся в вопросах резерва на долгосрочные казначейские облигации. Суммарно незафиксированные убытки сектора только к концу 2022 году превысили $0,6 трлн.

Источник изображения: fdic.gov

Когда же клиенты начинают массово выводить средства, банки вынуждены продавать долговые бумаги себе в убыток с дальнейшим объявлением о нерентабельности/банкротстве учреждения. Так, в попытке удовлетворить заявки SVB до своего закрытия продал облигаций на $21 млрд, понеся 9% убытки от операций.

Очевидно, что при дальнейшем повышении ключевой ставки и отсутствии всеобъемлющей страховки по депозитам банкротство ряда мелких банков становится вопросом времени. Миллиардер и генеральный директор Pershing Square Capital Management Билл Экман так высказался о происходящих событиях:

Авто-репост. Читать в блоге >>> Акции хорошо держатся после краха нескольких кредиторов — Bloomberg

Акции хорошо держатся после краха нескольких кредиторов — Bloomberg

В последнее время повороты сюжета на рынках были захватывающими. Желание реагировать было сильным. В большинстве случаев это было ошибкой.Пока еще все только начинается, и ситуация может стать изменчивой, если финансовый стресс на пороге. Но на фоне предупреждений о банковском кризисе, рецессии, стимулируемой кредитами, повороте центральных банков и стагфляции, лучшей стратегией до сих пор — особенно в акциях — было сидеть тихо.

S&P 500 только что завершил свою вторую неделю роста подряд, и хотя казначейские облигации нанесли удар по коротким продавцам, если бы они держались во время самой сильной волатильности за последние четыре десятилетия, то получили бы значительную прибыль.

Заткнуть уши от шума — стандартный инвестиционный совет, который часто подтверждается. «Паника никогда не приносит дохода», — говорит Эйприл ЛаРусс, руководитель отдела инвестиционных специалистов компании Insight Investments. «Самое разумное, что можно сделать в условиях сильной неопределенности, — это сесть поудобнее, собрать информацию, провести анализ и не бросаться с головой в попытки что-то изменить».

Авто-репост. Читать в блоге >>> Рекордный отток денежных средств из банков малой капитализации США

Рекордный отток денежных средств из банков малой капитализации США

Согласно данным из Fed Reserve — в марте этого года начался рекордный отток денежных средств из банков малой капитализации в более крупные банки. Если процесс не остановить, то в течении нескольких месяцев проблемы с платежеспособностью начнутся у небольших региональных банков. Данную тенденцию может остановить гарантия на банковские депозиты от государства, но для полноценной реализации нужна дополнительная ликвидность и более мягкая денежно-кредитная политика. Думаю, было бы еще интересно посмотреть на похожие графики в банковском секторе проблемных стран Еврозоны(PIGS), но к сожалению данная информация не публикуются в открытых источниках. В общем, нас ждёт очень интересный 2023 год, где с одной стороны наступает инфляция, а с другой финансовые проблемы. То ли еще будет!

Источник: https://t.me/take_pr

Авто-репост. Читать в блоге >>> Краткосрочный прогноз.

Краткосрочный прогноз.

Краткосрочное укрепление рубля к валютам.

Отскок вверх по нефти (к 76 — 77).

Рост ED

Думаю, что шухер в US Treasures не перекинется на акции (имею в виду именно страх, а не движения 1-2% вверх и вниз).

Потому что ФРС увеличивает баланс и дает кредиты.

Проверим.Обсудить можно тут или в чате t.me/OlegTradingChat(более 1220 участников).

С уважением,

Олег.

Авто-репост. Читать в блоге >>> Почему шухер в облигациях США не перекинулся на акции.

Почему шухер в облигациях США не перекинулся на акции.

#ИндексВолотильностиUSTreasures

По недельным.

Продают US Treasures,

некоторым очень нужны .

деньги, а не бумаги!

Выше, чем при пандемии 2020г.

Облигации США колбасит.

Но это не перекинулось на рынок акций.

VIX S&P500 по недельным

(показывает, что акции в боковике):

Авто-репост. Читать в блоге >>> US Treasures: штормит сильнее, чем в пандемию 2020г. Почему шторм не перекинулся на акции?

US Treasures: штормит сильнее, чем в пандемию 2020г. Почему шторм не перекинулся на акции?

Индекс волатильности US Treasures

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)