"Цель она есть". На дне (S&P500)

Я не мигал вам, сударь,

это вам послышалось.

Всем привет и трям!

Начинаем, продолжаем, работаем! Неделя медленно подходит к концу, но сегодня еще четверг. Надо ПОРАБОТАТЬ!

Что мы с вами и сделаем. :)

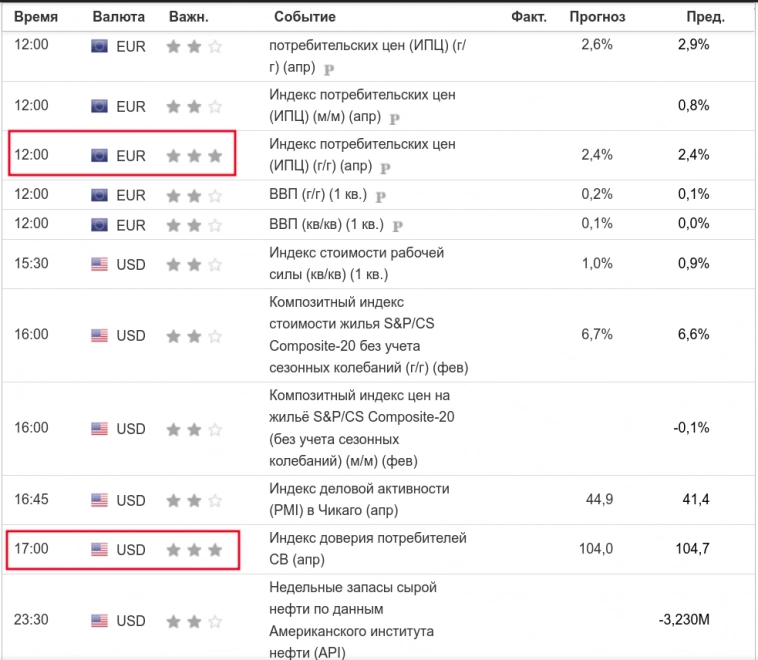

Новости на сегодня:

В 15:30 можем полетать.

Так то полубому на открытие амерской сессии летают. )

По рынкам на четверг (сегодня):

МАЖОРЫ ($) -коррекции от уровней и около-донный распил (кроме японской йены))).

BRENT — нащупал дно и отбивается.

GOLD — в диапазоне по Н1-Н4 после сильного снижения. Есть хорошие предпосылки к росту к 2350,0-2380,0. Но для этого надо пройти 2330,0 и закрепиться выше.

S&P 500.

Индекс всю апрельскую дорогу падал.Получился такой вот месяц коррекции.

И допадал аж до 5К. Им там мёдом, что ли, намазано? )) Сначала ждали, когда вырастит до 5К, сча ждали, когда упадет....))

Вот и дождались. И вроде тормознул.

Что тут можно «увидеть»?

Авто-репост. Читать в блоге

>>>