Неделя открывается отказом ХАМАС от последнего предложения Израиля по перемирию в секторе Газа.

ХАМАС заявил, что он придерживается соглашения от 2 июля, новые условия Израиля неприемлемы, а разговоры США о скором прекращении огня являются ложными в целях предвыборной кампании.

Израиль и Хезболла продолжают обмен ракетными атаками и заканчивать сей процесс никто не собирается, весь вопрос в том, сумеет ли Белый дом отдалить прямую войну между Ираном и Израилем на период после 5 ноября.

Арест Дурова во Франции показывает стремление властей контролировать СМИ, так было всегда, но ещё никогда так нагло, ибо Telegram не попадает под закон о цифровых услугах ЕС.

Илон Маск четко обозначил роль Макрона как приспешника США, ибо в США должна работать первая поправка.

Тем не менее, многие после ареста Дурова предупредили Маска о том, что он будет следующим.

Данная тема важна в свете будущего ИИ, цифровых денег, списания посредством цифровых денег долгов и сдутия пузырей, свободы крипты.

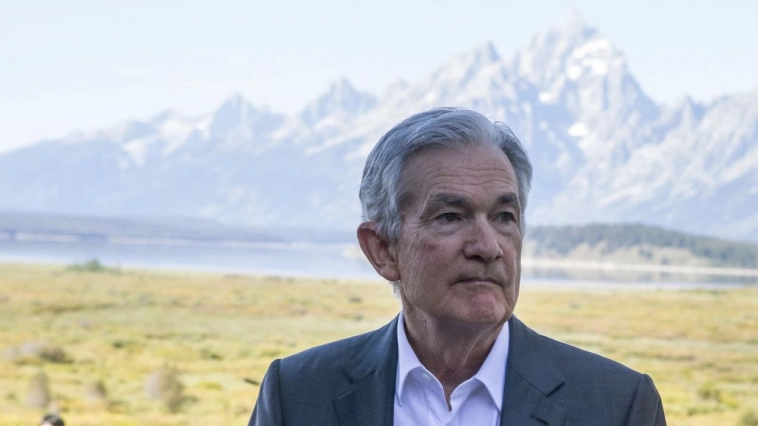

Предстоящая неделя будет проходной перед ключевой неделей с потоком важных отчетов с 2 сентября, которые окажут влияние на решение ФРС по размеру снижения ставки на заседании 18 сентября.

Авто-репост. Читать в блоге >>>