Блог им. MFek

Пила Индекса от NZT. Смотрим статистику

- 11 апреля 2024, 20:12

- |

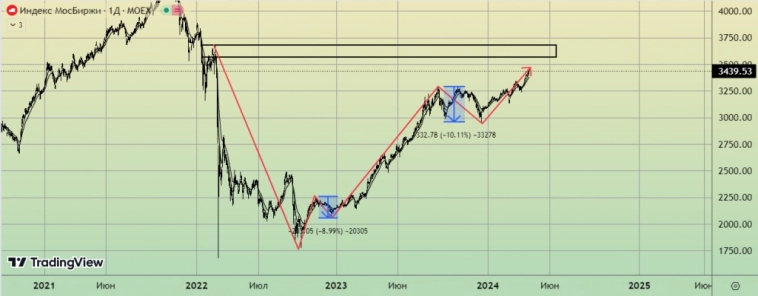

В оценке статистической вероятности роста и коррекции рынка так называемая «Пила» дает идеальную визуализацию распределения вероятностей. Мы ее временно не отслеживали, когда началось СВО и был мощнейший провал, а потом не менее мощный рост. Это были статистические выбросы, и мы 2 года их пережидали.

1) Теория и График - колокол распределения всех движений индекса за последние 10+ лет.

Минимальное движение в статистике 6%, их большинство, поэтому взяли только по одному случаю, чтобы не перегружать график. Слева цифрой указано движение индекса в %, справа вероятность такого движения. Движения менее 6% не учитывались. Зеленая область на графике это текущая точка, к которой пришел рынок. Индекс вырос на 16,3% от минимума, что соответствует вероятности в 52%.

Когда рынок будет падать - область станем отмечать красным цветом.

Вот как это выглядит. Распределение вероятности оценивается здесь чисто математически. У нас есть общее количество всех движений, и мы смотрим, сколько раз рассматриваемое движение произошло относительно общей массы. То есть, падение на -6% - минимальное в рассматриваемой статистике, а значит, что каждое движение меньше не рассматривается, а каждое движение больше 6% преодолевает отметку 6%. Получается, вероятность -6% движения = 100%. На каждой коррекции мы проходим эту точку.

А, например, далее -13.5% — мы проходили только в половине случаев наблюдения (там 51% стоит на графике).

2) Практическое применение графика

Для того, чтобы использовать эту «Пилу» для торговли более качественно стоит оценивать не только указанную вероятность, но также количество осуществленных движений в их массе. Смотрим на статистику роста: движений в 7-9% произошло всего 3, а движений в 9-11% уже 6. Итого, не смотря на то, что вероятность более сильного роста чисто математически меньше, на деле рынок чаще растет на 9-11%, чем ограничивается движением в 7-9%.

Если посмотреть текущую ситуацию, то по аналогии — движение в 15-17% рынок преодолел в 5 случаях, а 20-22% в 5 случаях, поэтому не стоит рассматривать шанс вырасти до 20% как что то крайне низко вероятное. А вот промежуточный вариант с ростом на 17-20% случился всего в 2 случаях. Это нам говорит о том, что если рынок пойдет выше 17%, то он скорее дойдет до 20-22%, чем остановится в 17-20%.

Что же касается коррекций, то тут распределение равномерное от -6% до -10%. Далее шансы более сильного падения резко снижаются, как и количество отработанных случаев. Видно, что случаи коррекции более 20% крайне низкие в вероятности. В следующий раз, когда вы будете оценивать перспективы коррекции рынка, помните, что сильнее 20% падения загадывать точно не стоит даже в самых негативных вариантах, скорее всего вы не угадаете. А в большинстве случаев рынок ограничится коррекцией в диапазоне -6 -10,5%.

Также стоит оценивать и существующие тренды. Если рынок в растущем тренде, то шансы на глубокие коррекции более 10,5% низкие, а вот если рынок в падающем тренде, наоборот.

Тут нужен пример:

Падение рынка в преддверии СВО в 2021 году дает отличный пример падающего тренда. Каждое отмеченное движение здесь выглядит как самостоятельное, хотя на самом деле промежуточные отскоки на 6,5% и 9% здесь таковыми не являются. Это не полноценный рост рынка, а быстрый отскок после сильной волны продаж, если вы увидели такое движение и после него рынок пошел ниже, то лучше считать, что коррекция продолжается.

Вот как это должно оцениваться правильно:

Еще один момент, касающийся глубоких коррекций. Посмотрим как вел себя рынок на истории при глубоких коррекционных движениях более 20%.

1) Кризис 2014 года.

2) Падение 2017 года.

3) Коронавирус.

4) СВО (здесь падение на мобилизации включено в падение на СВО в целом. Фактически, падение на мобилизации можно оценивать как самостоятельный кризис).

Что объединяет все эти обвалы? Падение от максимума более 20%.

Движение, как правило, развивается быстро. Посередине движения есть хотя бы одна попытка серьезного роста, после чего рынок обновляет минимумы (на коронавирусе почти что не было). СВО смотрим вместе в коррекцией на мобилизации, хотя мобилизация статистически является самостоятельным кризисом с падением более 20%. Но это не особо меняет статистику, ведь в совокупности это чрезвычайные события непреодолимой силы. На СВО мы оцениваем дно рынка именно после мобилизации, так как только после этого рынок начал восстановительный рост.

Что похожего мы можем увидеть в восстановительном росте после каждого обвала?

Рост очень сильный, коррекций по ходу роста почти нет. В 2014 и 2020 году по ходу роста случилось всего по одной коррекции более 6%. В 2017 году ни одной коррекции, в 2023 году две значительные коррекции (но и рост тут значительно сильнее и дольше). Коррекции на 6% здесь не учитываем, так как волатильность была значительно выше прошлых обвалов и эти коррекции самостоятельными движениями назвать сложно, скорее откаты в растущем тренде.

Еще все эти случаи объединяет то, что до момента полного восстановления индекса до докризисных отметок, сильных коррекций не было. Зато почти что сразу после восстановления рынок показывал коррекцию на 13-14% от максимума. Знать это важно также для правильной работы с пилой, ведь на данный момент рост рынка на 20+% кажется маловероятным по пиле, но на самом деле статистика восстановительного роста после обвала как раз говорит в пользу сильных движений роста и отсутствия глубоких коррекций до полного восстановления рынка.

Итого:

Мы теперь снова вводим в работу этот инструмент статистики. Он — часть нашего набора для управления в Стратегии NZT 2024 и модельных портфелях. Матожидание роста и спада будет влиять на управление размером резервов в портфелях и докупок в портфель.

теги блога NZT Rusfond

- AQUA

- astr

- ETLN

- GMKN

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- IT

- iva technologies

- LSRG

- MOEX

- mvid

- PIKK

- pre-IPO

- preIPO

- selectel

- SMLT

- SNGSP

- SPO

- TRMK

- VK

- VKCO

- X5

- акции

- АПРИ

- АПРИ Флай Плэнинг

- астра

- АФК Система

- банки

- бонды

- ВК

- ВсеИнструменты

- Всеинструменты.ру

- втб

- выборы президента РФ 2024

- гмк

- ГМК Норникель

- девелоперы

- Делимобиль

- дивиденды

- Европлан

- Займер

- инвестиции в недвижимость

- инвестиционная идея

- Инград

- индекс

- Индекс МБ

- инфляция

- инфляция в России

- ИПО

- итоги недели

- Казаньоргсинтез

- каршеринг

- карьера

- кифа

- ЛСР

- Лукойл

- м.видео

- МТС-Банк

- мфк мани мен

- МФО

- недвижимость

- Нефтехимия

- Нижнекамскнефтехим

- нкнх

- Норникель

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- Пик

- пила

- ПИФ

- прогноз компании

- прогноз по акциям

- Ренессанс Страхование

- рентал про

- русская аквакультура

- самолет

- Самолет Плюс

- сбербанк

- Селектел

- Сибур

- сибур холдинг

- СИБУР Холдинг облигации

- система

- Совкомбанк

- ставка

- статистика

- стройка

- ТМК

- торговые сигналы

- трейдинг

- Трубная металлургическая компания

- фьючерс mix

- ХКФ Банк

- ЦБ РФ

- Элемент

- эталон

Время прошло, успокоились. При этом вероятности никуда не делись. То есть они не снизились.

А теперь подумайте какое событие должно снова устроить обвал рынка, если уже и войну переварили и проглотили.

Не иначе как вообще закрытие Мосбиржи и пересмотра закона об акционерных обществах.