Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #149 (08.07.2024)

- 08 июля 2024, 14:59

- |

Разное

В то время, как многие утверждают о том, что текущие финансовые условия итак слишком лёгкие для снижения ставки, аналитики Bank of America считают, что: «В целом мы оцениваем финансовые условия как умеренно ограничительные; они выше среднего уровня, но значительно ниже пиков предыдущего цикла»:

За последние 7 лет почти вся годовая доходность в размере 9% в портфеле 60/40 американских акций/облигаций была получена за счет акций: индекс S&P 500 вырос на 14,3% в год против всего 0,9% в год для облигаций:

Изменения в вероятности исхода выборов в США до и после дебатов:

Макро

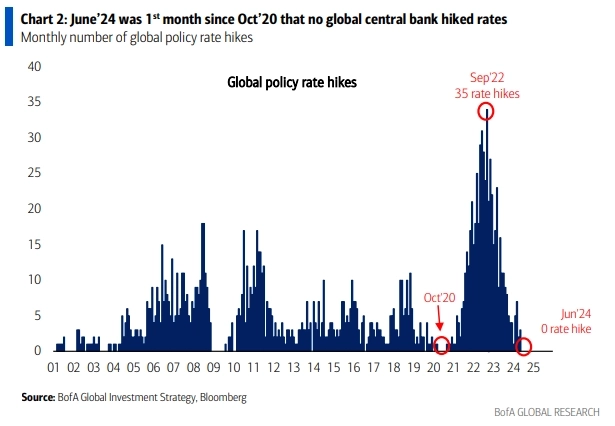

Июнь стал первым месяцем с октября 2020 года, когда ни один из мировых центральных банков не повышал ставки:

Макроэкономические данные значительно ослабли, а индекс экономических сюрпризов находится на самом низком уровне с января 2016 года, что должно привести к снижению инфляции, поскольку макроэкономические показатели и инфляция снова синхронизируются:

Вероятность снижения ставки ФРС в сентябре оценивается рынком в 78%, по сравнению с 64% неделю назад и 50% месяц назад:

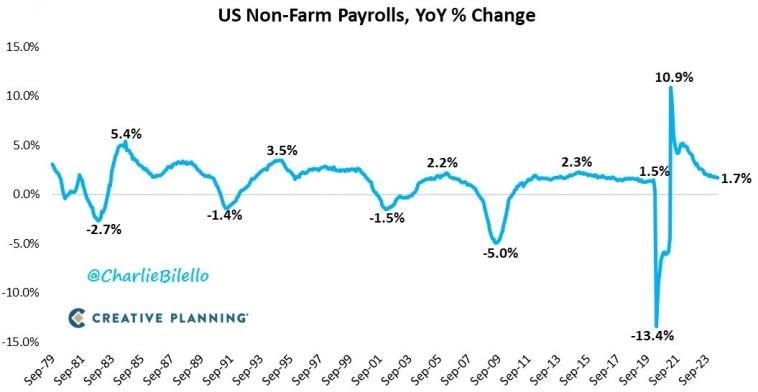

Вероятность снижения ставки растет потому что:

- Рост безработицы: 4,1% — самый высокий показатель с ноября 2021 г.

- Замедление роста занятости: 1,7% г/г — самый низкий показатель с марта 2021 г.

- Замедление роста заработной платы: 3,9% г/г — самый низкий показатель с мая 2021 г.

- Падение инфляции: базовый индекс PCE +2,6% г/г — самый низкий показатель с марта 2021 г.:

Общие расходы, судя по данным по банковским картам на одного человека, выросли на +1,4% г/г за неделю, закончившуюся 29 июня. Розничная торговля сократилась на -0,5% г/г:

Что делают другие?

Потоки средств за последнее время:

- Наличные: самый большой приток за два месяца (+$51,9 млрд);

- Золото: самый большой приток с марта (+$1,0 млрд) и самый большой приток за 2 недели с апреля 2022 года (+$1,9 млрд);

- Облигации: самый большой приток с февраля 2021 года (+$19,0 млрд) инвесторы фиксируют «пик доходности»:

- Акции: 11-я неделя притока (+$8,1 млрд), самая длинная серия притока средств с декабря 2021 года;

- Крупные акции США: самый большой приток за 16 недель (+$16,6 млрд);

- Технологические акции США: приток средств в технологические акции возобновился (+$1,8 млрд):

Рыночные крипто-настроения в твиттере снизились до уровня июня 2023 года. В те дни:

Ритейл

Рост нейтральных настроений ритейл инвесторов, судя по опросу AAII, (с 27% до 32%) привел к небольшому снижению спреда настроений на прошлой неделе:

Индексы

Если ФРС начнет снижать ставки, мы сможем наблюдать снижение аппетита ко краткосрочным казначейским облигациям со стороны домохозяйств и фондов денежного рынка, что в конечном итоге окажет повышательное давление на короткие ставки из-за того, что большое предложение не будет удовлетворяться таким же высоким спросом:

Американские акции растут, технологический сектор продолжает укрепляться как в абсолютном, так и в относительном выражении (в то же время защитные активы продолжают достигать новых минимумов):

Раньше индекс S&P 500 предоставлял инвесторам диверсифицированный набор акций, но по мере того, как технологические и финансовые акции заменили в индексе промышленные и сырьевые товары, он стал сильнее коррелировать с мировыми рынками:

По индексу доллара США и нефти WTI продолжает наблюдаться падение подразумеваемой волатильности, более низкие максимумы + более высокие минимумы, ожидая катализатора для возобновления волатильности.

Что касается валют, то валюты стран Азии + иена остаются слабыми. На первом графике показан вклад различных валют в изменение индекса доллара США с начала 2024 года. Каждый цвет представляет собой отдельную валюту, а высота каждого сегмента указывает на его вклад в общую динамику индекса.

Что касается сырьевых товаров, то промышленные металлы консолидируются, сельскохозяйственные товары падают, драгоценные металлы и энергоносители все ещё торгуются в диапазоне:

EPS

Коэффициент пересмотра прибыли за 3 мес. немного снизился до 1,1х в июне, но остается выше среднего исторического значения в 0,9х:

12-месячный прогноз по прибыли на акцию для компаний фактора роста значительно опережает прогноз для акций фактора стоимости:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест