Блог им. svoiinvestor

Транснефть отчиталась за I п. 2024 г. — фиксируем снижение опер. прибыли из-за малой индексации тарифов и добровольного сокращения сырья

- 04 сентября 2024, 14:40

- |

Транснефть представила финансовые результаты по МСФО за I полугодие 2024 г. Отчёт примечателен тем что, доход от основной деятельности компании снижается, данную ситуацию сглаживает увесистая кубышка, которая генерирует весомый доход и скорректированная чистая прибыль (именно от скоррект. прибыли идёт выплата дивидендов). Давайте приступим к изучению отчёта:

🛢 Выручка: 717,2₽ млрд (+12,6% г/г)

🛢 Операционная прибыль: 182,7₽ млрд (-1,7% г/г)

🛢 Чистая прибыль: 164,4₽ млрд (-9,4% г/г)

🟣 Компания не предоставляет опер. результатов, но есть несколько фактов. Транснефть — монополист в своём деле, по трубопроводам транспортируется более 80% добываемой в России нефти (~30% лёгких нефтепродуктов, через дочерние предприятие). Выручка компании зависит от 2 параметров: индексации тарифов и добычи нефти, потому что транспортные тарифы устанавливаются в ₽. Известно, что РФ дополнительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с во II кв. 2024 г. и продлить до III кв. Согласно отчёту ОПЕК+, РФ в июле сократила добычу нефти на 26 тыс. б/с, до 9.089 млн б/с. (полноценное сокращение произошло под конец августа — 8,979 млн б/с). Помимо этого, ФАС утвердила повышение тарифов Транснефти по прокачке нефти с 1 января 2024 г. на 7,2%. Что мы имеем? Тарифы повысили не на уровень инфляции, а основное сокращение добычи произошло в III кв.

🟣 Выручка выросла на десятки %, а мы знаем, что Россия начала сокращение добычи сырья во II кв. и проиндексировала тарифы на меньший %, оказывается этот рост обманчив. Выручка делится на несколько сегментов: транспортировка нефти, торговля сырьём (Китай), транспортировка нефтепродуктов и порты (НМТП). Компания с 2021 г. перестала раскрывать выручку по сегментам, но известно, что продажа нефти китайцем по ВСТО (трубопроводная система) не несёт никакой прибыли (Транснефть — агент с 0 маржей, прибыль достаётся Роснефти и др.). Проблема в том, что операционные расходы компании росли более быстрыми темпами — 534,4₽ млрд (+18,6% г/г), основные статьи расходов: на персонал — 141,4₽ млрд (+15,7% г/г) и затрат на приобретение нефти для перепродажи — 178,8₽ млрд (+42,7% г/г). Как итог, опер. прибыль снизилась по сравнению с 2023 г.

🟣 Чистая прибыль снизилась ещё на больший %, на это повлияли курсовые разницы, произошёл убыток в 7₽ млрд (год назад +16,5₽ млрд) и доля прибыли в зависимых компаниях — 8,2₽ млрд (-65,8%% г/г). Но нас интересует с вами скоррект. прибыль —158₽ млрд (+8,2% г/г), в плюсе. Как итог, компания заработала 109₽ див. базы за I п. 2024 года (див. доходность — 8,6%, 50% от скоррект. прибыли по МСФО).

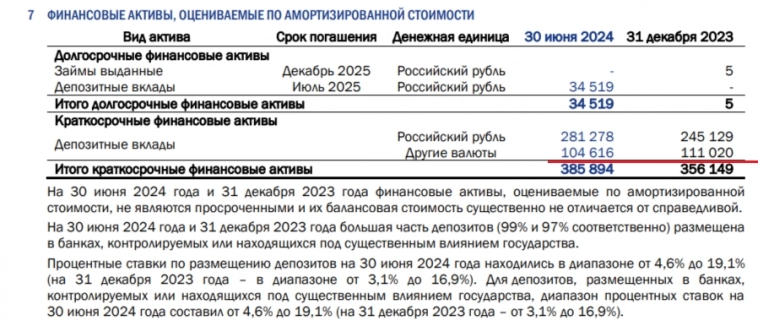

🟣 У компании на балансе просто уйма кэша — 651₽ млрд (на конец 2023 г. — 621,4₽ млрд), большая часть находится на ₽ вкладах (малая часть в валюте), учитывая ставку — правильный ход, ибо % к получению, почти удвоились — 41,7₽ млрд (+79,7% г/г). Долг сократился до 315,1₽ млрд (на конец 2023 г. — 346,2₽ млрд), как вы понимаете чистый долг отрицательный, что намекает на устойчивое фин. положение эмитента.

📌 Во II п. существует несколько рисков: основательное сокращение добычи нефти и продолжающий рост инфляции, частично это будет компенсировано доходом от кубышки. Я уверен, что див. доходность будет двузначной, но навряд ли дивиденд за год. перевалит за 200₽ (необходимо платить дивиденды, инвестировать и сокращать долги), но главная опасность состоит в отключении прокачки нефти через Украину (поэтому пошли инвестиции в порты).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 04 сентября 2024, 15:15

- 04 сентября 2024, 17:24

- 08 сентября 2024, 11:34

- 08 сентября 2024, 14:48

теги блога Владислав Кофанов

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет в России

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс