SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. imabrain

Первичные размещения облигаций: план на неделю с 30.09 по 06.10.24

- 30 сентября 2024, 12:29

- |

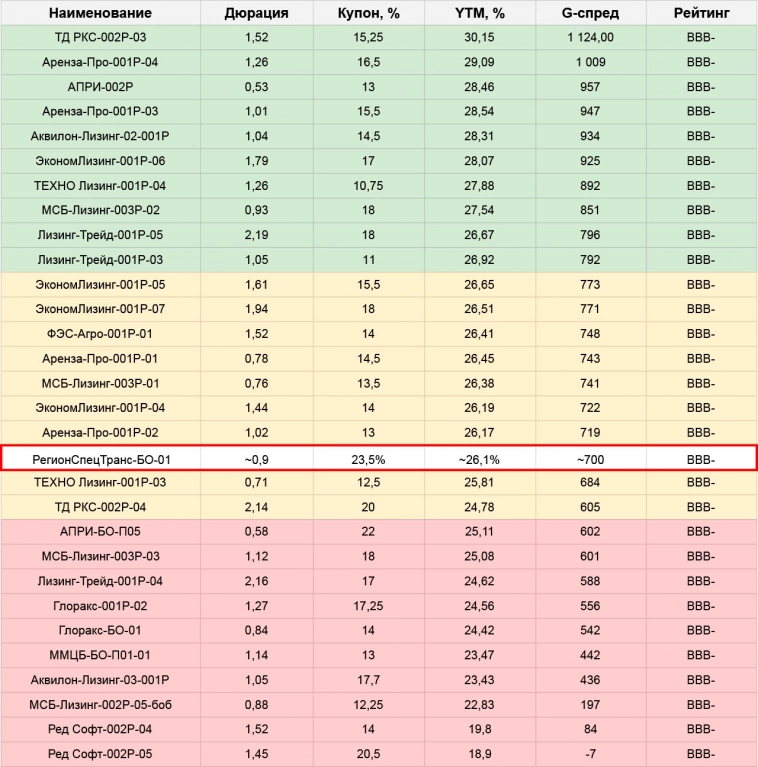

🚧РегионСпецТранс: BBB-, купон 23,5% ежемес. (YTM~26,1%), 1 год (колл), 500 млн.

Компания занимается транспортным сопровождением нефтегазовых проектов: работы спецтехникой, грузо- и пассажироперевозки, обслуживание дорог и т.п. Ключевые регионы присутствия: ЯНАО, ХМАО, Красноярский край, Иркутская область. Работает с 2013 года, в числе клиентов – ГПН и Роснефть.

Главные цифры на 1п’2024 LTM:

- Выручка: 5 млрд. (+72%)

- EBITDA: 1,2 млрд. (+50%)

- Прибыль: 487 млн. (н/д)

- Долг (включая лизинг): 861 млн. (+6%), долг/EBITDA: 0.7х (-0.3)

Скачок финреза называют разовым, повторения не ждут, но и отката тоже (таргет на 2025 – вырасти до ~6 млрд. по выручке). ОДП 2022 и 23 – положительный, 207 и 755 млн., основная часть этих денег далее уходит на пополнение и модернизацию автопарка. Также, Эксперт указывает, что компания планирует инвестиции в развитие смежных направлений бизнеса – вышкомонтажные работы и продажи топлива

Долговая нагрузка не высокая, в основном формируется лизингом (ключевой поставщик тут – знакомая нам Практика ЛК), есть еще кредитная линия от ВТБ, но ей с лета не пользуются. Основные долги длинные, без пиковых погашений

⚠️Тут смущает, что от банковских кредитных линий (их было несколько) РСТ отказался – причина, что в этом году им начали поднимать спреды к КС. Отсюда можно предположить, что банки увидели по компании какие-то новые риски

В остальном – выглядит спокойно. С учетом нового выпуска процентные расходы составят под 300 млн./год. Проблем с их покрытием ебитдой (1,2 млрд.) пока не вижу. Всего до 2026 года РСТ планирует собрать бондами 1,5 млрд., по их масштабам немало, но это еще не прямо сейчас – в отличие, например, от свежей Поликлиники RU000A109MH5, которая пылесосит куда стремительнее

Параметры выпуска не выдающиеся. Сыграть тут может разве что сектор (похожий по бизнесу Сибавтотранс в свое время был рынком очень любим, а вся группа BBB- набита сейчас почти одними только лизингами) и относительно высокий ежемесячный купон, при *вроде как* приемлемой надежности. Но это только если не ждать плохого от очередного заседания ЦБ, которое по срокам все ближе

Сам в первичку не планирую – 500 млн. одним днем вряд ли разместятся (тем более, на неделе сразу 3 конкурирующих фикса). Можно будет посмотреть динамику сбора, свежие данные по инфляции, и оттуда подумать еще раз

🗜 Бизнес Альянс: BB+, купон 24% ежемес. (YTM~26,7%), 2 года (колл/пут), 300 млн.

Эмитент продолжает работать в своем стиле: премий не дает, запускает серии и собирает в простыне сколько получится. Из предыдущего флоатера RU000A109B82 (не так, чтобы совсем плохого) на сегодня раздали менее 30%. Новый фикс – сильно уступает по доходности своим выпускам сравнимой длины RU000A105YQ9 и RU000A106XJ4

Стоит учитывать, что БА при всей его хорошей оценке от АКРА, специализируется на строительной и ж/д технике, а также оборудовании для ЖКХ – в сегодняшних условиях, когда все более заметную статью доходов ЛК начинает составлять реализация изъятого за неуплату, всякие специфические и не всегда ликвидные предметы лизинга могут зависнуть на балансе и стать ощутимой проблемой

💰 ГПБ Финанс: AA+, флоатер ΣКС + 150, полугодовой купон, 2 года, 30 млрд. Вход от 1,4 млн.

Газпромбанк дозрел до более-менее рыночного спреда (прошлые его флоатеры шли по нарастающей RU000A107F49 КС+0, RU000A108VL0 КС+50 и RU000A1097S8 КС+75), но «отбалансировал» его очень неудобным полугодовым купоном. Плюс порог входа, отсекающий малую розницу. И еще, в маржинальных списках крупных брокеров я флоатеров ГПБ не вижу (фиксы еще местами попадаются, да и то не везде), это для высокорейтинговой бумаги тоже большой минус. По совокупности – интересным не кажется

🎡 Парк Сказка: BB+, купон 24-24,5% квартальн. (YTM до 26,6%), 2 года (колл/пут), 300 млн.

Здесь уже есть подробный обзор, мнение по выпуску в целом положительное. Смущает только квартальный купон, и сам факт, что фиксы сейчас – идея очень слабопредсказуемая

👉Ссылка на полную табличку с размещениями

✅Мой телеграм, где много интересного: https://t.me/mozginvest

(пишу про облигации и акции РФ, ЦФА)

теги блога Mozg

- CarMoney

- fix price

- FixPrice

- IPO

- IPO 2024

- Lenta ltd

- LQDT

- OZON

- VK

- Whoosh

- X5

- X5 Retail Group

- Авто финанс банк

- Акрон облигации

- акции

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- АРЕНЗА-ПРО

- АФК Система облигации

- Аэрофьюэлз

- Балтийский лизинг облигации

- Башкортостан

- Белуга Групп

- Биннофарм Групп

- Быстроденьги облигации

- ВДО

- ВК

- ВсеИнструменты.ру

- ВУШ

- Вуш Холдинг

- Газпром Капитал

- Газпромбанк

- Гарант-Инвест

- Гарант-Инвест облигации

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Глобалтранс

- ГТЛК облигации

- Делимобиль

- Джи-групп

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- Завод КЭС облигации

- Инарктика

- интерлизинг

- ИЭК ХОЛДИНГ

- Каршеринг Руссия

- Лизинг-Трейд облигации

- Магнит

- Мвидео

- МГКЛ

- монополия

- Мосгорломбард облигации

- Новатэк

- Новосибирская область

- новые технологии

- О'Кей

- обзор

- обзор компании

- обзор отчётности

- Облигации

- Облигации РФ

- озон

- операционные результаты

- отчетность МСФО

- отчеты МСФО

- отчёт

- первичное публичное предложение акций

- первичное размещение

- первичное размещение облигаций

- Полюс Золото

- портфель

- портфель инвестора

- ПР-Лизинг облигации

- прогноз по акциям

- РЖД облигации

- роделен

- Роделен облигации

- РОЛЬФ облигации

- Росагролизинг

- Россети

- Россети Московский регион

- Ростелеком облигации

- Русагро

- русал

- самолет

- Самолет облигации

- Сегежа групп

- селектел

- Селигдар

- совкомбанк

- ТГК-14

- флоатеры

- Фосагро

- Элемент лизинг

- Энергоника

- ЭР-Телеком Холдинг облигации

- Яндекс

- ЯТЭК

В целом есть тренд, что банки в целом повышают спреды по плавающим ставкам (дополнительно к росту ключевой ставки или иной показателя, к которому ставка привязана). Связано это больше с тем, что стоимость привлечения выросла, также есть мотивировка о том, что не так все просто с ликвидностью в банках. Правда, это не отменяет наличие проблем у эмитента