SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth

Про Ренессанс Страхование

- 20 ноября 2024, 15:07

- |

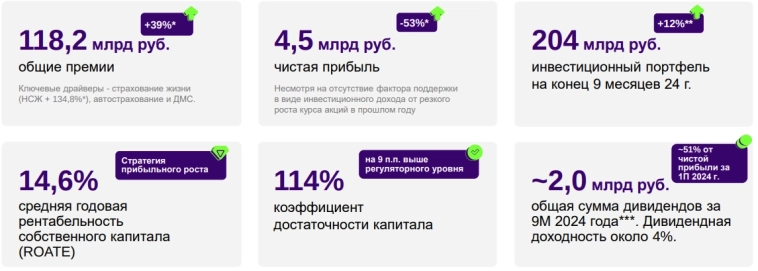

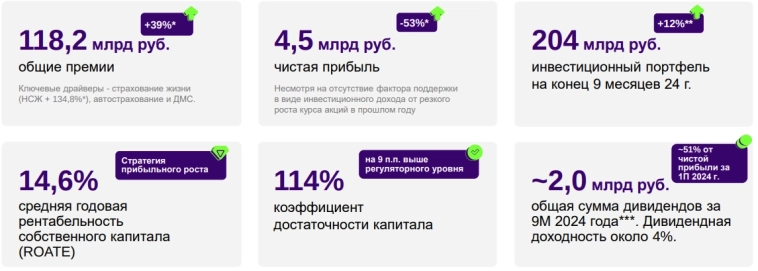

Итак, сегодня Ренессанс страхование опубликовали ряд данных по итогам 9 месяцев. Пара слайдов из презентации.

Как видим, наблюдается очень солидный рост премий (44.8 млрд за квартал). Инвестиционный портфель, несмотря на просадку рынка прибавил 10 млрд.

Чистая прибыль всего 0.7 млрд, полагаю, во многом как раз из-за просадки стоимости активов. Коэффициент достаточности капитала упал, но компания заявляет, что это разовый фактор и вскоре она восстановится.

Про инвестиционный портфель стоит написать подробнее. Вообще, сегмент страхования жизни устроен таким образом, что маржа компании идет за счет управлением этим инвестиционным портфелем. Вообще, стоит послушать их выступление на той же конфе СЛ.

Итак, сам инвест портфель уже подрос до 204 млрд; для сравнения, текущая капитализация компании — 56 млрд. Т.е. инвест портфель — это 4 капы. Тут конечно есть нюанс, что компания по сути получает прибыль от портфеля, однако по сути это «заемные» (в том смысле что чужие) деньги. В структуре, скорее всего опечатка: по крайней мере, в прошлой презентации тоже представлена структура портфеля на июнь. Скорее всего, это на конец сентября.

Ключевую долю занимает корм долг. Посмотрим, что с ним происходило (надо сравнивать индекс на конечный день июня, сентября, декабря).

Вроде бы просадка ужасная. Однако, если посмотреть на тот же индекс с учетом выплат, то картина становится уже более приятной.

По гос облигам, ситуация, аналогичная. Рынок акций (полной доходности) тоже просел за 3й квартал.

Как видим, несмотря на просадку всех основных активов (облиги 54%, акции 10%), процентный доход по депозитам все равно позволил Ренессансу получить прибыль в 3м квартале, перекрыв эти просадки.

Далее простая математика, даж арифметика. Вот есть портфель в 4 капитализации компании. Рано или поздно, просадка активов закончится, а портфель потихоньку роллируется под ставку 20+. Даже без роста рынка (произойдет после снижения ключа)

Вообще, полезно посмотреть на вклад портфеля за 1П24. Смотрим на графики выше, сравниваем индексы на 1 января с 1 июля и получаем, что все примерно сходится.

Текущие показатели индексов говорят о том, что на данный момент, финпоказатели 4-го квартала околонулевые… Однако, надо помнить, что Ренессанс Страхование — это компания, которая

Ей, в отличии от нас-инвесторов, не надо будет дожидаться начала снижения ключевой ставки.

Как видим, наблюдается очень солидный рост премий (44.8 млрд за квартал). Инвестиционный портфель, несмотря на просадку рынка прибавил 10 млрд.

Чистая прибыль всего 0.7 млрд, полагаю, во многом как раз из-за просадки стоимости активов. Коэффициент достаточности капитала упал, но компания заявляет, что это разовый фактор и вскоре она восстановится.

Про инвестиционный портфель стоит написать подробнее. Вообще, сегмент страхования жизни устроен таким образом, что маржа компании идет за счет управлением этим инвестиционным портфелем. Вообще, стоит послушать их выступление на той же конфе СЛ.

Итак, сам инвест портфель уже подрос до 204 млрд; для сравнения, текущая капитализация компании — 56 млрд. Т.е. инвест портфель — это 4 капы. Тут конечно есть нюанс, что компания по сути получает прибыль от портфеля, однако по сути это «заемные» (в том смысле что чужие) деньги. В структуре, скорее всего опечатка: по крайней мере, в прошлой презентации тоже представлена структура портфеля на июнь. Скорее всего, это на конец сентября.

Ключевую долю занимает корм долг. Посмотрим, что с ним происходило (надо сравнивать индекс на конечный день июня, сентября, декабря).

Индекс корп облигаций (в чистых ценах) выглядит так.

Вроде бы просадка ужасная. Однако, если посмотреть на тот же индекс с учетом выплат, то картина становится уже более приятной.

По гос облигам, ситуация, аналогичная. Рынок акций (полной доходности) тоже просел за 3й квартал.

Как видим, несмотря на просадку всех основных активов (облиги 54%, акции 10%), процентный доход по депозитам все равно позволил Ренессансу получить прибыль в 3м квартале, перекрыв эти просадки.

Далее простая математика, даж арифметика. Вот есть портфель в 4 капитализации компании. Рано или поздно, просадка активов закончится, а портфель потихоньку роллируется под ставку 20+. Даже без роста рынка (произойдет после снижения ключа)

один только процентный (купонный и дивидендный) доход портфеля сгенерит прибыль, сравнимую с текущей капитализацией компании.

Вообще, полезно посмотреть на вклад портфеля за 1П24. Смотрим на графики выше, сравниваем индексы на 1 января с 1 июля и получаем, что все примерно сходится.

Текущие показатели индексов говорят о том, что на данный момент, финпоказатели 4-го квартала околонулевые… Однако, надо помнить, что Ренессанс Страхование — это компания, которая

значимо увеличит прибыль, как только рост ставок закончится.

Ей, в отличии от нас-инвесторов, не надо будет дожидаться начала снижения ключевой ставки.

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- ВИМ Ликвидность

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- солнечная энергетика

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото

— зачем покупать облиги, еслт есть Рени

— зачем валютный депозит, если есть Сургут

— зачем иметь акции ИТ компаний, если есть Сбер и ТКС

— зачем рублевый депозит, есть ИнтерРао

И так далее.