Блог им. Ilia_Zavialov

Завьялов Илья Николаевич про анализ качества прибыли.

- 25 декабря 2024, 14:15

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Качество прибыли — это степень отклонения заявленной чистой прибыли от реальной, истинной прибыли компании. Анализ прибыли компании за определенный период времени может служить показателем того, насколько последовательной и повторяющейся является прибыль за определенный период. Однако, поскольку за финансовую отчетность отвечает руководство компании, операции могут быть структурированы таким образом, чтобы наилучшим образом достичь желаемого результата учета путем отражения ключевых финансовых операций в выгодном для компании свете. Поэтому влияние той или иной операции может варьироваться от компании к компании, а также между различными отраслями. Кроме того, процесс определения прибыли становится более проблематичным и все труднее поддается контрольной оценке из-за огромного количества методов составления отчетности, которые используют отдельные компании для отражения прибыли, такой как операционная прибыль, чистая прибыль и прибыль до уплаты налогов. Все эти различные факторы создают непостоянство, что может увеличить вероятность того, что отчетная прибыль компании может быть манипулирована, а не раскрыта.

Некоторые примеры бухгалтерских манипуляций, на которые следует обратить внимание при изучении данных финансовой отчетности на предмет качества доходов компании, включают:

- Рекордная выручка слишком рано или с сомнительным качеством

- регистрация фиктивной выручки

- увеличение доходов за счет единовременных поступлений

- перенос текущих расходов на другой период

- капитализация иначе признаваемых в настоящее время расходов

- неучет или неправомерное уменьшение обязательств.

Доходы, отраженные в отчетности компании, являются результатом применения методов бухгалтерского учета в сочетании с обычной практикой ведения бизнеса. В связи с этим начисления функционируют как временные корректировки для определения сроков операций компании, предоставляя наилучшие предположения и оценки руководства. В результате начисления могут представлять собой приемлемые бухгалтерские оценки, основанные на рациональной оценке будущего, или главный инструмент руководства для манипулирования доходами. Хотя большие начисления не являются автоматическим признаком мошенничества, бухгалтер-криминалист должен знать, что фундаментальный компонент многих мошенничеств с финансовой отчетностью сосредоточен на манипулировании доходами с использованием начислений. Часто бывает трудно отличить одно от другого, но величина и цель начислений могут быть использованы в качестве барометра, чтобы помочь бухгалтеру-криминалисту в выявлении манипуляций с прибылью.

Балансовый отчет, отчет о прибылях и убытках и отчет о движении денежных средств взаимосвязаны и должны анализироваться вместе. Если цифры в этих отчетах не имеют смысла, необходимо провести более глубокое исследование. В целом отчет о движении денежных средств можно считать более объективным показателем эффективности и лучшим предсказателем истинных доходов компании и ее будущей стабильности.

Манипулирование доходамиОдним из методов количественной судебной экспертизы, разработанным для выявления факта манипулирования прибылью компании, является модель Бениша, разработанная профессором Мессодом Бенишем. Модель Бениша похожа на Z-Score Альтмана, но используется для выявления манипулирования прибылью, а не в качестве предиктора банкротства. Компании с более высокими показателями по модели Бениша с большей вероятностью являются манипуляторами. В своем исследовании модель Бениша смогла выявить три четверти компаний, которые манипулировали своими доходами. Модель Бениша может быть рассчитана на основе годовой финансовой отчетности компании и позволяет отличить манипуляторов от не-манипуляторов путем применения переменных из финансовой отчетности. Необходимо провести дополнительное расследование, чтобы выявить потенциальные законные причины возникающих отклонений.

Модель Бениша использует восемь финансовых переменных, которые считаются индикаторами компаний, склонных к манипулированию финансовой отчетностью. Вероятность манипулирования возрастает, если в финансовой отчетности компании обнаруживаются статистически значимые изменения в дебиторской задолженности, ухудшение валовой прибыли, снижение качества активов, рост продаж, увеличение начислений и т. д.

Восемь переменных, используемых в модели Бениша, представлены ниже в виде «индексов», чтобы избежать путаницы с финансовыми «коэффициентами» (примечание: цифры финансовой отчетности за текущий год обозначены как «cy», а цифры финансовой отчетности за предыдущий год — как «py»):

1) Индекс дневных продаж в дебиторской задолженности (dSRI — Days’ Sales in Receivables Index) — измеряет соотношение дней, в течение которых продажи находятся в дебиторской задолженности, и сравнивает это соотношение с предыдущим годом. Результат, превышающий 1,0, указывает на то, что дебиторская задолженность в процентах от продаж увеличилась по сравнению с предыдущим годом. Поэтому, хотя непропорциональное увеличение дебиторской задолженности по отношению к объему продаж может быть результатом обычной деятельности компании, например, законных продаж в конце месяца или общих кредитных решений, оно также может свидетельствовать о завышенных доходах.

Дебиторская задолженность (су — текущий год)

Продажи/выручка (су)

Дебиторская задолженность (py — предыдущий год)

Продажи/выручка (py)

2) Индекс валовой маржи (GMI — Gross Margin Index) — измеряет отношение валовой маржи компании за предыдущий год к валовой марже за текущий год. Валовая маржа компании ухудшается, если результат превышает 1,0. Ухудшение валовой маржи является негативным показателем перспектив компании, что делает такие компании более склонными к манипулированию доходами.

Продажи/выручка (py) — Себестоимость продаж (py)

Продажи/выручка (py)

Продажи/выручка (cy) — Себестоимость продаж (cy)

Продажи/выручка (cy)

3) Индекс качества активов (aQI — Asset Quality Index) — измеряет качество активов компании, рассчитывая отношение внеоборотных активов, за исключением заводов, основных средств и оборудования, к общей сумме активов. Он указывает на сумму общих активов, которые с меньшей вероятностью будут в конечном итоге реализованы, что определяется как качество активов. aQI больше 1,0 указывает на то, что компания потенциально увеличила отсрочку расходов или увеличила нематериальные активы и создала манипуляцию доходами. Таким образом, чем больше aQI, указывающий на снижение качества активов, тем выше вероятность манипулирования прибылью.

1-(Текущие активы (cy) + Основные средства (cy)) / Общая сумма активов (cy)

1-(Текущие активы (py) + Основные средства(py)) / Общая сумма активов (py)

4) Индекс роста продаж (SGI — Sales Growth Index) — результат, превышающий 1,0, означает рост продаж по сравнению с предыдущим годом. Сам по себе рост продаж не свидетельствует о манипулировании прибылью, однако растущие компании с большей вероятностью совершат манипулирование прибылью.

Продажи/выручка (cy)

Продажи/выручка (py)

5) Индекс амортизации (DepI — Depreciation Index) — показатель DepI, превышающий 1,0, может свидетельствовать о пересмотре в сторону увеличения сроков эксплуатации основных средств компании, что приведет к увеличению ее доходов.

Расходы на амортизацию (py)

Расходы на амортизацию (py) + Основные средства (py)

Расходы на амортизацию (cy)

Расходы на амортизацию (cy) + Основные средства (cy)

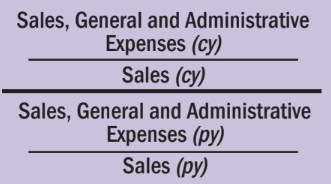

6) Индекс продаж, общих и административных расходов (SGAI — Sales, General and Administrative Expenses Index) — измеряет отношение SGaI компании к объему продаж (выручке). Непропорциональное увеличение объема продаж по сравнению с SGaI будет служить негативным признаком в отношении будущих перспектив компании.

Продажи, общие и административные расходы (cy)

Продажи/выручка (cy)

Продажи, общие и административные расходы (py)

Продажи/выручка (py)

7) Индекс общего объема начислений к общему объему активов (TATA — Total Accruals to Total Assets Index) — начисления, рассчитываемые в данной формуле как оборотный капитал, отличный от денежных средств, представляют собой оценку краткосрочного прогнозируемого притока и оттока средств компании. За исключением каких-либо серьезных изменений в компании, эти начисления должны быть достаточно постоянными в пределах некоторой приемлемой меры статистической вариации. В результате, как показано выше, более высокие положительные начисления ассоциируются с возможностью манипулирования прибылью.

Оборотный капитал (cy) — (py)) — (Наличные (cy) — (py)) + (Подлежащий уплате налог (cy) — (py)) + (Текущая часть долгосрочного долга (cy) — (py)) — Амортизация (су)

Общая сумма активов (су)

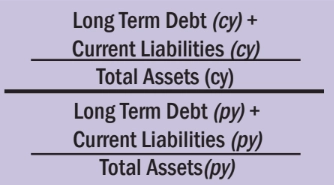

8) Индекс левериджа (LvGI — Leverage Index) — измеряет отношение общей суммы долга компании к общей сумме активов. Если LvGI больше 1,0, это свидетельствует о повышенном левередже и, следовательно, о том, что компания более склонна к манипулированию финансовой отчетностью.

Долгосрочный долг (cy) + текущие обязательства (cy)

Общая сумма активов (cy)

Долгосрочный долг (py) + текущие обязательства (py)

Общая сумма активов (py)

- 25 декабря 2024, 14:36

- 25 декабря 2024, 16:02

- 25 декабря 2024, 16:19

- 25 декабря 2024, 16:25

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- ETF

- eth

- ethereum

- finance

- futures

- market making

- nvidia

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- инвест

- инфляция в США

- искусственный интеллект

- конец для доллара

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- пргноз

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика

- экономика США

- Электромобили

- эфириум

- эфириум биткоин